แนะนำขายทำกำไรหุ้นไทย ลดความเสี่ยงก่อนเข้าสู่วันเลือกตั้ง

บลจ.พรินซิเพิลแนะนำนักลงทุนขายทำกำไรหุ้นไทยตามกลยุทธ์การลงทุนระยะสั้น (Tactical Call) เพื่อลดความเสี่ยงก่อนการเลือกตั้งที่จะเกิดขึ้นในวันที่ 8 ก.พ. นี้ จากที่เคยแนะนำซื้อในช่วงเดือน ต.ค. 2025 (อ่านเพิ่มเติม)

แม้ว่าตลาดหุ้นไทยจะปรับตัวขึ้นในช่วง 2 สัปดาห์ที่ผ่านมาซึ่งตอบรับธีม Election Rally ไปพอสมควรแล้ว และยังคงมี Downside Risk ที่ต่ำเนื่องจากมูลค่าที่ถูก (Forward P/E อยู่ต่ำกว่าค่าเฉลี่ย 5 ปีที่ -0.5 SD) อย่างไรก็ตามเนื่องด้วยวันเลือกตั้งที่กำลังจะเข้ามาถึง เรามองว่ายังคงมีความไม่แน่นอนในการจัดตั้งรัฐบาล โดยหากสามารถจัดตั้งได้เร็วภายใน 1-2 เดือนและผลักดันงบประมาณ ผ่าน ครม. ได้ทันในไตรมาส 2 จะเอื้อต่อเศรษฐกิจที่สุด แต่ถ้าหากช่วงเวลาในการจัดตั้งรัฐบาลมีความยืดเยื้อ จะทำให้ SET Index ถูกกดดันจากปัจจัยดังกล่าว อีกทั้งเรายังไม่เห็นสัญญาณการปรับประมาณการกำไรของบริษัทจดทะเบียนอย่างมีนัย

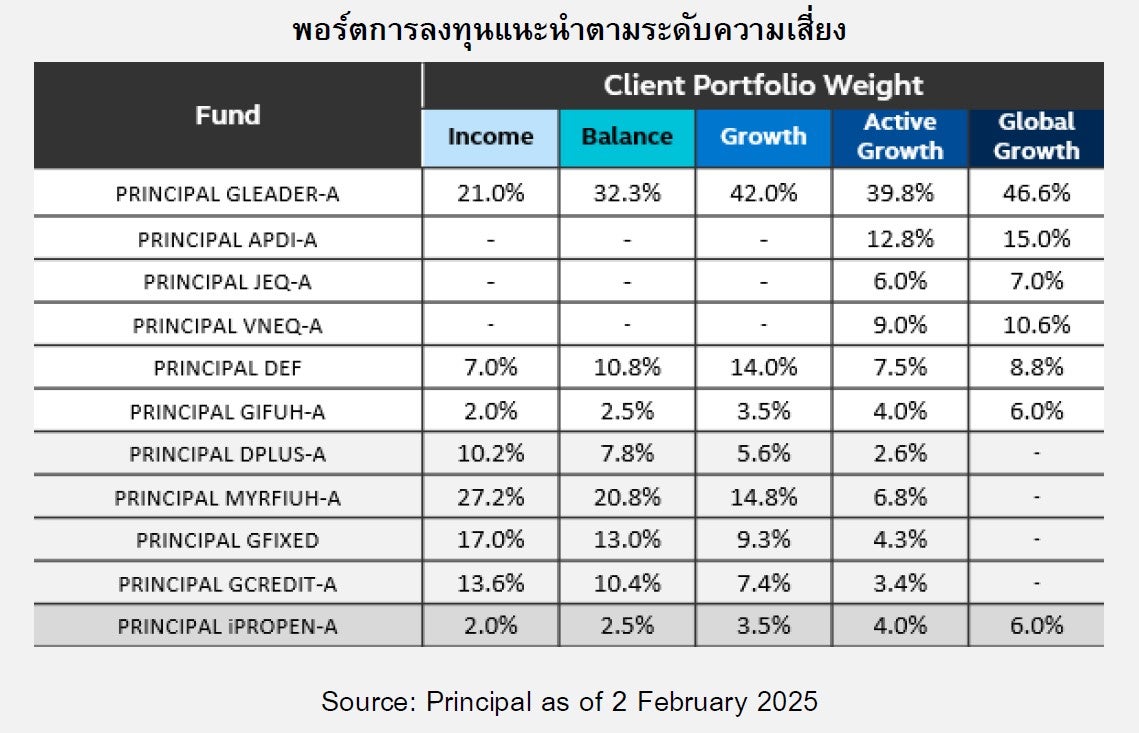

จากปัจจัยดังกล่าวเราจึงแนะนำขายทำกำไรหุ้นไทย แล้วพักเงินไว้ในกองตราสารหนี้ไทยผ่าน PRINCIPAL DPLUS หรือกระจายการลงทุนตามพอร์ตการลงทุนแนะนำด้านล่าง เพื่อรอจังหวะซื้อใหม่ตามกลยุทธ์การลงทุนระยะสั้น (Tactical Call) ในครั้งถัดไป

คำเตือน: Principal Asset Allocation Plan เป็นบริการการแนะนำการจัดพอร์ตการลงทุนแบบการกระจายการลงทุนไปในสินทรัพย์ต่าง ๆ (Asset Allocation) ตามระดับความเสี่ยงในการลงทุนของผู้ลงทุน โดยเป็นการพิจารณาและประเมินภาวะการลงทุน เพื่อการสร้างและปรับพอร์ตอย่างสมดุล และอาจจะพิจารณาและนำเสนอการปรับเปลี่ยนสัดส่วนการลงทุนหรือปรับพอร์ตลงทุนเป็นรายเดือน เพื่อให้มั่นใจได้ว่าพอร์ตการลงทุนมีการกระจายความเสี่ยงอย่างเหมาะสมและสอดรับกับภาวะการลงทุน เนื่องจากการเปลี่ยนแปลงของราคาที่เปลี่ยนไปตามภาวะตลาดส่งผลให้สัดส่วนของแต่ละสินทรัพย์ที่ลงทุนมีการปรับเปลี่ยนไปจากสัดส่วนการลงทุนที่เหมาะสม อาจทำให้พอร์ตการลงทุนมีความเสี่ยงสูงหรือต่ำไปกว่าที่ควรจะเป็น เพื่อให้สัดส่วนการลงทุนเข้าสู่สัดส่วนการลงทุนที่เหมาะสม Principal Asset Allocation Plan เป็นเพียงคำแนะนำของ บริษัทจัดการ ผู้ลงทุนอาจไม่ได้รับผลตอบแทนตามคาดหวัง ทั้งนี้ ผู้ลงทุนควรทำความเข้าใจการจัดสรรการลงทุน (Basic Asset Allocation) ตามคำแนะนำของสำนักงาน ก.ล.ต.

พอร์ตการลงทุนดังกล่าวเป็นเพียงการประมาณการสัดส่วนการลงทุน ซึ่งสามารถเปลี่ยนแปลงได้เมื่อลงทุนจริง ขึ้นอยู่กับสภาพตลาด การลงทุนและโอกาสการลงทุนในแต่ละขณะ ทั้งนี้ ประมาณการสัดส่วนการลงทุน ไม่ใช่การรับประกันหรือยืนยันถึงผลตอบแทนในอนาคต/ ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า (กองทุน) เงื่อนไข ผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน

คำอธิบายประกอบ Clients’ Portfolio Model 5 พอร์ตลงทุนแนะนำ

• สำหรับผู้ลงทุนที่มีระดับความเสี่ยง “ปานกลางค่อนข้างสูง” แนะนำพอร์ตการลงทุน “Income”

• สำหรับผู้ลงทุนที่มีระดับความเสี่ยง “สูง” ท่านสามารถลงทุนในพอร์ตการลงทุน “Income” และ “Balance”

• สำหรับผู้ลงทุนที่มีระดับความเสี่ยง “สูงมาก” ท่านสามารถลงทุนในพอร์ตการลงทุน “Income”, “Balance”, “Growth”, “Active Growth” และ “Global Growth”

• ทั้งนี้หากท่านผู้ลงทุนมีความประสงค์จะลงทุนในพอร์ตลงทุนที่มีระดับความเสี่ยงสูงกว่าระดับความเสี่ยงการลงทุนของท่าน ท่านจะต้อง “ยืนยัน” รับทราบความเสี่ยงของพอร์ตลงทุนที่ท่านได้เลือกลงทุนผู้ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า (กองทุน) เงื่อนไข ผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน / PRINCIPAL GCREDIT กองทุนหลักลงทุนกระจุกตัวในประเทศสหรัฐอเมริกา ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL GLEADER และ PRINCIPAL GIFUH กองทุนหลักลงทุนกระจุกตัวในอเมริกาเหนือ และยุโรปผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL MYRFIUH กองทุนหลักลงทุนลงทุนกระจุกตัวในประเทศมาเลเซีย ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL iPROPEN, PRINCIPAL APDI ลงทุนกระจุกตัวในประเทศแถบเอเชีย ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL VNEQ ลงทุนกระจุกตัวในประเทศเวียดนาม ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL GIFUH กองทุนหลักลงทุนกระจุกตัวในยุโรป และอเมริกาเหนือ ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL JEQ ลงทุนกระจุกตัวในประเทศญี่ปุ่นผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL DEF นี้มีการกระจุกตัวของการถือหน่วยการลงทุนจากบุคคลหรือกลุ่มบุคคลใดที่ถือหน่วยการลงทุนเกิน 1 ใน 3 เป็นสัดส่วนร้อยละ 76.16 (ณ วันที่ 30 ธ.ค. 2568) โดยสามารถตรวจสอบข้อมูลผ่านเว็บไซด์ของบริษัทจัดการ (www.principal.th) / PRINCIPAL DPLUS มีการลงทุนในต่างประเทศบางส่วนซึ่งจะไม่เกินร้อยละ 79 ของมูลค่าทรัพย์สินสุทธิ จึงอาจทำให้กองทุนมีความเสี่ยงจากอัตราแลกเปลี่ยนสกุลเงินบาทและสกุลเงินต่างประเทศอื่น ๆ ดังนั้น บริษัทจัดการจะลงทุนในสัญญาซื้อขายล่วงหน้าเพื่อป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน (Hedging) ไม่น้อยกว่าร้อยละ 90 ของมูลค่าทรัพย์สินที่ลงทุน ณ ต่างประเทศ เพื่อป้องกันความเสี่ยงดังกล่าว / PRINCIPAL MYRFIUH และ PRINCIPAL GIFUH จะไม่ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนเงินตราต่างประเทศ (unhedged) ดังนั้นกองทุนจึงมีความเสี่ยงด้านอัตราแลกเปลี่ยนซึ่งอาจทำให้ผู้ลงทุนได้รับผลขาดทุนจากอัตราแลกเปลี่ยนหรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ / PRINCIPAL iPROPEN เน้นลงทุนในหน่วยลงทุนของกองทุนรวมอสังหาริมทรัพย์และ/หรือทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์(REITs) และ/หรือกองทุนรวม โครงสร้างพื้นฐาน ซึ่งกองทุนดังกล่าวมีความเสี่ยงในลักษณะเดียวกับการลงทุนในธุรกิจอสังหาริมทรัพย์หรือโครงสร้างพื้นฐานโดยตรง เช่น ความเสี่ยงจากความผันแปรของค่าเช่าและอัตราการเช่า การเพิ่มขึ้นของภาษีทรัพย์สิน การเปลี่ยนแปลงของกฎหมายหรือกฎระเบียบที่เกี่ยวข้อง ความเสี่ยงด้านสิ่งแวดล้อม ความเสี่ยงจากภัยธรรมชาติ ค่าเสื่อมราคาของอาคารเมื่อเวลาผ่านไป และการเพิ่มขึ้นของอัตราดอกเบี้ย เป็นต้น รวมถึงความเสี่ยงจากการกระจุกตัวอาจทำให้มี ความผันผวนมากกว่าการลงทุนทีกระจายการลงทุนในหลายอุตสาหกรรม / บริษัทจัดการใช้สัญญาซื้อขายล่วงหน้าเพื่อเป็นเครื่องมือในการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนของกองทุน (Hedging) ขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน / กองทุนมีนโยบายลงทุนในต่างประเทศ กองทุนอาจมีความเสี่ยงด้านอัตราแลกเปลี่ยน ผู้ลงทุนอาจขาดทุนหรือได้รับกำไร จากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าทุนเริ่มแรกได้ /ผู้ลงทุนควรศึกษาผลการดำเนินงานของหน่วยลงทุนแต่ละชนิดของกองทุนใน https://www.principal.th/th/mutual-fundth ก่อนตัดสินใจลงทุน / ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต