Special Report Vietnam Market Outlook 2H24 กองทุนเปิดพรินซิเพิล เวียดนาม อิควิตี้ (PRINCIPAL VNEQ)

ภาพรวมการลงทุน และมุมมองตลาดครึ่งปีหลังต่อหุ้นเวียดนาม เสือตัวใหม่ของเอเชีย

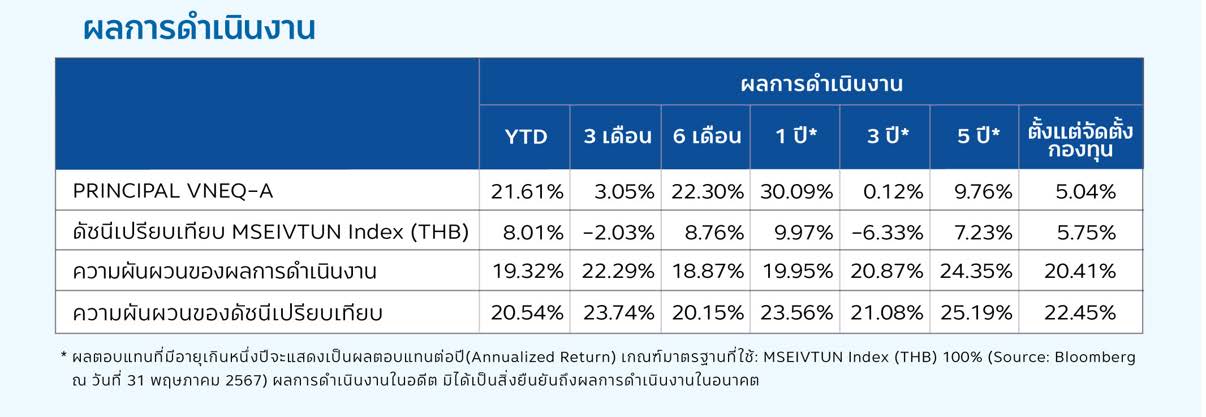

ตลาดหุ้นเวียดนามในช่วง 5 เดือนแรกของปี 2567 เป็นหนึ่งในตลาดที่ให้ผลตอบแทนสูงที่สุดในโลก ดัชนี VN Index ให้ผลตอบแทนสูงถึง 11.7% ในขณะที่ค่าเฉลี่ยตลาดหุ้นโลกให้ผลตอบแทน 9.11%1 และค่าเฉลี่ยของกลุ่มตลาดชายขอบ (Frontier Markets) อยู่เพียง 6.19% เท่านั้น2 โดยกองทุนเปิดพรินซิเพิล เวียดนาม อิควิตี้ (PRINCIPAL VNEQ) ได้รับมอร์นิ่งสตาร์ (Morningstar) ระดับ 5 ดาว ให้ผลตอบแทนสูง 21.61%3 หรือประมาณ 2 เท่าของ VN Index โดยผลตอบแทนที่ดีของกองทุน PRINCIPAL VNEQ เกิดจากความสามารถในการเลือกหลักทรัพย์และกลุ่มอุตสาหกรรมของทีมผู้จัดการกองทุนที่สามารถเลือกได้ถูกต้อง โดยมีนโยบายหลักคือลงทุนโดยตรงในหุ้นเวียดนามคุณภาพดี มีธรรมาภิบาลสูง แบบกระจุกตัว ซึ่งโดยปกติจะมีหุ้นประมาณ 20-30 หุ้นเท่านั้น

ระบบการปกครอง

การปรับขึ้นของตลาดหุ้นเวียดนามตั้งแต่ต้นปีประสบกับความผันผวนบ้าง โดยเฉพาะในเรื่องของระบบการปกครอง และระบบการเงินในประเทศเวียดนาม โดยระบบการปกครองเวียดนามเป็นระบบสังคมนิยมที่มีพรรคการเมืองเดียว คือ พรรคคอมมิวนิสต์แห่งเวียดนาม (Communist Party of Vietnam: CVP) มีผู้นำฝ่ายบริหารสูงสุด คือ เลขาธิการพรรค ดำรงตำแหน่งโดยเหงียน ฝูจอง (Nguyen Phu Trong) ในขณะที่ตำแหน่งสำคัญทางการเมืองอื่น ๆ ได้แก่ ประธานสภาแห่งชาติ ประธานาธิบดี และนายกรัฐมนตรี โดยในช่วง 1 ปีที่ผ่านมา นักลงทุนอาจเห็นข่าวการลาออกจากตำแหน่งสำคัญต่าง ๆ (ยกเว้นเลขาธิการพรรค) หลายครั้ง หลังรัฐบาลเน้นการปราบปรามการทุจริตในรัฐบาลและเอกชนอย่างจริงจัง อย่างไรก็ตามตำแหน่งที่ว่างทั้งหมดนั้นได้รับการแต่งตั้งจนครบทั้งหมดในเดือน พ.ค. ที่ผ่านมา ทำให้การเมืองของเวียดนามมีเสถียรภาพมากกว่าที่เป็นมา โดยนักลงทุนควรต้องติดตามเรื่องการเปลี่ยนแปลงตำแหน่งเลขาธิการพรรคคนใหม่หลังจากที่คุณเหงียน ฝูจอง ซึ่งอายุมากถึง 80 ปีแล้วจะดำรงตำแหน่งครบวาระในอีก 2 ปีข้างหน้า

ระบบการเงิน

ระบบการเงินของเวียดนามยังคงแข็งแกร่งถึงแม้ว่าค่าเงินดองของเวียดนามอ่อนค่าลงเมื่อเทียบกับดอลลาร์สหรัฐเช่นเดียวกับตลาดประเทศกำลังพัฒนาและชายขอบส่วนใหญ่เนื่องจากอัตราดอกเบี้ยของสหรัฐฯ ที่คงอยู่ในระดับสูงที่ 5.25% - 5.50% โดยในช่วงเดือน ม.ค. - พ.ค. เงินดองอ่อนค่ากว่า 4.5% ความผันผวนของเงินมีมากในเดือนเม.ย. ซึ่งทำให้ตลาดหุ้นเวียดนามในเดือนนั้นมีการปรับฐานอยู่ที่ระดับ 1,174 จุดซึ่งต่ำสุดของปี ทั้งนี้ดูเหมือนว่าธนาคารกลางเวียดนาม SBV มีการแทรกแซงเพื่อลดความผันผวนของค่าเงิน เนื่องจากช่วงที่ผ่านมาได้สะสมเงินสำรองระหว่างประเทศไว้มากขึ้นต่อเนื่องจนมีมูลค่ามากกว่า 1 พันล้านเหรีญสหรัฐฯ ซึ่งค่าเงินดองที่ผันผวนน้อยน้อยลงและตัวเลขเศรษฐกิจที่ออกมาแข็งแกร่ง ทำให้ตลาดหุ้นเวียดนามปรับขึ้นได้อีกครั้ง และแตะจุดสูงสุดใหม่ (New high) ในวันที่ 10 มิ.ย. 2567 ที่ผ่านมาที่ประมาณ 1,291 จุด อีกหนึ่งประเด็นที่สร้างความผันผวนให้หุ้นเวียดนาม คือการช่วยเหลือธนาคาร Saigon Commercial Bank (SCB) ทางธนาคารกลางเวียดนามได้มีมาตรการช่วยเหลือลูกค้าของธนาคาร SCB โดยการรับประกันเงินฝากให้ มีการปรับโครงสร้างองค์กรของ SCB ใหม่ และเปลี่ยนคณะกรรมการบริหาร โดยผู้บริหารชุดใหม่ของ SCB เป็นเจ้าหน้าที่เคยทำงานให้กับธนาคารรัฐวิสาหกิจของเวียดนาม โดยคาดว่าในอนาคตรัฐบาลและธนาคารกลางจะให้ธนาคารรัฐวิสาหกิจเข้าซื้อกิจการ (Take over) เพื่อให้เกิดผลกระทบกับประชาชนน้อยที่สุด

ตัวเลขเศรษฐกิจเติบโตดี

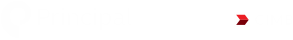

ด้านเศรษฐกิจเวียดนามในช่วงครึ่งปีแรกโตจากภาคการบริโภคในประเทศและการส่งออกเป็นหลัก โดยตัวเลขการค้าปลีกเดือน พ.ค. ปรับขึ้นถึง 9.5% เมื่อเทียบกับช่วงเวลาเดียวกันของปีที่แล้ว (YoY) ซึ่งถือเป็นการเติบโตต่อเนื่องเป็นเดือนที่ 30 และเป็นการเติบโตสูงที่สุดนีบตั้งแต่เดือน พ.ย. ปี 2566 ทั้งนี้การบริโภคในประเทศเวียดนามอาจปรับลดลงได้เนื่องจากอัตราเงินเฟ้อ (CPI) ของเวียดนามเดือน พ.ค. เร่งขึ้นที่ 4.44% YoY ซึ่งเป็นระดับที่สูงที่สุดในรอบ 15 เดือน ใกล้เคียงกับตัวเลขก่อนที่ธนาคารกลางเวียดนาม (SBV) ประกาศลดอัตราดอกเบี้ยนโยบาย การเร่งตัวขึ้นแรงของราคาสินค้านั้นเกิดจากกลุ่มอาหารที่ราคาปรับขึ้นแรงจากการขาดแคลนสินค้าการเกษตรและปศุสัตว์จากภาวะเอลนีโญ (El Nino) เป็นหลัก เพราะเมื่อพิจารณาอัตราเงินเฟ้อพื้นฐาน (Core CPI) จะเห็นได้ว่าอยู่ที่ 2.68% YoY ซึ่งเป็นระดับต่ำที่สุดนับตั้งแต่เดือน ส.ค. 2565 อย่างไรก็ตามในส่วนกลุ่ม Modern trade มีความพยายามที่จะรักษาแนวโน้มการบริโภคในประเทศผ่านการตรึงราคาสินค้าไว้ใกล้เคียงระดับเดิม และพยายามที่จะลดต้นทุนที้เกี่ยวข้องอื่นแทนเพื่อรักษาอัตรากำไรไว้ทำให้ราคาสินค้าที่เพิ่มขึ้นยังไม่ด้สะท้อนให้เห็นออกมา ด้านภาคการท่องเที่ยวในช่วงต้นปีถึงเดือนพ.ค. มีจำนวนนักท่องเที่ยวต่างชาติรวมถึง 7.6 ล้านคนสูงกว่าตัวเลขในเวลาเดียวกันช่วงก่อนเกิดการการระบาดของโควิด และคาดว่าตัวเลขนักท่องเที่ยวของเวียดนามทั้งปีจะฟื้นตัวเหนือกว่าช่วงปี 2562 ได้ ดุลการค้าของเวียดนามช่วง 5 เดือนแรกยังคงเป็นบวกถึงแม้ว่ากำลังซื้อในภูมิภาคหลักอย่างสหรัฐฯ ชะลอตัวลงบ้าง แต่เศรษฐกิจอื่นไม่ว่าจะเป็นจีน หรือยุโรปก็มีปัจจัยสนับสนุนการบริโภคมากขึ้น เช่น มาตรการกระตุ้นเศรษฐกิจ การกู้ และช่วยเหลือภาคอสังหาริมทรัพย์ของจีน และการเริ่มดำเนินนโยบายการเงินแบบผ่อนคลายในแถบยุโรป เป็นต้น ตัวเลขการส่งออกสินค้าจากเวียดนามช่วง 5 เดือนแรกยังเป็นบวกต่อเนื่อง โดยเฉพาะกลุ่มชิ้นส่วนอิเล็กทรอนิกส์และคอมพิวเตอร์ที่เติบโตสูง ตัวเลขการนำเข้าช่วง 5 เดือนแรกนั้น ประมาณ 94% เป็นการนำเข้าวัตถุดิบการผลิตเป็นหลัก สอดคล้องกับตัวเลขการผลิตภาคอุตสาหกรรม (Industrial Production) ที่เติบโตขึ้น

สำหรับการลงทุนโดยตรงจากต่างประเทศ (FDI) ยังคงเติบโตต่อเนื่องจากต้นทุนค่าแรงที่ต่ำกว่าประเทศใกล้เคียง ในขณะที่แรงงานมีฝีมือ ความรู้ และประสิทธิภาพมากกว่า ประกอบกับการที่รัฐบาลมีการปฏิรูปกฎระเบียบโครงสร้างพื้นฐาน และระบบภาษีให้เอื้อต่อการลงทุนมากขึ้น เห็นได้จากตัวเลข FDI ในช่วง 5 เดือนแรกที่มีมูลค่ารวมถึง 1.1 หมื่นล้านเหรียญสหรัฐฯ สูงขึ้น 2% เมื่อเทียบกับช่วงเดียวกันของปี 2566 ในมูลค่านี้เป็นโครงการใหม่ถึง 72% มีการลงทุนในกลุ่มการผลิตและกระบวนการ (Processing and manufacturing) มากถึง 67% ของมูลค่ารวม โดยอุตสาหกรรมที่มีการลงทุนมากป็นอันดับสอง คือ กลุ่มอสังหาริมทรัพย์ที่มีสัดส่วนประมาณ 18% ของ FDI ทั้งหมด และฟื้นตัวขึ้นจากปีก่อนถึง 71%

การปรับตลาดหุ้นเวียดนามจากตลาดชายขอบ (Frontier Market) ขึ้นสู่ตลาดเกิดใหม่

(Emerging markets)

เรื่องนี้มีพัฒนาการทางบวกอย่างต่อเนื่อง โดยเงื่อนไขของผู้ให้บริการ FTSE และ MSCI นั้นมีความแตกต่างกันเล็กน้อย คือ MSCI มีเงื่อนไขที่เคร่งครัดมากกว่า ดังนั้นตลาดปีนี้จึงคาดหวังกับผู้ให้บริการ FTSE มากกว่า สำหรับเงื่อนไขที่ทาง FTSE ต้องการให้เวียดนามปรับปรุงหลัก ๆ ได้แก่

1. การพัฒนาระบบการซื้อขาย (Trade) หลักทรัพย์ให้มีความเป็นสากลมากขึ้น ระบบการซื้อขายต้องสามารถทำ Short-selling หรือ Day-trading ได้ ในส่วนนี้ทางการของเวียดนามได้มีการทดสอบระบบใหม่ โดยเปลี่ยนจากระบบการซื้อขายของ FPT (ประเทศเวียดนาม) มาใช้ของ KRX (ประเทศเกาหลีใต้) เรียบร้อยแล้ว เพียงแต่ยังไม่มีการประกาศเริ่มใช้งานอย่างเป็นทางการ

2. การยกเลิกระบบซื้อขายแบบข้อกำหนดด้านเงินทุนล่วงหน้า (Pre-funding) ซึ่งเป็นการซื้อขายที่บังคับให้นักลงทุนต้องมีเงินสดในบัญชีให้เพียงพอต่อการซื้อขายหลักทรัพย์ 1 วันก่อนการทำธุรกรรมสำเร็จ โดยกลต.ของเวียดนามนั้นได้ประกาศยกเลิกข้อบังคับและ/หรือกฎหมายที่เกี่ยวข้องกับการ Pre-fund บางส่วนแล้ว โดยให้บริษัทหลักทรัพย์ต่าง ๆ หาแนวทางร่วมกันเพื่อดำเนินการเรื่องนี้ต่อไป

โดยหากเวียดนามสามารถเข้าสู่กลุ่มตลาดกำลังพัฒนาได้ ก็จะทำให้มีเงินทุนจากกองทุนแบบ Passive ที่มีนโยบายลงทุนในกลุ่มตลาดเกิดใหม่เข้ามาที่เวียดนามจำนวนมาก อีกทั้งยังทำให้เวียดนามเป็นที่รู้จักในกลุ่มกองทุนแบบ Active มากขึ้นด้วย

มุมมองตลาดหุ้นช่วงครึ่งปีหลัง และกลยุทธ์การลงทุน

แม้ว่าตลาดหุ้นเวียดนาม VN Index นั้นปรับสูงขึ้นอย่างต่อเนื่อง แต่เมื่อพิจารณาราคาจาก Forward P/E4 ราคาปัจจุบัน ณ วันที่ 10 มิ.ย. 2567 จะอยู่ที่ประมาณ -0.5 sd. ของค่าเฉลี่ย 5 ปี จึงถือว่ามีมูลค่าที่ไม่แพง ดังนั้นด้วยภาวะทางการเมืองที่มีเสถียรภาพมากขึ้น ตัวเลขเศรษฐกิจโดยรวมยังเติบโตดี FDI ที่ยังไหลเข้าอย่างต่อเนื่อง และมูลค่าที่อยู่ในระดับไม่แพง เราจึงคาดว่าหุ้นเวียดนามมีโอกาสปรับขึ้นต่อในช่วงครึ่งหลัง ของปี 2024 โดยมีตัวเลขเศรษฐกิจ ผลประกอบการบริษัทจดทะเบียน และการพัฒนาการของการปรับหุ้นเวียดนามสู่ตลาดเกิดใหม่ ของ FTSE เป็นปัจจัยสำคัญ โดยคาดว่าหาก FTSE รับพิจารณาเวียดนามในปี 2567 ตลาดหุ้นเวียดนามสามารถมีอัพไซต์ได้ถึง 1,430 จุด

กลยุทธ์การลงทุนของกองทุน PRINCIPAL VNEQ คือในช่วงที่ผ่านมา ลดสัดส่วนการลงทุนในกลุ่มธนาคาร (Bank) ลง หลังจากที่ปรับตัวขึ้นมากในช่วงไตรมาสแรก และเพิ่มน้ำหนักกลุ่มที่เกี่ยวข้องกับการส่งออก และกลุ่มที่เกี่ยวข้องกับการบริโภค เช่น กลุ่มสินค้าฟุ่มเฟือย (Consumer discretionary) มากขึ้น เนื่องจากอัตราเงินเฟ้อที่เริ่มปรับลดลงในหลายประเทศ และการปรับลดอัตราดอกเบี้ยของธนาคารกลางยุโรป (ECB) ซึ่งจะช่วยกระตุ้นความต้องการสินค้าและบริการของคู่ค้าได้ ซึ่งโดยปกติแล้วจะเห็นผลกระทบจากภาคการส่งออกมาถึงภาคการบริโภคในช่วง 1-2 เดือน ดังนั้นตัวเลขการส่งออกที่ดีในช่วงทีผ่านาก็มีโอกาสทำให้ตัวเลขค้าปลีกมีแนวโน้มเติบโตต่อได้ในช่วงไตรมาสที่ 2 ของปี อีกทั้งกองทุนมีนโยบายหลักคือลงทุนเชิงรุกในตลาดหุ้นเวียดนามโดยตรง เน้นการลงทุนระยะยาวแบบกระจุกตัวในหลักทรัพย์ประมาณ 20 -30 ตัวเท่านั้น โดยเฉพาะหลักทรัพย์ที่มีขนาดใหญ่ เป็นผู้นำในกลุ่มธุรกิจ มีโอกาสเติบโตชัดเจนและมีธรรมาภิบาลในการประกอบธุรกิจ

สำหรับความเสี่ยงที่ต้องติดตามในระยะสั้นถึงกลางได้แก่ 1) โอกาสในการปรับขึ้นอัตราดอกเบี้ยของธนาคารกลางเวียดนามหลังตัวเลขอัตราเงินเฟ้อเริ่มส่งสัญญาณปรับสูงขึ้น 2) การอ่อนค่าของสกุลเงินดองเมื่อเทียบกับดอลลาร์สหรัฐ 3) การเปลี่ยนแปลงตำแหน่งเลขาธิการพรรค 4) ความเสี่ยงต่อการปรับฐานระยะสั้นจากสัญญาณทางเทคนิค

1 ข้อมูลผลตอบแทนของ MSCI ACWI (USD) เดือนม.ค. - พ.ค. 2567 จาก MSCI (Fact Sheet) ณ วันที่ 31 พ.ค. 2567

2 ข้อมูลผลตอบแทนจาก MSCI Frontier Markets Index (USD) เดือนม.ค. - พ.ค. 2567 จาก MSCI (Fact Sheet) ณ วันที่ 31 พ.ค. 2567

3 ข้อมูลผลตอบแทนของ PRINCIPAL VNEQ Class A เดือนม.ค. - พ.ค. 2567 จาก Principal (Fact Sheet) ณ วันที่ 31 พ.ค. 2567

4 คำนวณจากค่าเฉลี่ย 5 ปีของ 12-month blended forward P/E จาก Bloomberg ณ วันที่ 10 มิ.ย. 2567

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า (กองทุน) เงื่อนไข ผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน / PRINCIPAL VNEQ ลงทุนกระจุกตัวในประเทศเวียดนาม ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / บริษัทจัดการใช้สัญญาซื้อขายล่วงหน้าเพื่อเป็นเครื่องมือในการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนของกองทุน (Hedging)โดยขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน/กองทุนมีนโยบายลงทุนในต่างประเทศ กองทุนมีความเสี่ยงด้านอัตราแลกเปลี่ยน ผู้ลงทุนอาจได้รับกำไร หรือขาดทุนจากอัตราแลกเปลี่ยนหรือได้รับเงินคืน ต่ำกว่าเงินลงทุนเริ่มแรกได้/ผู้ลงทุนควรศึกษาผลการดำเนินงานของหน่วยลงทุนแต่ละชนิดของกองทุนในhttps://www.principal.th/th/mutual-fundthก่อนตัดสินใจลงทุน / Copyright @ 2024 บริษัท มอร์นิ่งสตาร์ รีเสริช์ ประเทศไทย สงวนลิขสิทธิ ข้อมูลที่ประกอบในเอกสารนี้ : (1) เป็นกรรมสิทธิ์ของบริษัทมอร์นิ่งสตาร์ และ/หรือ ผู้ให้บริการข้อมูล (2) บริษัทขอสงวนสิทธิ์ในการทำซ้ำ หรือเผยแพร่ (3) บริษัทขอสงวนสิทธิ์ที่จะไม่รับผิดชอบต่อความถูกต้อง ครบถ้วน และความเสียหายต่างๆ ที่เกิดขึ้นทุกกรณีจากการนำข้อมูลไปใช้อ้างอิง ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต