4 ขั้นตอนวางแผนลดหย่อนภาษีให้มีเงินออมไว้ใช้ในวัยเกษียณ

ผ่านไปอย่างรวดเร็วก็เข้าสู่ปลายปี 2564 แล้ว สำหรับใครที่ยังไม่ได้ใช้สิทธิ์ในการลดหย่อนภาษีอาจต้องเริ่มพิจารณาอย่างจริงจัง หลังเหลือเวลาน้อยกว่า 2 เดือนแล้ว เพื่อให้ทันสิทธิ์การลดหย่อนภาษีในปีนี้ และเพื่อสิทธิประโยชน์ของตัวเราเอง หลายท่านอาจมองว่าเงินคืนจากการขอลดหย่อนภาษีเป็นจำนวนเล็กน้อย แต่นอกจากผลประโยชน์จากการลดหย่อนภาษีแล้ว ผลิตภัณฑ์ที่สามารถใช้ในการลดหย่อนได้ อาทิ กองทุน ประกัน หรือเงินลงทุนในกองทุนสำรองเลี้ยงชีพ ต่างก็ให้ผลตอบแทนกับเราทั้งสิ้น ดังนั้นการวางแผนภาษีที่ดีนอกจากจะช่วยให้เราได้รับเงินคืนในแต่ละปีแล้ว ยังช่วยให้เราวางแผนการเงินได้อย่างมั่นคงในทุก ๆ ปีหากเราวางแผนการเงินไว้อย่างเหมาะสมอีกด้วย

1. เริ่มต้นวางแผนอย่างไรดี?

แน่นอนว่าการวางแผนลดหย่อนภาษีเงินได้ควรเริ่มต้นที่ เงินได้ทั้งปีก่อนว่ามีจำนวนเท่าไร ซึ่ง “เงินได้” จะรวม เงินเดือน, โบนัส, หรือ รายรับจากช่องทางอื่น เช่น เงินปันผลที่ได้จากการซื้อหุ้น เป็นต้น

หลังจากนั้นเราสามารถนำค่าใช้จ่ายอื่นๆมาลดหย่อนภาษีได้ เช่น ลดหย่อนส่วนตัว 60,000 บาท, คู่สมรสที่ไม่มีเงินได้ 60,000 บาท, ค่าอุปการะพ่อแม่ที่มีอายุ 60 ปีขึ้นไป คนละ 30,000 บาท, ค่าฝากครรภ์หรือคลอดบุตรไม่เกิน 60,000 บาท, ค่าอุปการะผู้พิการ หรือทุพพลภาพ คนละ 60,000 บาท, บุตรที่เรียนอยู่และอายุไม่เกิน 25 ปี คนละ 30,000 บาท และ บุตรตั้งแต่ คนที่ 2 และเกิดปี 2561 เป็นต้นไป คนละ 60,000 บาท เป็นต้น อีกทั้งยังสามารถซื้อผลิตภัณฑ์ลดหย่อนภาษี เช่น กองทุนรวม กองทุนสำรองเลี้ยงชีพ เพื่อลดหย่อนเพิ่มเติมได้

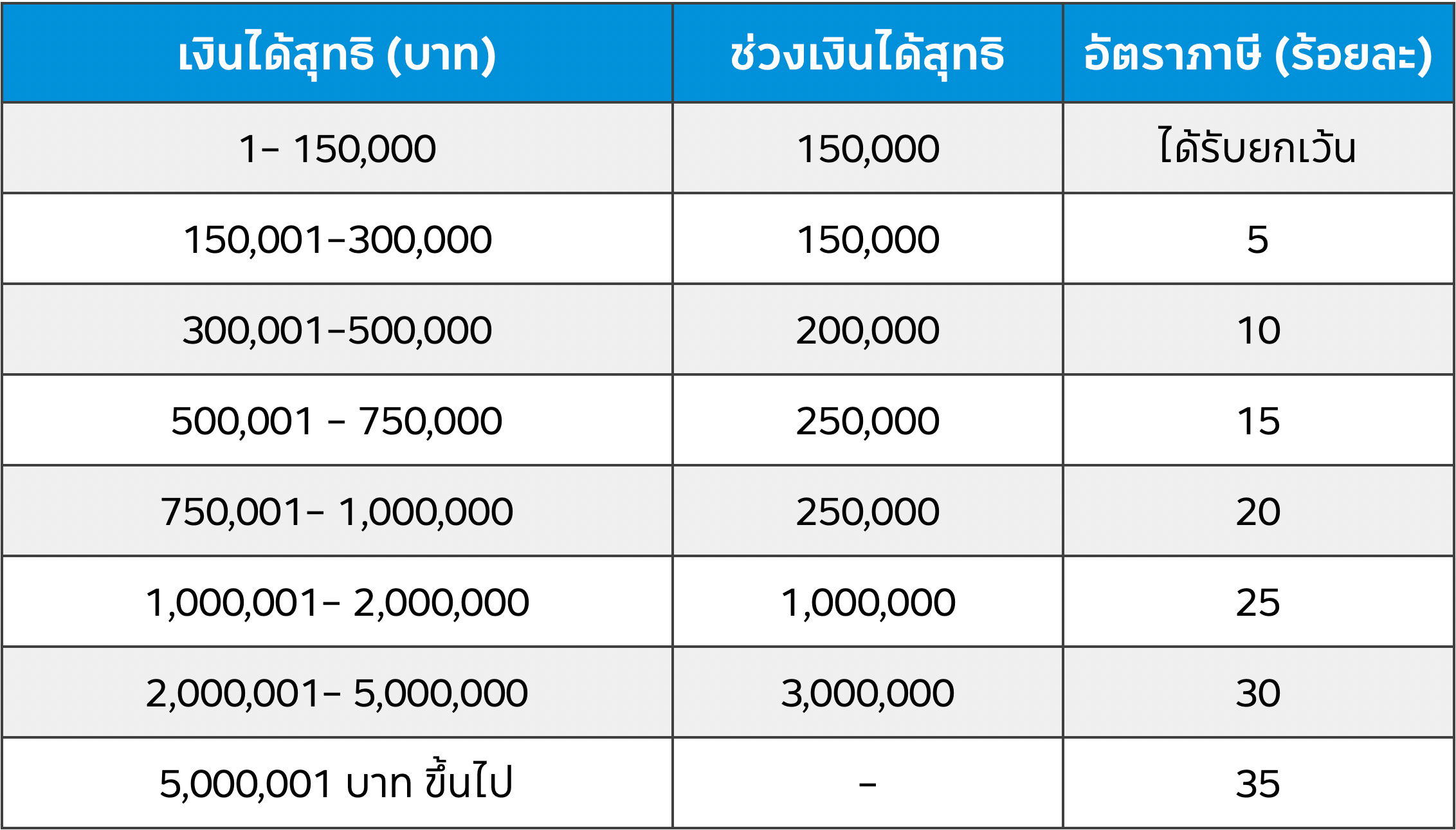

สุดท้ายให้เรานำ “เงินได้” นำมาหักกับ “ค่าใช้จ่าย” และ “ผลิตภัณฑ์ลดหย่อนภาษี” จะได้เป็น “เงินได้สุทธิ” ซึ่งจะถูกนำไปคำนวนภาษีเพื่อนำไปพิจารณาอัตราการเสียภาษีเงินได้ในปีนั้น รายละเอียดอัตราภาษีแต่และช่วงสามารถตรวจสอบได้ตามตารางด้านล่าง

ตารางข้อมูลภาษีเงินได้บุคคลธรรมดาประจำปี 2564

ถ้าหากรายได้สุทธิไม่ถึง 150,000 บาท จะได้รับการยกเว้น แต่หากรายได้สุทธิเกิน 150,001 บาทขึ้นจะต้องเสียอัตราภาษีตามที่กำหนด เพราะฉะนั้นหากเรามีการวางแผนในการลดหย่อนภาษี ก็จะสามารถช่วยลดภาษีที่ต้องเสียได้

2. หาเป้าหมายในการเก็บออมเงิน

ก่อนที่จะเริ่มวางแผนการเงินท่านต้องหาเป้าหมายในการเก็บออมเงินให้ได้ก่อน โดยอาจพิจารณาจาก อายุ ระยะเวลาที่ต้องการใช้เงิน ประเมินความสามารถในการรับความเสี่ยง โดยเมื่อได้เป้าหมายแล้วอาจลองทำประมาณการจำนวนเงินที่ได้เมื่อครบกำหนดว่าเพียงพอกับเป้าหมายที่เราต้องการไหม นอกจากนี้อย่าลืมคำนวณอัตราเงินเฟ้อเผื่อไว้ในกรณีที่เป้าหมายของเราเป็นเป้าหมายระยะยาวเพื่อที่จะได้มีจำนวนเงินเพียงพอกับเป้าหมายที่ตั้งใจไว้ เช่น หากเรามีเป้าหมายในการออมเผื่อใช้ในวันเกษียณก็ควรคำนวณอัตราเงินเฟ้อตั้งแต่วันเริ่มออมไปจนถึงวันเกษียณเพื่อพิจารณาว่าในวันนั้นเราจะมีเงินเป็นมูลค่าเท่าไร เป็นต้น

3. เลือกผลิตภัณฑ์ที่ตอบโจทย์ ในการออม

เมื่อตั้งเข็มทิศได้เป็นที่เรียบร้อยแล้ว คราวนี้ก็ได้เวลาในการเลือกเส้นทางในการเดินเรือ โดยศึกษาจากผลิตภัณฑ์ทางการเงินที่เรามีอยู่ในปัจจุบันก่อน เช่น ถ้าหากเรามีการสะสมเงินเข้ากองทุนสำรองเลี้ยงชีพ ให้ตรวจสอบว่าเรามีการสะสมเข้าไปเท่าไร เนื่องจากปัจจุบันเราสามารถใช้เงินจากกองทุนสำรองเลี้ยงชีพใช้ในการลดหย่อนภาษีได้ ไม่เกิน 15% ของค่าจ้างและไม่เกิน 500,000 บาท หากนโยบายกองทุนสำรองเลี้ยงชีพที่เรามีตรงกับเป้าหมายทางการเงินของเราอยู่แล้วในระยะยาว แต่เราเลือกสะสมเงินไว้แค่ 10% อาจพิจารณาปรับเพิ่ม เป็น 15% เผื่อให้เราไปถึงเป้าหมายได้ไวขึ้น และมีเงินคืนจากภาษีเพิ่มได้มากขึ้นนั่นเอง

แต่หากเราคำนวณเงินที่เราต้องใช้ยามเกษียณแล้วพบว่าจำนวนที่ออมในกองทุนสำรองเลี้ยงชีพในปัจจุบันยังไม่เพียงพอกับการใช้ชีวิตยามเกษียณแบบที่เราตั้งเป้าหมายไว้ได้ อาจต้องพิจารณา หรือศึกษาการลงทุนในกองทุน SSF หรือ RMF เพิ่มเติม เพื่อที่จะได้เริ่มต้นออมในจำนวนเงินที่เหมาะสมกับเป้าหมายระยะยาวได้เราตั้งใจไว้

นอกจากนี้ การเลือกผลิตภัณฑ์ที่มีผลตอบแทนเหมาะสมกับระดับความเสี่ยงที่เรารับได้ก็เป็นปัจจัยสำคัญในการทำให้เราไปถึงเป้าหมายได้ไวขึ้น อาทิเช่น หากเรามีอายุน้อยและมีเวลาในการออมเงินได้อีกหลายปี อาจพิจารณาการลงทุนในกองทุนที่มีความเสี่ยงสูงขึ้น เพื่อรับโอกาสในการได้รับผลตอบแทนที่มากขึ้น หรือหากเรามีอายุงานเหลืออีกไม่ถึง 10 ปี อาจต้องพิจารณาผลิตภัณฑ์ที่มีผลตอบแทนและความเสี่ยงที่น้อยลง การเลือกผลิตภัณฑ์ที่เหมาะสมกับตัวเองจะทำให้เราสามารถออมเงินได้อย่างมีความสุขมากขึ้น ไม่ต้องคอยมาพะวง หรือต้องเหนื่อยกับการปรับแผนการออมในภายหลัง

4. ตรวจสอบเงื่อนไข และรายละเอียดในการลดหย่อนภาษี

เมื่อเลือกผลิตภัณฑ์ที่เหมาะสมกับตัวเองได้แล้ว ลองกลับมาตรวจสอบรายละเอียดในการขอสิทธิ์ลดหย่อนของสรรพากรเพิ่มเติม เพื่อดูว่าผลิตภัณฑ์ที่เราจะซื้อสามารถนำไปลดหย่อนได้เท่าไร เกินจำนวนที่กำหนดไว้หรือ เพื่อให้เราได้รับผลตอบแทนในการลงทุนได้สูงสุด เช่น การลงทุนในกองทุนสำรองเลี้ยงชีพและผลิตภัณฑ์ในกลุ่มการลงทุน แม้กฎหมายจะอนุญาตให้เราลดหย่อนได้ไม่เกิน 30% แต่ไม่เกิน 5 แสนบาท แต่เราก็ยังมีสิทธิ์ในการลดหย่อนภาษีเพิ่มเติมจากผลิตภัณฑ์ประกันทั้งประกันชีวิตและประกันสุขภาพ เพื่อป้องกันความเสี่ยง และรายจ่ายเพิ่มเติมจากเหตุการณ์ไม่คาดฝัน ช่วยให้เราสามารถดำเนินการลงทุนได้ต่อเนื่องตามแผนการเงินที่วางไว้ รายละเอียดในการลดหย่อนสามารถศึกษาเพิ่มเติมได้ตามตารางด้านล่างครับ

การลงทุนในกองทุนสำรองเลี้ยงชีพ หรือผลิตภัณฑ์การเงินเพื่อลดหย่อนภาษีอื่นๆเป็นการวางแผนทางการเงินในระยะยาว พร้อมรับสิทธิ์ในการลดหย่อนภาษีของรัฐไปในเวลาเดียวกัน ดังนั้นจึงควรวางแผน และเป้าหมายในการลงทุนอย่างรอบคอบ เพื่อไม่ให้เราต้องมาเร่งออมหรือลงทุนในวัยใกล้เกษียณ และสามารถรับสิทธิประโยชน์ในการลดหย่อนภาษีได้อย่างเหมาะสม

สำหรับเรื่องการเลือกแผนลงทุนในกองทุนสำรองเลี้ยงชีพ บลจ. พรินซิเพิล ขอแนะนำ กองทุนสำรองเลี้ยงชีพ พรินซิเพิล สมดุลตามอายุ ซึ่งจดทะเบียนแล้ว (Target Date Retirement Fund) หรือ แผนสมดุลตามอายุ (Target Date) ซึ่งแผนการลงทุนนี้เป็นตัวเลือกที่ง่าย และ เหมาะกับสมาชิกที่ยังไม่มีความเชี่ยวชาญเรื่องการลงทุนหรือไม่มีเวลามาเลือกสินทรัพย์การลงทุน ทางผู้จัดการกองทุนจะเป็นคนจัดพอร์ตและปรับพอร์ตการลงทุนให้เหมาะสมกับช่วงอายุของเรา หรือถ้าสมาชิกคนไหนอยากกำหนดพอร์ตการลงทุนเองก็สามารถเลือกแผนสมดุลตามความเสี่ยง (Target Risk) ได้

ศึกษาข้อมูลเพิ่มเติมได้ที่ https://www.principal.th/th/provident-fund

สามารถดูกองทุนลดหย่อนภาษีแนะนำได้ที่

วางแผนภาษี ด้วยกองทุนลดหย่อนภาษี SSF RMF ThaiESG จาก บลจ.พรินซิเพิล | Principal Thailand

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า (กองทุน) เงื่อนไข ผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน / ผลการดำเนินงานในอดีต มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต