CIO’s View April 2022 ปรับกลยุทธ์รับมือเฟดขึ้นดอกเบี้ยระยะยาว

โดย คุณศุภกร ตุลยธัญ, CFA - ประธานเจ้าหน้าที่การลงทุน

18 เมษายน 2565

กลับมาพบกันอีกครั้งกับการพูดคุยประเด็นมุมมองการลงทุนหลังวันหยุดสงกรานต์นะครับ ในช่วงต้นเดือนที่ผ่านมาได้มีการเปิดเผยข้อมูลสำคัญที่นักลงทุนส่วนใหญ่เฝ้ารออย่างรายการงานประชุมของคณะกรรมการนโยบายการเงินสหรัฐฯ หรือ FOMC ในการประชุมเมื่อวันที่ 16 มีนาคม 2565 ที่มีการปรับอัตราดอกเบี้ยนโยบายขึ้น 0.25% จาก 0.00-0.25% มาอยู่ที่ 0.25%-0.50% ซึ่งเป็นการปรับขึ้นอัตราดอกเบี้ยนโยบายครั้งแรกในรอบ 3 ปีนับตั้งแต่เดือนมีนาคม 2563 โดยการปรับขึ้นอัตราดอกเบี้ยนโยบายในครั้งนี้สอดคล้องกับการปรับประมาณการตัวเลขเศรษฐกิจของ Fed ที่ได้มีการปรับลดประมาณการการเติบโตของเศรษฐกิจลงมาอยู่ที่ระดับ 2.80% จากเดิมที่คาดการณ์ไว้ในช่วงเดือนธันวาคม 2564 ว่าเศรษฐกิจสหรัฐฯ จะเติบโตได้ที่ระดับ 4.0% รวมถึงได้มีการปรับประมาณการอัตราเงินเฟ้อทั่วไป (PCE) ของปีนี้ขึ้นเป็น 4.30% จากเดิม 2.60% ซึ่งนอกจากการปรับการคาดการณ์อัตราเงินเฟ้อและการขยายตัวของเศรษฐกิจแล้ว Fed ยังได้มีการปรับการคาดการณ์อัตราดอกเบี้ยนโยบายขึ้น โดยคาดการณ์ว่าอัตราดอกเบี้ยนโยบายจะอยู่ที่ระดับ 1.90% ในสิ้นปีนี้ จากเดิมที่คาดการณ์ไว้เพียง 0.90% ในการประชุมเมื่อเดือนธันวาคม โดยการคาดการณ์ดังกล่าวได้สะท้อนให้เห็นว่า Fed อาจจะมีการขึ้นดอกเบี้ยครั้งละ 0.25% อีก 6 ครั้งเป็นอย่างน้อย และมีความเป็นไปได้อย่างมากว่าอาจจะปรับขึ้นมากกว่านั้นจากการที่มีสมาชิก FOMC ถึง 7 คนมีความเห็นว่าควรปรับขึ้นอัตราดอกเบี้ยอย่างรวดเร็ว ในขณะที่มีเพียง 4 คนเท่านั้นที่เห็นว่าควรปรับขึ้นอย่างค่อยเป็นค่อยไป นอกจากนี้ก็ยังมีกรรมการ Fed สาขาต่างๆ ได้ออกมาให้ความเห็นสนับสนุนการเร่งปรับขึ้นอัตราดอกเบี้ย เราจึงมองว่ามีความเป็นไปได้ที่คณะกรรมการ FOMC จะตัดสินใจปรับขึ้นอัตราดอกเบี้ยถึง 0.50% ไปอยู่ที่ระดับ 0.50 -0.75% ในการประชุมวันที่ 4 พฤษภาคมที่จะถึงนี้.

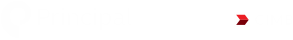

Chart: US and Thailand Policy Rates

Source: Bloomberg L.P., Principal Thailand, as of 17 April 2022

ในรายการการประชุมของวันที่ 15–16 มีนาคมซึ่งใช้เวลากว่า 3 สัปดาห์ในการประกาศ เรายังพบว่า Fed ได้มีการหารือถึงแผนในการปรับลดขนาดงบดุลในอัตรา 9.5 หมื่นล้านดอลลาร์สหรัฐต่อเดือน โดยในเนื้อหารายการการประชุมระบุว่าการปรับลดดังกล่าวจะทำผ่านพันธบัตรรัฐบาล (US Treasurys) มูลค่าไม่เกิน 6 หมื่นล้านดอลลาร์ต่อเดือน และผ่าน Mortgage-backed security (MBS) อีก 3.5 หมื่นล้านดอลลาร์ต่อเดือน โดยจะเน้นไปที่การปล่อยให้ตราสารครบกำหนดอายุไปซึ่งคาดว่าจะใช้เวลามากกว่า 3 เดือน ทั้งนี้เรามองว่าแผนการดังกล่าวไม่ได้มีความน่ากังวลมากนัก เนื่องจากการปล่อยให้ตราสารที่ได้ทำการเข้าซื้อมาครบกำหนดอายุเป็นส่วนหนึ่งของการดำเนินนโยบายการเงินแบบเข้มงวดโดยปกติ อย่างไรก็ตามเราคาดว่าตราสารกลุ่ม MBS บางส่วนอาจต้องถูกนำมาขายในตลาดเนื่องจากปริมาณตราสารที่จะครบกำหนดอายุอาจมีไม่เพียงพอให้เป็นไปตามเป้าหมายของ Fed

Source: https://www.dailynews.co.th/news/860579/

ด้านคณะกรรมการนโยบายการเงิน (กนง.) ของไทยได้มีมติเป็นเอกฉันท์ในวันที่ 30 มีนาคมคงอัตราดอกเบี้ยที่ 0.50% ตามที่นักลงทุนส่วนใหญ่และเราได้คาดการณ์ไว้ อย่างไรก็ตามแม้ว่ามติของ กนง. จะไม่ได้มีอะไรที่ผิดไปจากที่คาดการณ์แต่เรากลับมีมุมมองว่าการดำเนินนโยบายการเงินของธนาคารแห่งประเทศไทย (ธปท.) จะเปลี่ยนแปลงไปในช่วงครึ่งหลังของปีจากการที่ Fed เร่งการปรับขึ้นอัตราดอกเบี้ยนโยบายเป็น 7 ครั้งในปีนี้และอาจจะมีการปรับขึ้นอัตราดอกเบี้ยถึง 0.50% ในบางครั้งแทนที่จะเป็น 0.25% ตามปกติ ซึ่งการเร่งการปรับขึ้นอัตราดอกเบี้ยของ Fed จะทำให้ ธปท. พบกับความยากลำบากในการรักษาจุดยืนเรื่องอัตราดอกเบี้ย จากข้อมูลในอดีตช่วงที่อัตราดอกเบี้ยของสหรัฐฯ อยู่ในขาขึ้น ในช่วงปี 2547-2549 และ 2558- 2561 ธปท. ยอมปล่อยให้ส่วนต่างระหว่างอัตราดอกเบี้ยนโยบายของไทยและสหรัฐฯ ปรับตัวลดลงมากสุดที่ระดับ -0.75% เท่านั้นก่อนจะต้องตัดสินใจปรับขึ้นอัตราดอกเบี้ยตาม ครั้งนี้ก็เช่นกัน ธปท. เองต้องอยู่ในจุดที่เลือกระหว่างการกดให้อัตราดอกเบี้ยนโยบายอยู่ในระดับต่ำเพื่อสนับสนุนการฟื้นตัวของเศรษฐกิจที่ยังคงมีความเปราะบาง กับการปรับขึ้นอัตราดอกเบี้ยตามแรงกดดันของอัตราเงินเฟ้อที่คาดว่าจะสูงถึง 4.90% ในปีนี้ จากที่อยู่ในระดับเพียง 1.2% ในปีที่ผ่านมา รวมถึงส่วนต่างระหว่างอัตราดอกเบี้ยนโบบายของไทยกับสหรัฐฯ ที่จะปรับตัวสูงขึ้นมากหากอัตราดอกเบี้ยนโยบายของสหรัฐฯ ปรับตัวขึ้นไปอยู่ที่ระดับ 2.40% ในสิ้นปี 2565 โดยปัจจัยกดดันดังกล่าวอาจส่งผลให้ ธปท. จำเป็นจะต้องปรับขึ้นอัตราดอกเบี้ยอย่างน้อย 2 ครั้ง ครั้งละ 0.25% ในช่วงครึ่งหลังของปี

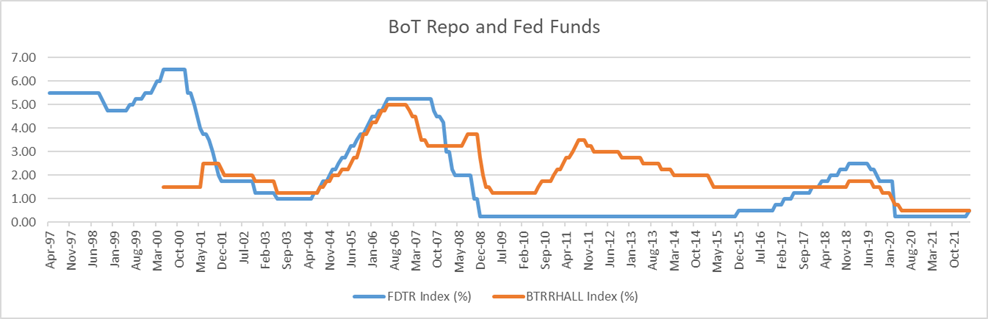

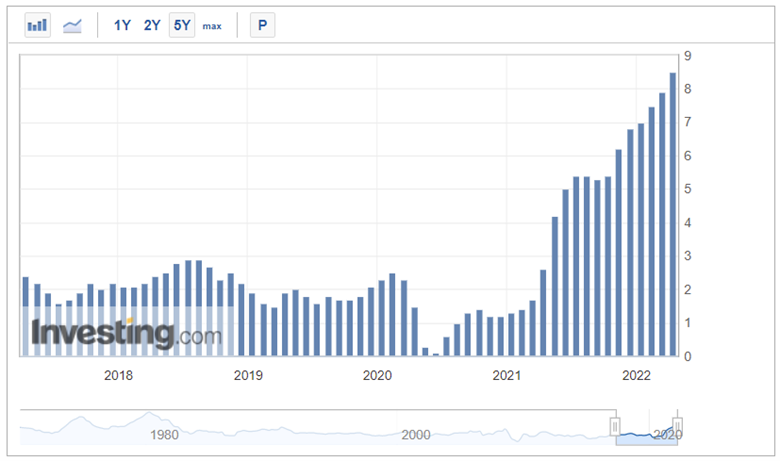

ข้อมูลอัตราเงินเฟ้อทั่วไปล่าสุดของไทยและสหรัฐฯ ที่ถูกประกาศออกมาในช่วงต้นเดือนที่ผ่านมาก่อนช่วงวันหยุดสงกรานต์ อัตราเงินเฟ้อทั่วไปของสหรัฐฯ ในเดือนมีนาคมปรับตัวขึ้นสูงถึง 8.50% เมื่อเทียบกับช่วงเดียวกันของปีก่อนหน้า จาก 7.90% ในเดือนกุมภาพันธ์ นอกจากนี้เมื่อดูการเปลี่ยนแปลงเมื่อเทียบกับเดือนก่อนหน้าพบกว่าอัตราเงินเฟ้อเร่งตัวสูงถึง 1.20% จากที่อยู่ในช่วง 0.50-0.80% ในเดือนก่อนๆหน้า ด้านอัตราเงินเฟ้อทั่วไปของไทยก็เร่งตัวขึ้นสูงไม่แพ้กัน โดยอัตราเงินเฟ้อในเดือนมีนาคมปรับตัวเพิ่มขึ้น 5.73% สูงกว่าเดือนกุมภาพันธ์ที่อยู่ในระดับ 5.28% และเมื่อเปรียบเทียบกับอัตราเงินเฟ้อที่อยู่ต่ำกว่า 3% ในช่วงเดือนธันวาคมปีที่แล้วจะเห็นได้ว่าอัตราเงินเฟ้อของไทยในปีนี้นั้นเร่งตัวขึ้นอย่างมีนัยสำคัญ ซึ่งจากตัวเลขอัตราเงินเฟ้อของทั้ง 2 ประเทศที่เร่งตัวต่อเนื่องจะเห็นได้ว่าทั้ง Fed และ ธปท. นั้นปรับขึ้นอัตราดอกเบี้ยช้ากว่าอัตราเงินเฟ้อที่เกิดขึ้น (Behind the curve) ค่อนข้างมากซึ่งทำให้ความเสี่ยงของนโยบายการเงินของทั้ง 2 ประเทศนั้นมีแนวโน้มเอนเอียงไปในทิศทางของการเร่งปรับขึ้นอัตราดอกเบี้ยมากกว่าที่นักวิเคราะห์ส่วนใหญ่คาดการณ์มากกว่าปรับน้อยลง

Chart: US Inflation (CPI YoY)

Source: Investing.com, as of 17 April 2022

Chart: Thailand Inflation (CPI YoY)

Source: Investing.com, as of 17 April 2022

ตัวเลขอัตราเงินเฟ้อที่เร่งตัวขึ้นสูงต่อเนื่องได้ส่งผลกระทบต่อตลาดอย่างมีนัยสำคัญ โดยอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐอายุ 10 ปีปรับตัวเพิ่มขึ้นจาก 2.30% ในตอนสิ้นเดือนมีนาคมมาอยู่ที่ระดับ 2.80% (ข้อมูล ณ 14 เมษายน 2565) ในขณะที่อัตราผลตอบแทนพันธบัตรรัฐบาลไทยปรับตัวเพิ่มขึ้นมาอยู่ที่ 2.60% (ข้อมูล ณ 12 เมษยายน 2565) จาก 2.30% ในช่วงเดือนมีนาคมด้านตลาดหุ้นสหรัฐฯ นับตั้งแต่สิ้นเดือนมีนาคมได้ปรับตัวลดลงไปแล้วกว่า 3.0% (ข้อมูล ณ 14 เมษายน 2565) ในขณะที่ตลาดหุ้นไทยปรับตัวลดลง 1.20% (ข้อมูล ณ 12 เมษายน 2565) ในเดือนเมษายน แรงกดดันจากอัตราเงินเฟ้อที่ไม่มีทีท่าว่าจะลดลงในระยะเวลาอันสั้นทำให้เรามองว่ากลยุทธ์การลงทุนในหุ้นแบบระยะยาวอาจไม่เหมาะสมนักในช่วงนี้ไปจนถึงปีหน้า เรามองว่าการปรับลดสัดส่วนการลงทุนในตราสารทุนผ่านกองทุนที่มีกลยุทธ์การลงทุนแบบ Multi-Asset strategy หรือกองทุน Trigger Fund จะช่วยบริหารความเสี่ยงในการลงทุนและรักษาอัตราผลตอบแทนจากการลงทุนได้ดีกว่าการลงทุนในกองทุนตราสารทุนเพียงอย่างเดียวเนื่องจากความเสี่ยงที่เศรษฐกิจสหรัฐฯ จะก้าวเข้าสู่ภาวะเศรษฐกิจชะลอตัวในปี 2566 นั้นมีเพิ่มมากขึ้นอย่างต่อเนื่อง สังเกตได้จากการที่อัตราผลตอบแทนพันธบัตรระยะสั้นนั้นส่งสัญญาณสูงกว่าอัตราผลตอบแทนของพันธบัตรระยะยาว (Inverted yield curve) โดยเราแนะนำให้นักลงทุนที่ต้องการลดสัดส่วนการลงทุนในตราสารทุนลงจาก 100%แต่ยังคงต้องการมีสัดส่วนการลงทุนในตราสารทุนที่สูงอยู่เพื่ออัตราผลตอบแทนระยะยาวในช่วงขาขึ้นให้ลงทุนใน กองทุนเปิดพรินซิเพิล โกลบอล มัลติ แอสเซท (PRINCIPAL GMA) ซึ่งมีสัดส่วนการลงทุนในตราสารทุนทั่วโลกอยู่ประมาณ 70% ในขณะที่แนะนำ กองทุนเปิดพรินซิเพิล บาลานซ์ อินคัม (PRINCIPAL iBALANCED) ให้กับนักลงทุนที่ต้องการลดสัดส่วนการลงทุนในตราสารทุนลงมามากกว่านั้น โดยกองทุนดังกล่าวมีสัดส่วนการลงทุนในตราสารทุนต่างประเทศ และไทยอยู่ที่ระดับประมาณ 30% นอกจากนี้เรายังแนะนำให้เข้าลงทุนในกองทุนประเภท Trigger Fund ซึ่งทาง บลจ. พรินซิเพิลเองมีแผนที่จะจัดตั้งเพิ่มเติมในปีนี้

กองทุนแนะนำ

- กองทุนเปิดพรินซิเพิล โกลบอล มัลติ แอสเซท (PRINCIPAL GMA)

- กองทุนเปิดพรินซิเพิล บาลานซ์ อินคัม (PRINCIPAL iBALANCED)

อ่าน CIO’s View April 2022 ปรับกลยุทธ์รับมือเฟดขึ้นดอกเบี้ยระยะยาว ที่นี่