Principal Update: CIO's View September 2021

Principal Update: CIO's View September 2021

โดย คุณศุภกร ตุลยธัญ,CFA ประธานเจ้าหน้าที่การลงทุน

คุณวิทยา เจนจรัสโชติ หัวหน้าฝ่ายการลงทุนต่างประเทศ

กองทุนหุ้นสหรัฐอเมริกายังน่าสนใจอยู่หรือไม่ และผู้ลงทุนควรจะเลือกกองทุนประเภทไหนดี

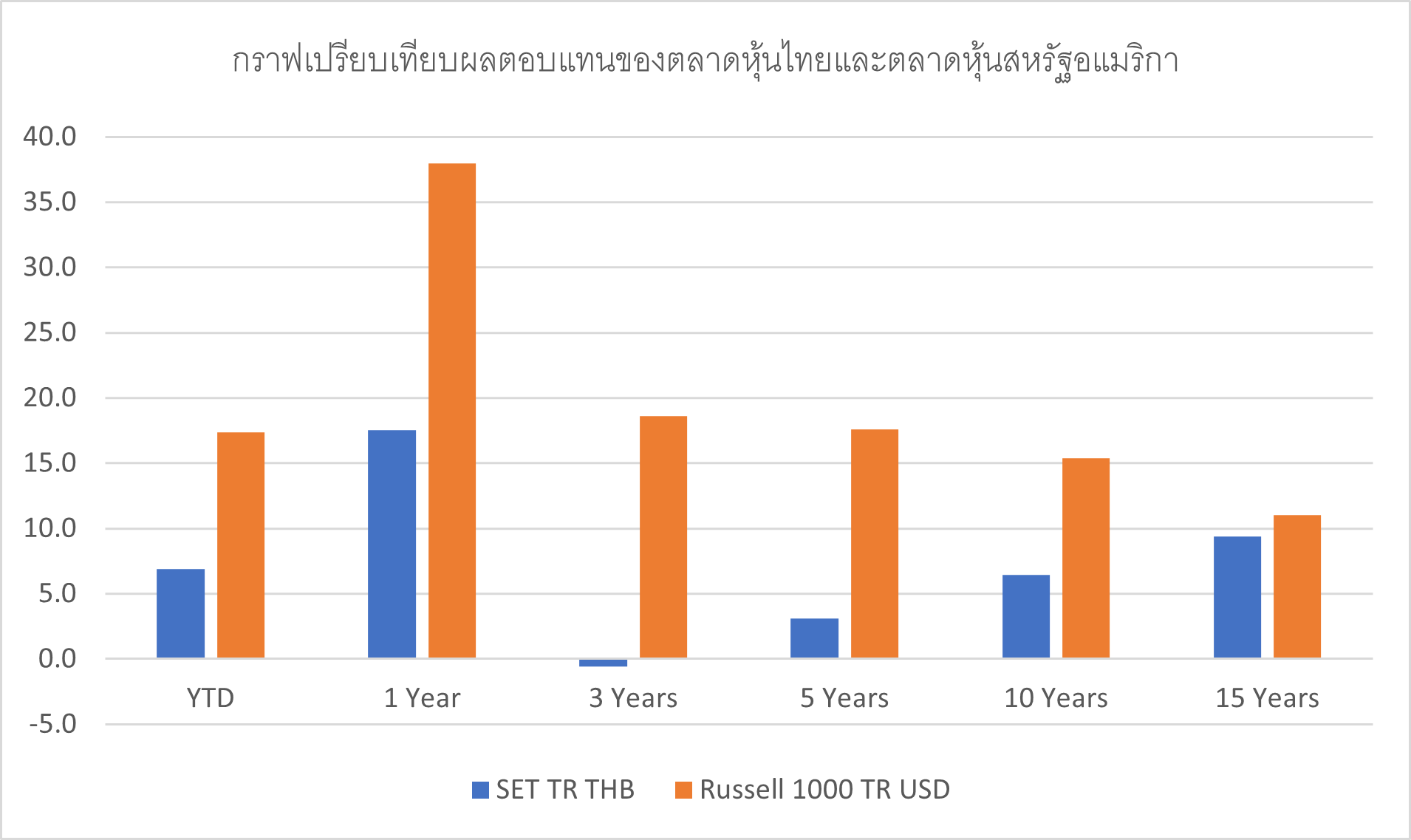

หลายปีที่ผ่านมา ตลาดหุ้นสหรัฐอเมริกาปรับตัวเพิ่มขึ้นไปทำจุด New High อย่างต่อเนื่อง ส่งผลให้นักลงทุนให้ความสนใจที่จะไปลงทุนในหุ้นสหรัฐอเมริกามากขึ้น เพื่อแสวงหาผลตอบแทนที่ดีและกระจายความเสี่ยงการลงทุน จากกราฟเปรียบเทียบผลตอบแทนในอดีตของตลาดหุ้นไทย (SET Total Return Index) และตลาดหุ้นสหรัฐอเมริกา (Russell 1000 Total Return Index) ในช่วง 15 ปี ที่ผ่านมาพบว่า ผลตอบแทนของตลาดหุ้นสหรัฐอเมริกาให้ผลตอบแทนที่ดีกว่าตลาดหุ้นไทยโดยเฉพาะช่วง 10 ปีที่ผ่านมาที่ให้ผลตอบแทนที่ดีกว่าอย่างมีนัย

Source: Morningstar as of July 2021

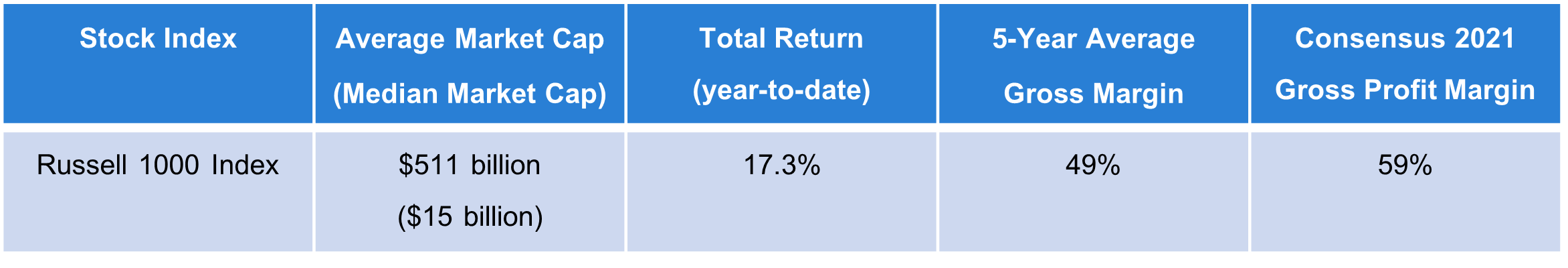

ในสหรัฐอเมริกามีหุ้นให้เลือกลงทุนมากกว่าตลาดหุ้นไทย อีกทั้งหุ้นที่ลงทุนเป็นหุ้นของบริษัทที่ผลิตสินค้าและให้บริการชั้นนำระดับโลก หรือเป็นหุ้นของบริษัทที่สร้างนวัตกรรมหรือเทคโนโลยีแห่งอนาคต ซึ่งเป็นเทคโนโลยีที่นำเทรนด์ระดับโลก อีกทั้งสินค้า และบริการของบริษัทเหล่านี้ก็เป็นที่รู้จักกันดีและใช้อยู่ในชีวิตประจำวันของเราอย่างแพร่หลาย เช่น Colgate-Palmolive, Procter & Gamble ,Adobe Apple, Visa, Mastercard, Microsoft การที่บริษัทเหล่านี้มีความแข็งแกร่งในหลายด้าน ทั้งด้านการตลาดครอบคลุมกลุ่มลูกค้าหลากหลาย Brand Name ที่ติดตลาดในระดับสากล เทคโนโลยีที่นำสมัย จึงทำให้บริษัทเหล่านี้สามารถสร้างผลกำไรที่ดีให้กับนักลงทุนได้ โดยตามตารางด้างล่างนี้ แสดงให้เห็นการคาดการณ์อัตรากำไรขั้นต้น (Gross Profit Margin) ของบริษัทจดทะเบียนในสหรัฐอเมริกาในปี 2021 (โดยอ้างอิงถึงหุ้นในดัชนี Russell 1000) โดยเฉลี่ยจะอยู่สูงถึง 59% ซึ่งแสดงให้เห็นว่าบริษัทเอกชนในสหรัฐฯ มีความสามารถที่จะตั้งราคาสินค้าและบริการได้ในระดับสูง ดังนั้น การลงทุนในหุ้นสหรัฐอเมริกาจึงยังเป็นที่นิยมอย่างกว้างขวาง

Source: Goldman Sachs as of 1 July 2021; Index fact sheet, retrieved from www.ftserussell.com on 5 September 2021;

Average market cap and year-to-date return as of 31 July 2021

นักลงทุนควรเลือกลงทุนในกองทุนหุ้นสหรัฐฯ ประเภทไหนดี

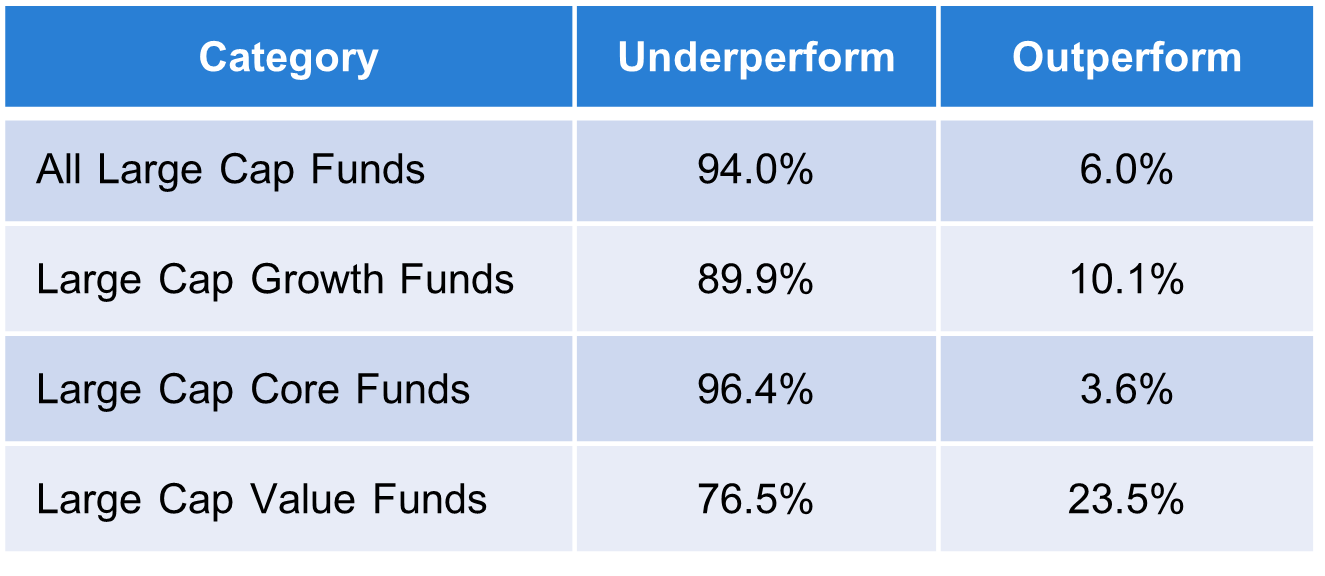

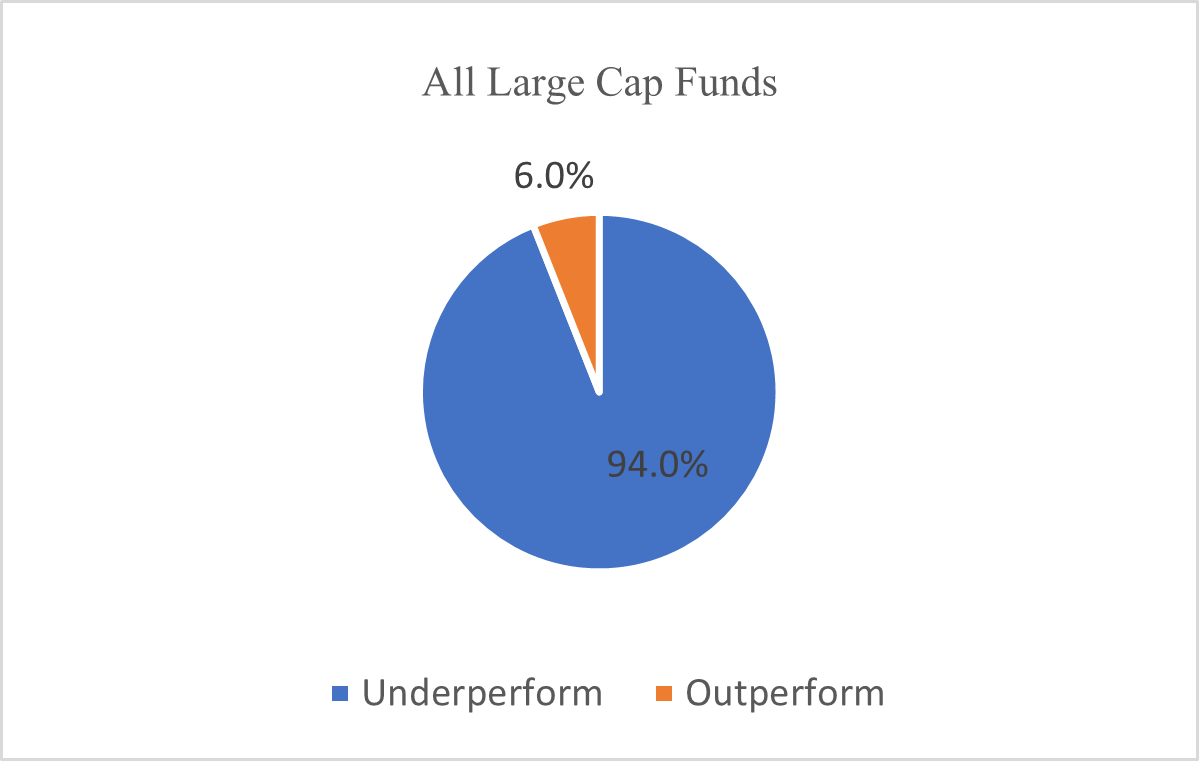

ตลาดหุ้นในสหรัฐอเมริกาถือเป็นตลาดหุ้นขนาดใหญ่ มีสภาพคล่องมาก มีนักลงทุนที่มีความสามารถทั่วโลกให้ความสนใจเข้าลงทุน นักลงทุนทั่วโลกสามารถเข้าถึงข้อมูลได้อย่างรวดเร็ว ตลาดหุ้นสหรัฐอเมริกา จึงถือเป็นตลาดที่มีประสิทธิภาพตลาดหนึ่ง กล่าวคือ เป็นตลาดหุ้นที่มี Market Efficiency ที่สูง การที่นักลงทุนจะเอาชนะตลาดหุ้นในสหรัฐอมริกานั้นทำได้ค่อนข้างยาก จากงานวิจัยของ SPIVA US Scorecard ในช่วง 20 ปี ที่ผ่านมา พบว่ากองทุนหุ้นในสหรัฐอเมริกาส่วนใหญ่ จะแพ้ (Underperform) ดัชนีชี้วัด (Benchmark) หากพิจารณาหุ้นขนาดใหญ่โดยรวม All Large Cap Funds จะพบว่ากองทุนกว่า 94% จะแพ้ดัชนีชี้วัดของตนเอง ดังกราฟด้านล่างนี้

Source: SPVIA US Scorecard (20 Years data: 1/1/2001-31/12/2020

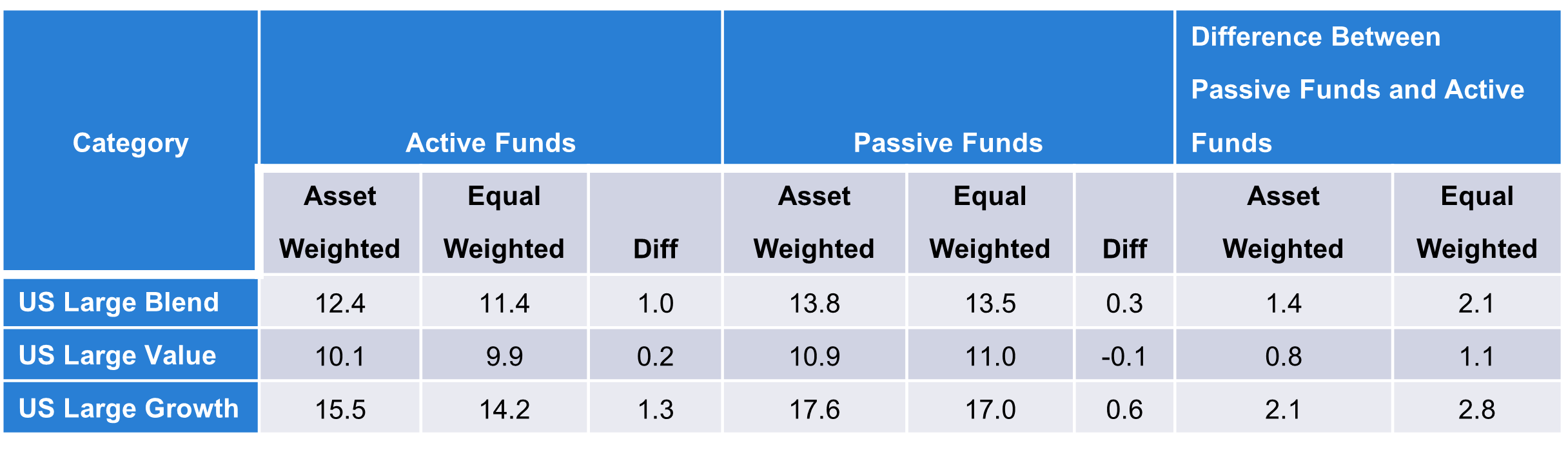

นอกจากนี้ จากงานวิจัยของ Morningstar, Inc. ซึ่งเป็นบริษัทชั้นนำระดับโลกที่ประกอบธุรกิจการให้บริการเกี่ยวกับกองทุนรวม ได้ทำการศึกษาและเปรียบเทียบผลตอบแทนของกองทุนรวมในสหรัฐอเมริกากว่า 4,400 กองทุน มูลค่าเงินลงทุนกว่า 15.9 ล้านล้านเหรียญ ($15.9 trillion in assets) พบว่า ในช่วง 10 ปีที่ผ่านมา ผลตอบแทนของกองทุนประเภท Passive Funds ดีกว่าผลตอบแทนของกองทุนประเภท Active Funds โดยเฉพาะกองทุนหุ้นขนาดใหญ่ (Large Cap Funds) ผลตอบแทนของ Passive Funds ดีกว่าผลตอบแทนของกองทุนประเภท Active Funds ในทุก category กองทุน ดังที่แสดงให้เห็นในตาราง

Source Morningstar; Comparison of Asset- and Equal-Weighted 10-Year Return % as of 31/12/2020

จากงานวิจัยที่ผ่านมาทั้งสองแห่ง แสดงว่าการลงทุนในกองทุนรวมประเภท Passive fund น่าจะเป็นทางเลือกที่ดีสำหรับนักลงทุน และถ้าหากจะเลือกลงทุนในกองทุน US Passive Funds แล้วควรเลือกลงทุนในกองทุนที่อ้างอิงดัชนีหุ้นสหรัฐอเมริกาตัวไหนดี เพราะดัชนีหุ้นสหรัฐอเมริกามีอยู่หลายตัว ก่อนจะตอบคำถามนี้ นักลงทุนควรที่จะทำความเข้าใจในดัชนีหุ้นที่สำคัญของสหรัฐอเมริกาก่อน โดยดัชนีหุ้นขนาดใหญ่ของสหรัฐอเมริกาที่สำคัญมีดังนี้

- ดัชนีดาวโจนส์ (Dow Jones Industrial Average™) เป็นดัชนีเก่าแก่ที่สุดในสหรัฐอเมริกา โดยคำนวณจากหุ้นของบริษัทขนาดใหญ่จำนวน 30 ตัวที่ซื้อขายใน ตลาดหลักทรัพย์ในประเทศสหรัฐอเมริกา ดัชนีนี้ใช้วิธีการคำนวณแบบถ่วงน้ำหนักตามราคา (Price-Weighted) ซึ่งมีข้อเสียในเรื่องที่ว่าดัชนีนี้จะเปลี่ยนแปลงตามหุ้นที่มีราคาสูงไม่กี่ตัว ทำให้อาจไม่แสดงภาพการเคลื่อนไหวของราคาหุ้นทั้งหมดในตลาดได้ นอกจากนี้ หุ้นที่ใช้คำนวณมีเพียง 30 ตัว จึงอาจไม่สามารถแสดงภาพรวมของตลาดหุ้นของสหรัฐอเมริกาได้อย่างแท้จริง

Dow Jones Index Methodology: https://www.spglobal.com/spdji/en/documents/methodologies/methodology-d…

- ดัชนี S&P 500 เป็นดัชนีที่คำนวณโดยใช้หุ้นของบริษัทขนาดใหญ่ประมาณ 500 ตัวที่ซื้อขายใน ตลาดหลักทรัพย์ในประเทศสหรัฐอเมริกา เนื่องจากมีจำนวนหุ้นที่มากกว่าดัชนีดาวโจนส์ จึงสะท้อนภาพตลาดหุ้นได้ดีกว่า นอกจากนี้ ยังใช้วิธีการคำนวณแบบถ่วงน้ำหนักด้วยมูลค่าตลาด (Market Capitalization Weighted Index) ดัชนีจึงไม่เปลี่ยนแปลงไปตามราคาหุ้นที่มีราคาสูงไม่กี่ตัวเหมือนดัชนีดาวโจนส์ อย่างไรก็ตาม เนื่องจากในระยะหลังจำนวนหุ้นที่จดทะเบียนในตลาดหลักทรัพย์สหรัฐอเมริกามีจำนวนเพิ่มขึ้นมาก จึงมีนักลงทุนจำนวนมากขึ้นเรื่อยๆที่มองว่า หุ้นจำนวน 500 ตัวนั้นอาจจะไม่เพียงพอที่จะเป็นตัวแทนที่ดีในการสะท้อนภาพตลาดหุ้นสหรัฐอเมริกาอย่างแท้จริง

S&P 500 Index Methodology: https://www.spglobal.com/spdji/en/documents/methodologies/methodology-s…

- ดัชนี Russell 1000® เป็นดัชนีตลาดหุ้นประเภทถ่วงน้ำหนักมูลค่าตลาด (Market Capitalization Weighted Index) ที่ประกอบด้วยหุ้นขนาดใหญ่ประมาณ 1,000 ตัว ซึ่งถือเป็นดัชนีที่ครอบคลุมมูลค่าหุ้นที่มีการซื้อขายส่วนใหญ่ในตลาดหุ้นสหรัฐอเมริกา (สะท้อนภาพตลาดหุ้นสหรัฐ 92% โดยประมาณ) หุ้นที่จะเข้าอยู่ในดัชนีนี้ต้องเป็นหุ้นที่ใหญ่ที่สุด 1000 บริษัท (โดยมีขนาดของ market cap มากกว่า $30M) มีสภาพคล่องสูง (มูลค่าซื้อขายต่อวันไม่น้อยกว่า $255,000) การกระจายการถือหุ้นโดยผู้ถือหุ้นรายย่อย หรือ Float ไม่น้อยกว่า 5% ของหุ้นทั้งหมด ดัชนีนี้มีลักษณะที่เป็น Rule Based ที่นักลงทุนสามารถทำเข้าใจได้ง่าย

Russell1000 Index Methodology: https://research.ftserussell.com/products/downloads/Russell-US-indexes…

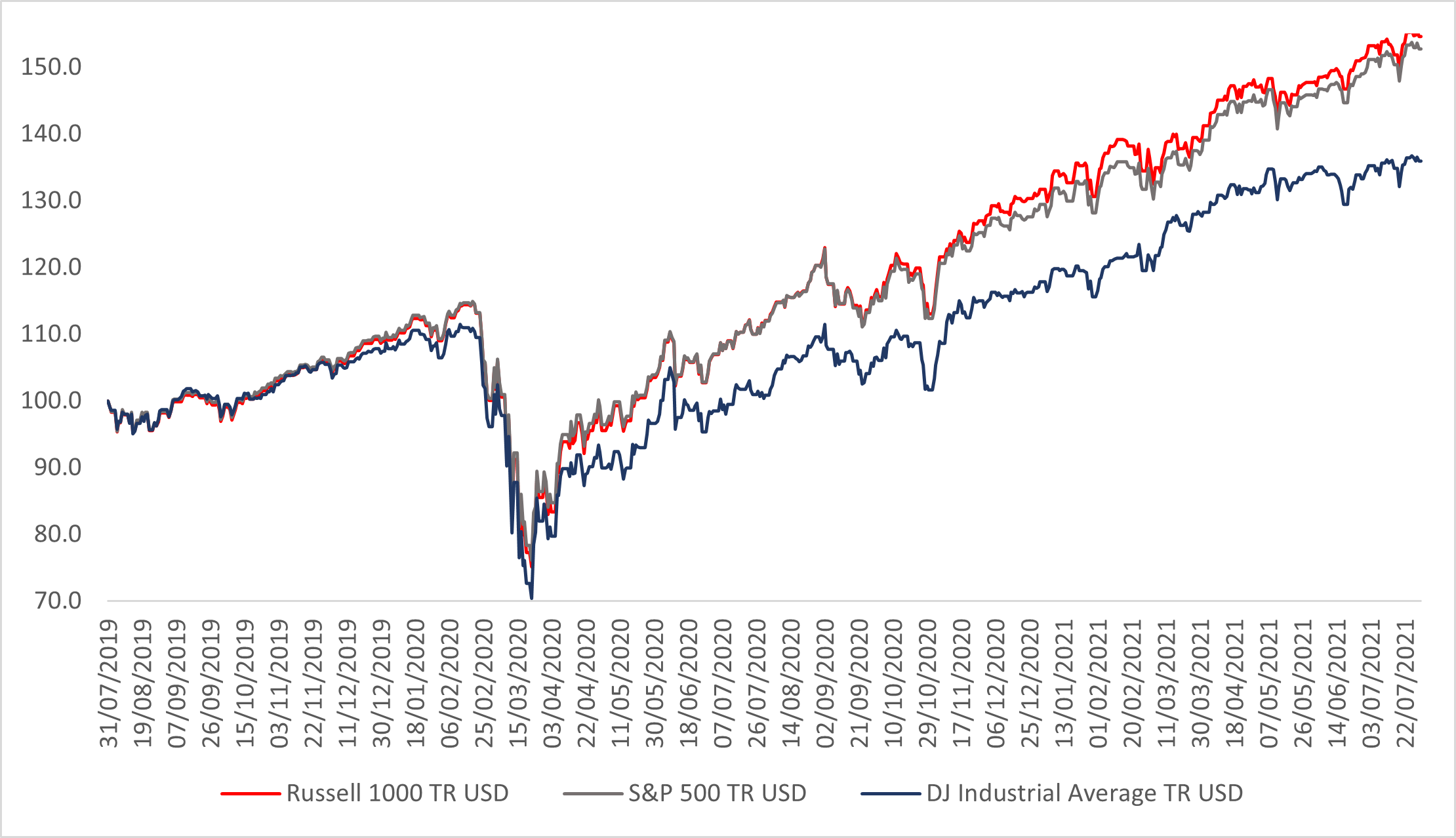

จากกราฟเปรียบเทียบ ดัชนีหุ้นสำคัญของสหรัฐอเมริกา ด้านล่าง พบว่า ในช่วงที่ผ่านมา Russell 1000 Index (เส้นสีแดง)ให้ผลตอบแทนที่ดีกว่า S&P 500 Index และ Dow Jones Industrial Average Index

Source: Morningstar as of July 2021

จากการเปรียบเทียบดัชนีหุ้นทั้งสามจะพบว่า Russell 1000 Index มีข้อดีที่มากกว่า และมีกระจายการลงทุนในหุ้นจำนวนมากซึ่งทำให้มีการกระจายความเสี่ยงที่ดีกว่า (diversification) ทำให้นักลงทุนไม่ต้องกังวลว่าหุ้นตัวใดตัวหนึ่งจะฉุดดึงผลตอบแทนโดยรวมของกองทุนไปในกรณีที่มีเหตุการณ์ที่ไม่ดีมากระทบกับหุ้นตัวนั้น

การจับจังหวะการลงทุน (Market Timing)

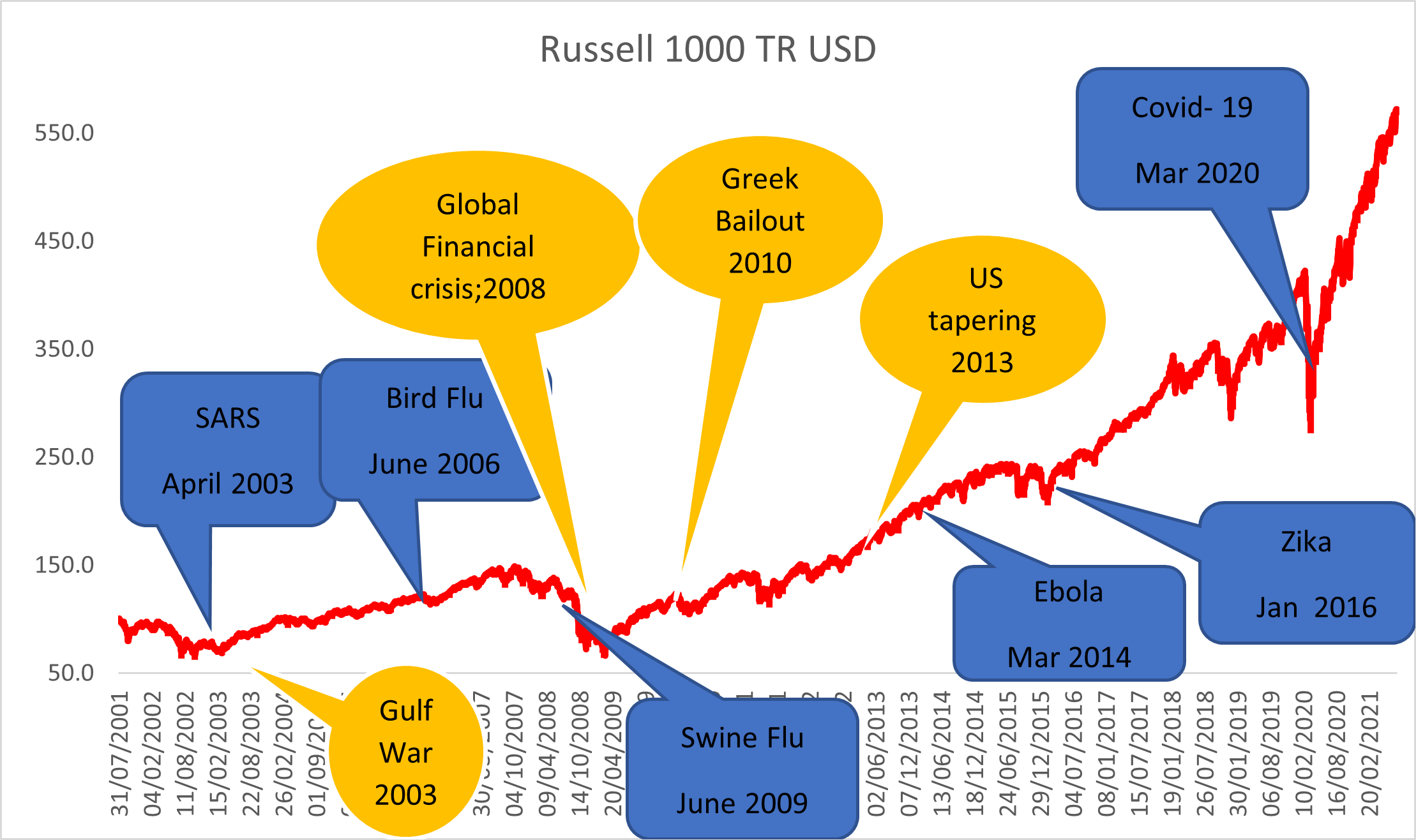

หลายคนยังอาจมีความกังวลเกี่ยวกับภาวะตลาดหุ้นสหรัฐอเมริกาที่ปรับตัวขึ้นมาสูงแล้ว ความกังวลเกี่ยวกับทิศทางในการกำหนดนโยบายการเงินของธนาคารกลางสหรัฐอเมริกา (QE Tapering) ความกังวลเกี่ยวกับการแพร่ระบาดของ Covid-19 ระลอกใหม่ จึงอยากจะรอจับจังหวะการลงทุนที่ดี เพื่อที่จะสร้างผลตอบแทนที่ดี อย่างไรก็ตาม การที่พยายามที่จะจับจังหวะการลงทุนที่ดีนั้นทำได้ยาก และอาจจะทำให้พลาดโอกาสการลงทุนที่สำคัญไปได้ เพราะเมื่อสถานการณ์ความเสี่ยงนั้นส่งสัญญาณคลี่คลายลง หุ้นสหรัฐอเมริกาก็จะสามารถพลิกกลับมาฟื้นตัวได้อย่างรวดเร็ว จึงอาจจะทำให้พลาดโอกาสการลงทุนไปอย่างน่าเสียดาย ยกตัวอย่างสถานการณ์ล่าสุดที่ผ่านมา (ดังที่แสดงในรูปด้านล่าง) คือ โรคระบาด Covid-19 ที่ระบาดหนักในสหรัฐอเมริกาในปี 2020 หุ้นสหรัฐอเมริกาปรับตัวลดลงในช่วงสั้น และกลับมาฟื้นตัวอย่างรวดเร็ว นอกจากนี้ ยังปรับตัวสูงกว่าจุดก่อนเกิดการระบาดของโรค Covid -19 ด้วยซ้ำ นอกจากความเสี่ยงด้านโรคระบาดแล้ว เรายังผ่านการเกิดวิกฤตเศรษฐกิจต่างๆ และการเกิดสงครามมาแล้วหลายต่อหลายครั้ง โดยที่ตลาดหุ้นนั้นอาจจะปรับตัวลงในช่วงแรก แต่ทุกครั้งก็จะกลับมาฟื้นตัวได้อย่างรวดเร็วเช่นกัน ดังนั้น การลงทุนในหุ้นสหรัฐอเมริกาอย่างต่อเนื่อง จึงน่าจะสามารถสร้างผลตอบแทนที่ดีในระยะยาวให้นักลงทุนได้

Source: Morningstar as of July 2021

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า (กองทุน) เงื่อนไข ผลตอบแทน และ ความเสี่ยงก่อนตัดสินใจลงทุน /ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต