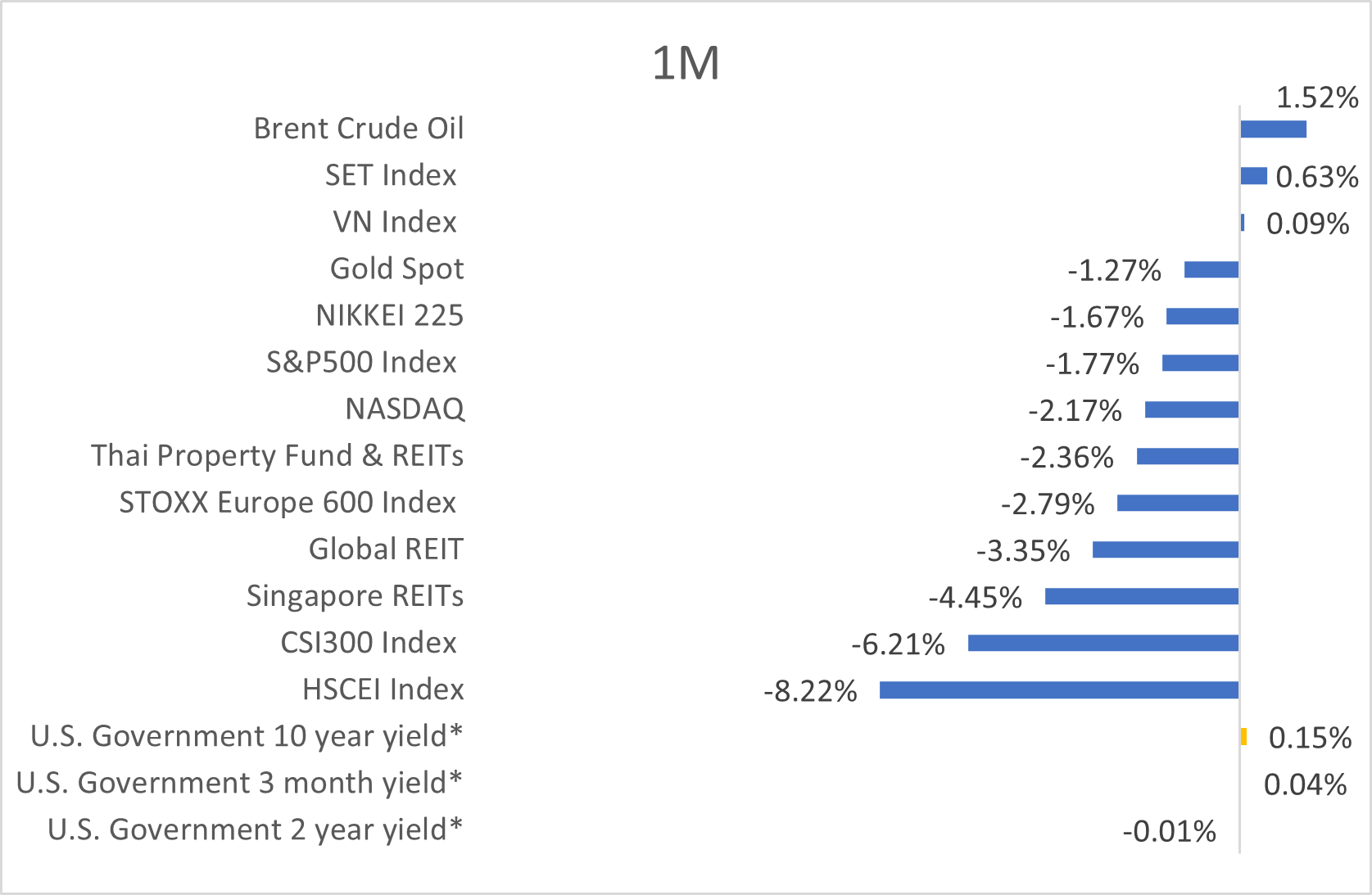

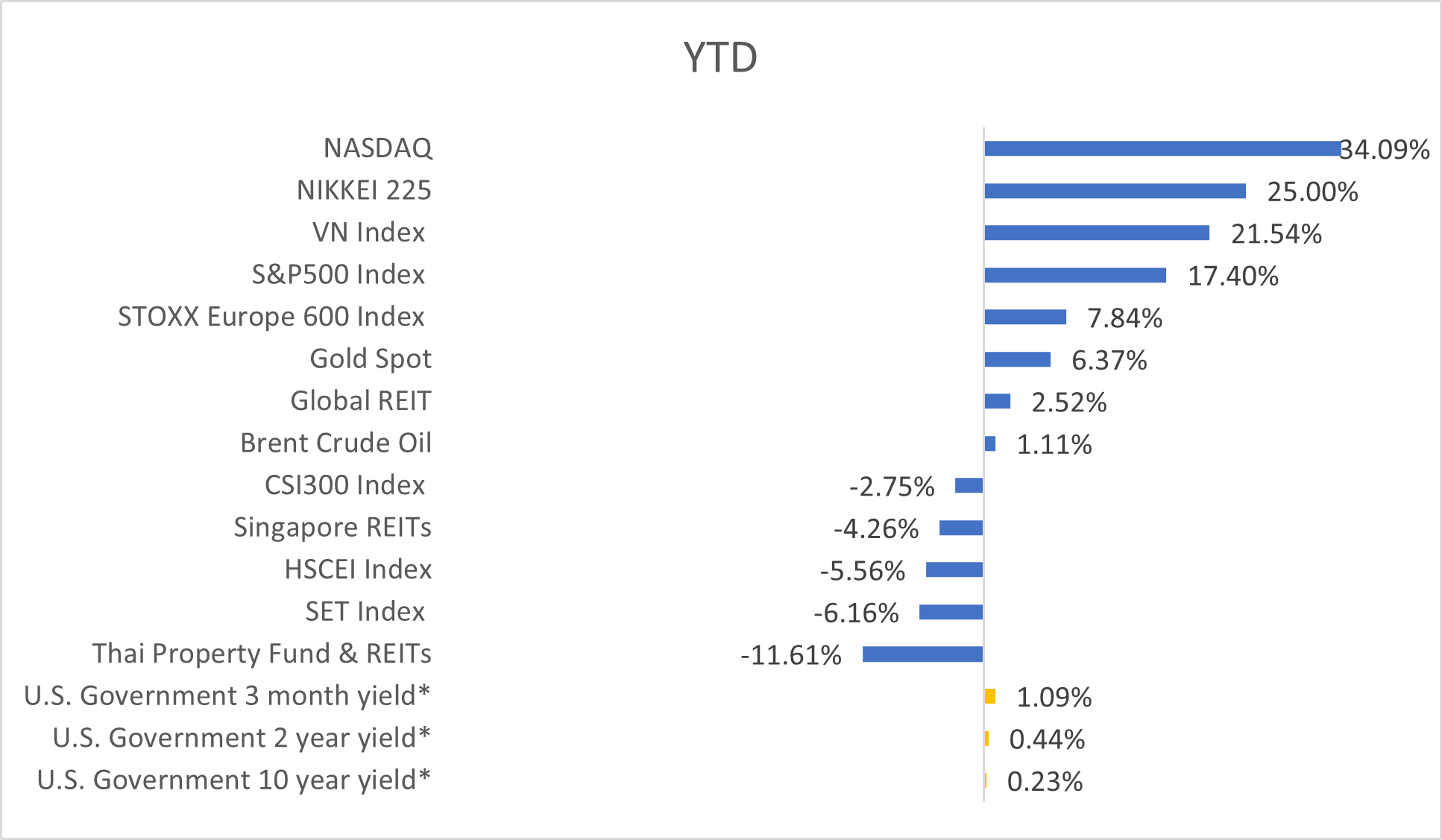

ภาพรวมการลงทุนประจำเดือนกันยายน 2566

หมายเหตุ* : เป็นการแสดงการเปลี่ยนแปลงของยีลด์ ไม่ใช่ผลตอบแทน

Source: Bloomberg as of 31 สิงหาคม 2566

ภาพรวมการลงทุนในเดือนสิงหาคม 2566

ตลาดหุ้นทั่วโลกโดยส่วนใหญ่ให้ผลตอบแทนเป็นลบ และมีความผันผวนมากขึ้นในเดือน ส.ค. 2566 โดยเฉพาะอย่างยิ่งในด้านของตลาดหุ้นจีนที่ปรับตัวลดลงรุนแรงจากปัญหาของบริษัทในกลุ่มอสังหาริมทรัพย์ เช่น ความเสี่ยงการผิดนัดชำระหนี้ของ Country Garden และมีเพียงแค่ตลาดหุ้นไทยกับตลาดหุ้นเวียดนามที่ให้ผลตอบแทนเป็นบวกเล็กน้อย โดยตัวเลขเงินเฟ้อสหรัฐฯ และถ้อยคำแถลงของประธาน Fed ที่ Jackson Hole ที่ยังเปิดโอกาสการขึ้นดอกเบี้ยเพิ่มเติมในช่วงไตรมาสที่ 4 ยังเป็นสิ่งที่ตลาดให้ความสนใจ และส่งผลให้อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ยังคงปรับขึ้น

![]() ตลาดหุ้นสหรัฐฯ: ดัชนี S&P500 ปรับลดลง -1.77% ในเดือน ส.ค. 2566 โดยปรับตัวลงแรงประมาณในช่วงครึ่งแรกของเดือน และเริ่มฟื้นตัวได้ในช่วงครึ่งเดือนหลัง ในตอนต้นเดือนสถาบันจัดอันดับ Fitch rating ปรับลดอันดับความน่าเชื่อถือตราสารหนี้ระยะยาวของสหรัฐฯ ลงสู่ AA+ จาก AAA จากหนี้ภาครัฐที่อยู่ระดับสูง และปัญหาเรื่องการขาดดุลทางการคลัง อย่างไรก็ตามสัญญาณจากตลาดแรงงานเริ่มลดความร้อนแรงลด โดยการจ้างงานนอกภาคการเกษตรเดือน ก.ค. 2566 เพิ่มขึ้น 187,000 ตำแหน่งน้อยกว่าตลาดคาดที่ 200,000 ตำแหน่ง ซึ่งอาจส่งผลให้เงินเฟ้อในอนาคตมีแนวโน้มลดลง โดยเงินเฟ้อในเดือนก.ค. 2566 ปรับเพิ่มต่ำกว่าคาดเล็กน้อยที่ 3.2% YoY จากราคาอาหารและพลังงานซึ่งยังเป็นอิทธิพลหลัก และในช่วงปลายเดือนสุนทรพจน์ของเจอโรม พาวเวลที่ Jackson Hole บ่งชี้ว่า Fed ยังคงพิจารณาถึงตัวเลขเศรษฐกิจในอนาคตต่อการตัดสินใจในการประชุมครั้งถัดไป พร้อมส่งสัญญาณคงอัตราดอกเบี้ยในการประชุมเดือน ก.ย. 2566

ตลาดหุ้นสหรัฐฯ: ดัชนี S&P500 ปรับลดลง -1.77% ในเดือน ส.ค. 2566 โดยปรับตัวลงแรงประมาณในช่วงครึ่งแรกของเดือน และเริ่มฟื้นตัวได้ในช่วงครึ่งเดือนหลัง ในตอนต้นเดือนสถาบันจัดอันดับ Fitch rating ปรับลดอันดับความน่าเชื่อถือตราสารหนี้ระยะยาวของสหรัฐฯ ลงสู่ AA+ จาก AAA จากหนี้ภาครัฐที่อยู่ระดับสูง และปัญหาเรื่องการขาดดุลทางการคลัง อย่างไรก็ตามสัญญาณจากตลาดแรงงานเริ่มลดความร้อนแรงลด โดยการจ้างงานนอกภาคการเกษตรเดือน ก.ค. 2566 เพิ่มขึ้น 187,000 ตำแหน่งน้อยกว่าตลาดคาดที่ 200,000 ตำแหน่ง ซึ่งอาจส่งผลให้เงินเฟ้อในอนาคตมีแนวโน้มลดลง โดยเงินเฟ้อในเดือนก.ค. 2566 ปรับเพิ่มต่ำกว่าคาดเล็กน้อยที่ 3.2% YoY จากราคาอาหารและพลังงานซึ่งยังเป็นอิทธิพลหลัก และในช่วงปลายเดือนสุนทรพจน์ของเจอโรม พาวเวลที่ Jackson Hole บ่งชี้ว่า Fed ยังคงพิจารณาถึงตัวเลขเศรษฐกิจในอนาคตต่อการตัดสินใจในการประชุมครั้งถัดไป พร้อมส่งสัญญาณคงอัตราดอกเบี้ยในการประชุมเดือน ก.ย. 2566

![]() ตลาดหุ้นยุโรป: ดัชนี STOXX Europe 600 ปรับตัวลง -2.79% ในเดือน ส.ค. 2566 โดยภาพรวมเศรษฐกิจของยุโรปยังมีความไม่แน่นอนสูง จากดัชนีผู้จัดการฝ่ายจัดซื้อ (composite PMI) ปรับลดลงที่ 46.7 ซึ่งเป็นจุดต่ำสุดตั้งแต่ปี 2555 (ไม่รวมช่วงการเกิด Covid-19) บ่งชี้ถึงการชะลอตัวของเศรษฐกิจในอนาคต ขณะที่เงินเฟ้อทั่วไปในเดือน ส.ค. 2566 ยังทรงตัวอยู่ในระดับสูงที่ 5.3% ซึ่งเท่ากับที่ตลาดคาดการณ์ แต่เงินเฟ้อพื้นฐานปรับย่อลงมาเล็กน้อยที่ 5.3% จาก 5.5% ในเดือน ก.ค. 2566 อย่างไรก็ตามด้วยเงินเฟ้อที่ยังคงอยู่ในระดับสูง ส่งผลให้ ECB มีแนวโน้มขึ้นอัตราดอกเบี้ยต่อในช่วงที่เหลือของปี

ตลาดหุ้นยุโรป: ดัชนี STOXX Europe 600 ปรับตัวลง -2.79% ในเดือน ส.ค. 2566 โดยภาพรวมเศรษฐกิจของยุโรปยังมีความไม่แน่นอนสูง จากดัชนีผู้จัดการฝ่ายจัดซื้อ (composite PMI) ปรับลดลงที่ 46.7 ซึ่งเป็นจุดต่ำสุดตั้งแต่ปี 2555 (ไม่รวมช่วงการเกิด Covid-19) บ่งชี้ถึงการชะลอตัวของเศรษฐกิจในอนาคต ขณะที่เงินเฟ้อทั่วไปในเดือน ส.ค. 2566 ยังทรงตัวอยู่ในระดับสูงที่ 5.3% ซึ่งเท่ากับที่ตลาดคาดการณ์ แต่เงินเฟ้อพื้นฐานปรับย่อลงมาเล็กน้อยที่ 5.3% จาก 5.5% ในเดือน ก.ค. 2566 อย่างไรก็ตามด้วยเงินเฟ้อที่ยังคงอยู่ในระดับสูง ส่งผลให้ ECB มีแนวโน้มขึ้นอัตราดอกเบี้ยต่อในช่วงที่เหลือของปี

![]() ตลาดหุ้นจีน: ดัชนีตลาดหุ้นจีน A-Share และ H-Share ในเดือนส.ค. 2566 ปรับตัวลงรุนแรงจากเดือนที่แล้วที่ - 6.21% และ - 8.22% ตามลำดับ จากวิกฤตสภาพคล่องในภาคอสังหาริมทรัพย์จีน โดยเฉพาะการผิดนัดชำระดอกเบี้ยหุ้นกู้ของบริษัทอสังหาริมทรัพย์ขนาดใหญ่อย่าง Country Garden ในเดือน ส.ค. 2566 นอกจากนั้นตัวเลขทางเศรษฐกิจยังบ่งบอกถึงสัญญาณลบที่เกิดขึ้นในปัจจุบัน โดยอัตราเงินเฟ้อของจีนยังคงอยู่ในระดับต่ำที่ 0.1% YoY ในเดือน ส.ค. 2566

ตลาดหุ้นจีน: ดัชนีตลาดหุ้นจีน A-Share และ H-Share ในเดือนส.ค. 2566 ปรับตัวลงรุนแรงจากเดือนที่แล้วที่ - 6.21% และ - 8.22% ตามลำดับ จากวิกฤตสภาพคล่องในภาคอสังหาริมทรัพย์จีน โดยเฉพาะการผิดนัดชำระดอกเบี้ยหุ้นกู้ของบริษัทอสังหาริมทรัพย์ขนาดใหญ่อย่าง Country Garden ในเดือน ส.ค. 2566 นอกจากนั้นตัวเลขทางเศรษฐกิจยังบ่งบอกถึงสัญญาณลบที่เกิดขึ้นในปัจจุบัน โดยอัตราเงินเฟ้อของจีนยังคงอยู่ในระดับต่ำที่ 0.1% YoY ในเดือน ส.ค. 2566

จากการบริโภคของประชาชนที่ยังไม่ฟื้นตัวเต็มที่ ภาคการส่งออกหดตัวลง - 8.8% YoY จากการชะลอตัวของเศรษฐกิจโลกและสงครามการค้าสหรัฐฯ – จีน ถึงแม้ว่าธนาคารกลางจีน (PBOC) จะพยายามกระตุ้นเศรษฐกิจและความต้องการสินเชื่อโดยการลดอัตราดอกเบี้ยเงินกู้ระยะกลาง (MLF) ระยะ 1 ปีที่เป็นอัตราดอกเบี้ยนโยบายและอัตราดอกเบี้ยเงินกู้ลูกค้าชั้นดี (LPR) ลงในเดือน ส.ค. 2566

![]() ตลาดหุ้นญี่ปุ่น: ดัชนี NIKKEI225 ปรับตัวลงจากเดือนที่แล้วเล็กน้อย -1.67% โดยอัตราเงินเฟ้อและอัตราเงินเฟ้อพื้นฐานปรับสูงขึ้น จากเดือนที่แล้ว 0.1% และ 0.4% ตามลำดับ (คิดเป็น 2.9% YoY และ 2.6% YoY ตามลำดับ) ซึ่งเป็นเดือนที่ 16 ติดต่อกันที่อัตราเงินเฟ้อสูงกว่า 2% ที่ธนาคารกลางญี่ปุ่นตั้งเป้าหมายไว้ ส่งผลให้การบริโภคในประเทศลดลง อย่างไรก็ตามเศรษฐกิจญี่ปุ่นยังคงเติบโตจากการส่งออกที่ได้รับประโยชน์จากค่าเงินเยนที่อ่อนตัว โดยการส่งออกในกลุ่มสิ่งทอปรับขึ้นถึง 9.4% YoY ในเดือน ส.ค. 2566 อีกทั้งจำนวนนักท่องเที่ยวต่างชาติที่มาเที่ยวญี่ปุ่นกลับมาใกล้เคียงระดับก่อนการระบาดของโควิด โดยในช่วงเดือน ม.ค. - มิ.ย. 2566 มีนักท่องเที่ยวสูงถึง 10.7 ล้านคน หรือประมาณ 70% ของจำนวนนักท่องเที่ยวในปี 2562

ตลาดหุ้นญี่ปุ่น: ดัชนี NIKKEI225 ปรับตัวลงจากเดือนที่แล้วเล็กน้อย -1.67% โดยอัตราเงินเฟ้อและอัตราเงินเฟ้อพื้นฐานปรับสูงขึ้น จากเดือนที่แล้ว 0.1% และ 0.4% ตามลำดับ (คิดเป็น 2.9% YoY และ 2.6% YoY ตามลำดับ) ซึ่งเป็นเดือนที่ 16 ติดต่อกันที่อัตราเงินเฟ้อสูงกว่า 2% ที่ธนาคารกลางญี่ปุ่นตั้งเป้าหมายไว้ ส่งผลให้การบริโภคในประเทศลดลง อย่างไรก็ตามเศรษฐกิจญี่ปุ่นยังคงเติบโตจากการส่งออกที่ได้รับประโยชน์จากค่าเงินเยนที่อ่อนตัว โดยการส่งออกในกลุ่มสิ่งทอปรับขึ้นถึง 9.4% YoY ในเดือน ส.ค. 2566 อีกทั้งจำนวนนักท่องเที่ยวต่างชาติที่มาเที่ยวญี่ปุ่นกลับมาใกล้เคียงระดับก่อนการระบาดของโควิด โดยในช่วงเดือน ม.ค. - มิ.ย. 2566 มีนักท่องเที่ยวสูงถึง 10.7 ล้านคน หรือประมาณ 70% ของจำนวนนักท่องเที่ยวในปี 2562

![]() ตลาดหุ้นเวียดนาม: ตลาดหุ้นเวียดนามในเดือน ส.ค. 2566 อยู่ในระดับใกล้เคียงกับเดือน ก.ค. 2566 โดยปรับตัวขึ้นเพียง 0.09% จากเดือนก่อน หลังปรับตัวสูงขึ้นมากในช่วงหลายเดือนที่ผ่านมาจากการลดอัตราดอกเบี้ยนโยบายของธนาคารกลางเวียดนามและมาตรการกระตุ้นเศรษฐกิจของรัฐบาล โดยอัตราเงินเฟ้อเวียดนามปรับสูงขึ้นจากเดือนก.ค. 2566 0.88% MoM (2.96% YoY) ซึ่งเป็นการปรับขึ้นเร็วที่สุดในรอบ 5 เดือน ซึ่งสาเหตุหลักมาจากการเพิ่มขึ้นของราคาอาหาร ตัวเลขการส่งออกเดือน ส.ค. 2566 ปรับลง 7.6% YoY จากการหดตัวทางเศรษฐกิจของคู่ค้าหลักทั้งสหรัฐฯ จีน และสหภาพยุโรป ปัจจุบันปัจจัยขับเคลื่อนเศรษฐกิจหลักของเวียดนามมาจากภาคการบริโภคในประเทศที่แสดงให้เห็นผ่านตัวเลขการค้าปลีกที่ปรับขึ้นจาก 7.1% YoY ในเดือน ก.ค. 2566 เป็น 7.6% YoY ในเดือน ส.ค. 2566

ตลาดหุ้นเวียดนาม: ตลาดหุ้นเวียดนามในเดือน ส.ค. 2566 อยู่ในระดับใกล้เคียงกับเดือน ก.ค. 2566 โดยปรับตัวขึ้นเพียง 0.09% จากเดือนก่อน หลังปรับตัวสูงขึ้นมากในช่วงหลายเดือนที่ผ่านมาจากการลดอัตราดอกเบี้ยนโยบายของธนาคารกลางเวียดนามและมาตรการกระตุ้นเศรษฐกิจของรัฐบาล โดยอัตราเงินเฟ้อเวียดนามปรับสูงขึ้นจากเดือนก.ค. 2566 0.88% MoM (2.96% YoY) ซึ่งเป็นการปรับขึ้นเร็วที่สุดในรอบ 5 เดือน ซึ่งสาเหตุหลักมาจากการเพิ่มขึ้นของราคาอาหาร ตัวเลขการส่งออกเดือน ส.ค. 2566 ปรับลง 7.6% YoY จากการหดตัวทางเศรษฐกิจของคู่ค้าหลักทั้งสหรัฐฯ จีน และสหภาพยุโรป ปัจจุบันปัจจัยขับเคลื่อนเศรษฐกิจหลักของเวียดนามมาจากภาคการบริโภคในประเทศที่แสดงให้เห็นผ่านตัวเลขการค้าปลีกที่ปรับขึ้นจาก 7.1% YoY ในเดือน ก.ค. 2566 เป็น 7.6% YoY ในเดือน ส.ค. 2566

![]() ตราสารหนี้: ตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ 2 ปี และ 10 ปี ปรับตัวสูงขึ้นสู่ระดับ 5.08% และ 4.34% ในช่วงระหว่างเดือน ส.ค. 2566 จากถ้อยแถลงของประธาน Fed จากที่ประชุม Jackson Hole ที่กล่าวว่า เงินเฟ้อที่แม้ว่าจะชะลอตัวลงจากระดับสูงสุดแต่ยังคงอยู่ในระดับสูงกว่าเป้าหมายที่ 2% ทำให้โอกาสในการขึ้นดอกเบี้ยยังมีอยู่ อย่างไรก็ตามในช่วงปลายเดือน อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ 2 ปี และ 10 ปี ปรับตัวลดลงจากตัวเลขเศรษฐกิจที่ออกมาผสมผสาน ตัวเลขเงินเฟ้อ Core PCE และ PCE ออกมาเท่ากับที่ตลาดคาดการณ์ ตัวเลขการจ้างงานโดยภาพรวมที่ออกมาแสดงถึงตลาดแรงงานที่เริ่มอ่อนแรง ทำให้นักลงทุนคาดว่า Fed จะคงอัตราดอกเบี้ยในเดือน ก.ย. 2566

ตราสารหนี้: ตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ 2 ปี และ 10 ปี ปรับตัวสูงขึ้นสู่ระดับ 5.08% และ 4.34% ในช่วงระหว่างเดือน ส.ค. 2566 จากถ้อยแถลงของประธาน Fed จากที่ประชุม Jackson Hole ที่กล่าวว่า เงินเฟ้อที่แม้ว่าจะชะลอตัวลงจากระดับสูงสุดแต่ยังคงอยู่ในระดับสูงกว่าเป้าหมายที่ 2% ทำให้โอกาสในการขึ้นดอกเบี้ยยังมีอยู่ อย่างไรก็ตามในช่วงปลายเดือน อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ 2 ปี และ 10 ปี ปรับตัวลดลงจากตัวเลขเศรษฐกิจที่ออกมาผสมผสาน ตัวเลขเงินเฟ้อ Core PCE และ PCE ออกมาเท่ากับที่ตลาดคาดการณ์ ตัวเลขการจ้างงานโดยภาพรวมที่ออกมาแสดงถึงตลาดแรงงานที่เริ่มอ่อนแรง ทำให้นักลงทุนคาดว่า Fed จะคงอัตราดอกเบี้ยในเดือน ก.ย. 2566

ขณะที่อัตราผลตอบแทนพันธบัตรรัฐบาลไทยอายุ 2 ปี และ 10 ปีปรับเพิ่มขึ้นเล็กน้อย สู่ระดับ 2.22% และ 2.60% ตามลำดับ ณ สิ้นเดือน ส.ค. 2566 จากการที่ธนาคารแห่งประเทศไทย (BoT) ปรับขึ้นอัตราดอกเบี้ยอีก 0.25% สู่ระดับ 2.25% ในการประชุมเดือน ส.ค. 2566 ทั้งนี้เรามองว่าอัตราดอกเบี้ยระดับปัจจุบันน่าจะถึงจุดสูงสุดแล้ว แม้ว่าอัตราเงินเฟ้อเดือน ส.ค. 2566 ปรับเพิ่มขึ้น 0.88% แต่ยังคงต่ำกว่าระดับกรอบเป้าหมาย ประกอบกับเศรษฐกิจไทยที่มีแนวโน้มชะลอลงจากปัจจัยภายลบนอกประเทศ

![]() ตราสารทางเลือก

ตราสารทางเลือก

REITs: ดัชนี Global REITs และ Singapore REITs ปรับตัวลง -3.35% และ -4.45% ตามลำดับในเดือน ส.ค. 2566 จากการที่ Bond yield ปรับตัวเพิ่มขึ้นจากถ้อยแถลงของประธาน Fed ที่ประชุม Jackson Hole ส่งผลให้ REITs ปรับตัวลง โดยใน Singapore REITs นั้น กลุ่ม REITs ที่มีอาคารสำนักงานอยู่ที่สหรัฐฯ ปรับตัวลงมากที่สุดถึง 30% ในเดือน ส.ค. 2566 จากอัตราการเช่าพื้นที่ (occupancy rate) ที่ลดลง โดยล่าสุดค่ากลางอัตราการเช่าพื้นที่ปรับตัวลงสู่ระดับ 87.4% ต่ำที่สุดตั้งแต่ปี 2563 ประกอบกับอาคารสำนักงานในสหรัฐฯ เป็นกลุ่มที่ระดมทุนโดยการใช้หนี้สิน (leverage) สูง จึงได้รับผลกระทบโดยตรงจากการขึ้นอัตราดอกเบี้ยของ Fed

ขณะที่ REITs ไทยปรับตัวลดลง -2.36% ในเดือน ส.ค. 2566 ถูกกดดันหลักจากกลุ่มออฟฟิศที่ปรับตัวลดลงถึง -12.4% จากความกังวลถึงผลประกอบการที่มีแนวโน้มซบเซา หลังความต้องการเช่าพื้นที่สำนักงานลดลง เนื่องจากหลายบริษัทมีนโยบายเน้น Work From Home มากขึ้น ประกอบกับอุปทานอาคารสำนักงานที่เพิ่มขึ้นอย่างต่อเนื่อง ส่งผลกระทบต่ออัตราการเช่าและค่าเช่าในกลุ่มออฟฟิศในระยะถัดไป

ทองคำ: ราคาทองคำปรับลดลง -1.27% ในเดือน ส.ค. 2566 จากค่าเงินดอลล่าร์ที่แข็งค่า แม้ว่าอัตราเงินเฟ้อสหรัฐฯ เดือน ก.ค. 2566 ปรับเพิ่มต่ำกว่าตลาดคาดเล็กน้อย แต่ยังคงสูงกว่าเป้าหมายที่ Fed ตั้งไว้ที่ 2% และจากถ้อยคำแถลงของประธาน Fed ที่เมือง Jackson Hole ทำให้มีโอกาสที่ Fed จะปรับขึ้นอัตราดอกเบี้ยอีกในปีนี้

![]() กลยุทธ์การลงทุน 3 เดือนข้างหน้า

กลยุทธ์การลงทุน 3 เดือนข้างหน้า

- บลจ.พรินซิเพิล ยังแนะนำการลงทุนในหุ้นโลกที่เป็นลักษณะหุ้นคุณภาพ และ defensive เป็น Core Portfolio ผ่านกองทุน กองทุนเปิดพรินซิเพิล โกลบอล ควอลิตี้ อิควิตี้ (PRINCIPAL GQE) เนื่องจากเราคาดว่าเศรษฐกิจถดถอยของสหรัฐที่มีแนวโน้มเกิดขึ้นในช่วงไตรมาส 1 หรือ ไตรมาส 2 เป็นเวลา 2 ไตรมาสในปีหน้า โดยจะมีลักษณะเป็น soft recession จะทำให้เกิดความผันผวนทั้งในแง่ของเศรษฐกิจ และตลาดหุ้น นอกจากนี้จากข้อมูลในอดีตหุ้นคุณภาพมีแนวโน้ม outperform หุ้นโดยทั่วไปในภาวะที่เกิดวิกฤต อีกทั้งราคาพลังงานที่ปรับขึ้นอาจส่งผลให้การปรับลดลงของเงินเฟ้อช้าลง และทำให้ Fed ยังมีโอกาสที่จะขึ้นดอกเบี้ยอีกในช่วงไตรมาส 4 ปีนี้

- เราแนะนำนักลงทุนหาโอกาสในจังหวะที่ตลาดหุ้นปรับตัวลง ทยอยสะสมกองทุนหุ้นโลกที่เน้นลงทุนในหุ้นเติบโตที่มีคุณภาพ ในฐานะที่เป็น Satellite Portfolio ผ่าน กองทุนเปิดพรินซิเพิล โกลบอล ออพพอร์ทูนิตี้ (PRINCIPAL GOPP) จากปัจจัยตามฤดูกาล (seasonality effect) กล่าวคือจากข้อมูลในอดีตย้อนหลัง 10 ปี และ 15 ปี หุ้นสหรัฐฯ ส่วนใหญ่ปรับลดลงในเดือน ก.ย. 2566 และจะฟื้นตัวในเดือน ต.ค. 2566 แล ะพ.ย. 2566 โดยปกติ

- ในส่วนของตลาดหุ้นจีน เรามีมุมมองระมัดระวังต่อการลงทุน จากปัญหาด้านอสังหาริมทรัพย์ ตัวเลขเศรษฐกิจที่ฟื้นตัวต่ำกว่าคาด และนโยบายกระตุ้นเศรษฐกิจที่ประกาศออกมายังไม่สามารถมีผลกับเศรษฐกิจได้อย่างมีนัย และเรียกความเชื่อมั่นจากนักลงทุนได้

- เรามีมุมมองเป็นบวกต่อตลาดหุ้นเวียดนาม ด้วยแนวโน้ม FDI ที่ไหลเข้าอย่างต่อเนื่อง (ล่าสุด โจ ไบเดน ประธานาธิบดีสหรัฐได้มีโอกาสเยือนประเทศเวียดนาม และบรรลุดีลที่ช่วยสนับสนุนธุรกิจ semiconductors และ rare earths ในประเทศเวียดนาม) ตัวเลขเศรษฐกิจที่เกี่ยวข้องกับการบริโภคภายในประเทศเริ่มฟื้นตัว และการกลับเข้ามาซื้อขายในตลาดหุ้นของนักลงทุนรายย่อย

- เราคงน้ำหนักตราสารหนี้ที่ Slightly Overweight โดยชอบการลงทุนในตราสารหนี้โลกเป็นหลัก เนื่องจากยีลด์ (YTM) ปัจจุบันอยู่ในระดับน่าสนใจ และความเสี่ยงเศรษฐกิจถดถอยของสหรัฐที่อาจจะเกิดขึ้นในไตรมาส 1 – 2 ปีหน้า และการจบวัฏจักรการขึ้นดอกเบี้ยของ Fed จะช่วยให้ราคาตราสารหนี้โลกปรับตัวดีขึ้น โดยล่าสุดกองทุน PIMCO GIS Income Fund ซึ่งเป็นกองทุนหลักของ กองทุนเปิดพรินซิเพิล

โกลบอล ฟิกซ์ อินคัม (PRINCIPAL GFIXED) มีระดับของยีลด์ (YTM) ที่ 7.36% ณ วันที่ 31 ส.ค. 2566 - บลจ. พรินซิเพิล เน้นย้ำนักลงทุนควรให้ความสำคัญกับ Asset allocation เพื่อสร้างพอร์ตการลงทุนที่เหมาะสม โดยกระจายการลงทุนไปในหลายสินทรัพย์และหลายประเทศ ตามความเสี่ยงที่รับได้ เพื่อช่วยจำกัดความผันผวนของพอร์ตการลงทุน

![]() กองทุนแนะนำ

กองทุนแนะนำ

- กองทุนเปิดพรินซิเพิล โกลบอล อิควิตี้ ESG (PRINCIPAL GESG) ลงทุนผ่านกองทุน Schroder International Selection Fund Global Sustainable Growth ที่เน้นลงทุนในหุ้นคุณภาพหรือบริษัทขนาดใหญ่ที่ให้ความสำคัญกับผู้มีส่วนได้ส่วนเสียทุกภาคส่วน และสามารถสร้างผลกระทบเชิงบวกในมุมกว้าง มีธรรมาภิบาล ความรับผิดชอบต่อสังคมและสิ่งแวดล้อม (หรือที่เรียกว่า ESG) เพื่อการเติบโตของบริษัทและกำไรอย่างยั่งยืนในอนาคต

- กองทุนเปิดพรินซิเพิล โกลบอล ควอลิตี้ อิควิตี้ (PRINCIPAL GQE) ลงทุนในกองทุนหลักคือ Fundsmith Equity Fund ซึ่งมีผลงานที่แข็งแกร่งในระยะยาว ได้รับรางวัล Morningstar rating 5 ดาว โดยกองทุนหลักเน้นลงทุนในบริษัทคุณภาพดีทั่วโลกที่สามารถสร้างผลตอบแทนจากการดําเนินงานได้อย่างสมํ่าเสมอ และเป็นบริษัทที่มีความสามารถในการแข่งขันและมีสินค้าที่เลียนแบบได้ยาก ทนทานต่อการเปลี่ยนแปลงของเทคโนโลยี พอร์ตการลงทุนจะมีประมาณ 20-30 บริษัท เช่น Microsoft, LVMH, และ Novo Nordisk

- กองทุนเปิดพรินซิเพิล โกลบอล ออพพอร์ทูนิตี้ (PRINCIPAL GOPP) ลงทุนในกองทุน Morgan Stanley Global Opportunity ที่มุ่งเน้นหาโอกาสลงทุนในธุรกิจทั่วโลกที่มีคุณภาพดี มีศักยภาพในการแข่งขันสูง เกาะกระแสโลกที่เปลี่ยนแปลงได้ (Disruptive Innovation) โดยเราแนะนำกองทุนนี้สำหรับ Satellite Portfolio เท่านั้น เนื่องจากกองทุนเน้นลงทุนในหุ้นเติบโต (Growth Stock) ซึ่งจะมีความผันผวนมากกว่าหุ้นคุณภาพ (Quality Stock)

- กองทุนเปิดพรินซิเพิล โกลบอล อินฟราสตรัคเจอร์ อิควิตี้ (PRINCIPAL GIF) มุ่งเน้นลงทุนในบริษัทโครงสร้างพื้นฐานทั่วโลก ด้วยวิธีการคัดเลือกแบบ Bottom Up และเน้นลงทุนในสินทรัพย์ประเภท Preferred Infrastructure ซึ่งมีจุดเด่นที่เหนือกว่า Infrastructure แบบปกติ คือสินทรัพย์จะต้องมีรายได้ที่มั่นคงจากความต้องการที่สม่ำเสมอหรือกิจการที่ผูกขาดมีความสามารถในการทำกำไรที่สูง มีโครงสร้างเงินทุนอยู่ในระดับเหมาะสม โดยไม่มีหนี้สินมากจนเกินไป และมีอายุสินทรัพย์ที่ยาวนาน

- กองทุนเปิดพรินซิเพิลเวียดนาม อิควิตี้ (PRINCIPAL VNEQ) มุ่งเน้นลงทุนตรงในหุ้นที่จดทะเบียนในตลาดหลักทรัพย์เวียดนามที่มีศักยภาพในการเติบโตในอนาคตล้อตามกับเศรษฐกิจของประเทศ ผ่านการคัดเลือกหุ้นแบบ Bottom-Up โดยมีการทำบทวิเคราะห์ภายใน และทำการเยี่ยมชมบริษัทที่ลงทุนอย่างน้อย 1 ครั้งต่อปี ผู้จัดการกองทุนยังคงมีมุมมองเป็นบวกต่อภาพตลาดหุ้นเวียดนามในระยะยาว ปัจจุบันมี Valuation ในระดับที่น่าสนใจ เทียบกับอัตราการเติบโตของเศรษฐกิจและกำไรของบริษัทจดทะเบียนฯ

- กองทุนเปิดพรินซิเพิล โกลบอล ฟิกซ์ อินคัม (PRINCIPAL GFIXED) ลงทุนผ่าน Master Fund ชื่อ PIMCO GIS Income ซึ่งเป็นกองทุนที่ลงทุนในตราสารหนี้ประเภทต่างๆ และมีการกระจายการลงทุนไปในหลายธุรกิจและหลายประเทศทั่วโลก ลงทุนในตราสารหนี้ทั้งภาครัฐและเอกชน โดยมีนโยบายการลงทุนแบบเชิงรุกที่ยืดหยุ่น ทำให้กองทุนสามารถรับมือกับความผันผวนของตลาดได้ดี ณ สิ้นเดือน ส.ค. 2566 พอร์ตกองทุนมีอันดับความน่าเชื่อถือเฉลี่ย (average credit rating) อยู่ที่ระดับ AA- และ YTM ที่ 7.36% และ Duration ประมาณ 3.79% ต่อปี

ผู้จัดทำ

คุณศุภจักร เอิบประสาทสุข – Head of Investment Strategy

คุณธเนศ เลิศเพชรพันธ์ – Investment Strategist

คุณมินตรา จันทวิชชประภา – Investment Strategist

คุณมนสิชา อุทิศชลานนท์ – Investment Strategist

อ่าน ภาพรวมการลงทุนประจำเดือนกันยายน 2566

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า (กองทุน) เงื่อนไข ผลตอบแทน และ ความเสี่ยงก่อนตัดสินใจลงทุน / PRINCIPAL GESG และ PRINICPAL GQE ลงทุนกระจุกตัวในประเทศสหรัฐอเมริกา ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL GESG มิได้อยู่ภายใต้ข้อกำหนดว่าด้วยการเปิดเผยข้อมูลด้านความยั่งยืน การบริหารจัดการและการจัดทำรายงานของกองทุนรวมเช่นเดียวกับ SRI Fund / PRINCIPAL GOPP ลงทุนกระจุกตัวในอเมริกาเหนือผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL GIF กองทุนหลักลงทุนกระจุกตัวในประเทศยุโรป และอเมริกาเหนือผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL VNEQ ลงทุนกระจุกตัวในประเทศเวียดนาม ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / บริษัทจัดการใช้สัญญาซื้อขายล่วงหน้าเพื่อเป็นเครื่องมือในการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนของกองทุน (Hedging) ขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน / กองทุนมีนโยบายลงทุนในต่างประเทศ กองทุนอาจมีความเสี่ยงด้านอัตราแลกเปลี่ยน ผู้ลงทุนอาจขาดทุนหรือได้รับกำไร จากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าทุนเริ่มแรกได้ / ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต