Special Report: จังหวะปรับพอร์ต ขายทำกำไร หุ้นเทคโนโลยีหรือหุ้นเติบโตสูง

21 July 2023

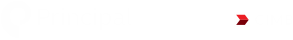

ตั้งแต่ในช่วงต้นปีนี้หุ้นสหรัฐฯมีผลการดำเนินงานโดดเด่น นำโดยหุ้นกลุ่มเทคโนโลยี โดยดัชนี S&P 500 +19% และดัชนี Nasdaq +37% (สิ้นสุดวันที่ 19 ก.ค. 2566) ส่งผลให้ในปัจจุบันดัชนี Nasdaq มีมูลค่าแพงที่ P/E forward +1.5SD (Figure 1) อีกทั้งหากพิจารณาดัชนี S&P Technology sector เทียบกับ ดัชนี S&P 500 พบว่าหุ้นกลุ่มเทคโนโลยี outperform หรือปรับขึ้นในระดับที่สูงกว่าหุ้นสหรัฐฯทั่วไปในช่วงเกิดวิกฤต dot com (Figure 2) และที่สำคัญการปรับขึ้นของดัชนีหุ้นสหรัฐครั้งนี้ ได้รับอิทธิพลหลักจากหุ้นกลุ่มผู้นำตลาดที่มีขนาดใหญ่ (mega-cap stocks) จากกลุ่มเทคโนโลยี, กลุ่มสินค้าฟุ่มเฟือย (consumer discretionary) หรือบริษัทที่ได้รับประโยชน์จาก artificial intelligence (AI) (Figure 3) ซึ่งจากสถิติในอดีตการปรับขึ้นของดัชนีหุ้นในลักษณะดังกล่าวมักจะไม่ยั่งยืน กล่าวคือหากหุ้นกลุ่มผู้นำตลาดไม่สามารถประกาศผลประกอบการได้ตามที่ตลาดคาดการณ์ ตลาดหุ้นโดยรวมจะมีโอกาสปรับฐานได้ในอนาคต

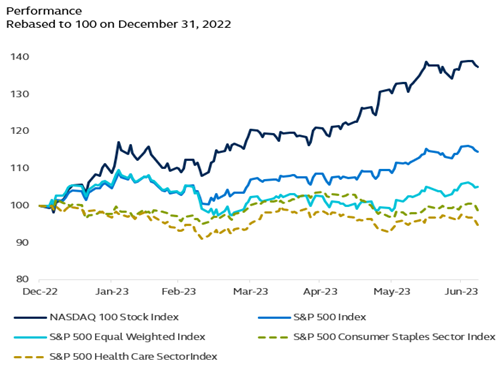

นอกจากนี้ภาวะเศรษฐกิจถดถอยซึ่งมีแนวโน้มเกิดขึ้นในช่วงไตรมาส 4 ปีนี้ถึงไตรมาส 1 ปีหน้ายังเป็นปัจจัยสำคัญที่จะกดดันตลาดหุ้นได้ในช่วงครึ่งปีหลัง โดยจากการคาดการณ์ของ The New York Fed ความน่าจะเป็นที่สหรัฐฯจะเข้าสู่เศรษฐกิจถดถอยในอีก 12 เดือนข้างหน้าอยู่ที่ประมาณ 70% ซึ่งสูงกว่าความน่าจะเป็นในอดีตที่อยู่ในช่วง 30 - 40 % ก่อนเกิดวิกฤตเศรษฐกิจครั้งสำคัญในประวัติศาสตร์ (Figure 4) เช่น วิกฤตปี 2008 (Great Financial Crisis recession) หรือ วิกฤตโควิด-19 (the Covid-19 recession)

Figure 1: ดัชนี Nasdaq มีมูลค่า (P/E forward) แพงที่ระดับ + 1.5SD

Source: Bloomberg as of 20 July 2023

Figure 2: ดัชนี S&P Technology sector outperform ดัชนี S&P 500 ในระดับที่สูงกว่าช่วงวิกฤต dot com

Source: S&P Dow Jones, Blomberg, Principal Asset Management. Data as of June 22, 2023

Figure 3: การปรับขึ้นของดัชนี S&P 500 ตั้งแต่ต้นปีได้รับอิทธิพลหลักจากหุ้นเพียงบางกลุ่มเท่านั้น

Figure 4: ความน่าจะเป็นของการเกิดเศรษฐกิจถดถอยของสหรัฐอยู่ที่ประมาณ 70% ใน 12 เดือนข้างหน้า

Source: Figure3: Bloomberg, Principal Asset Management, Data as of 9 July 2023

Figure4: Federal Reserve Bank of New York, Bloomberg, Principal Asset Management. Data as of June 30, 2023

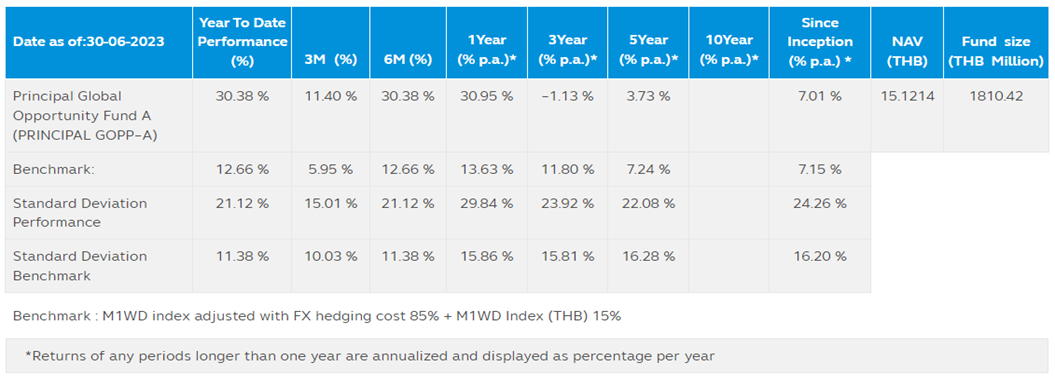

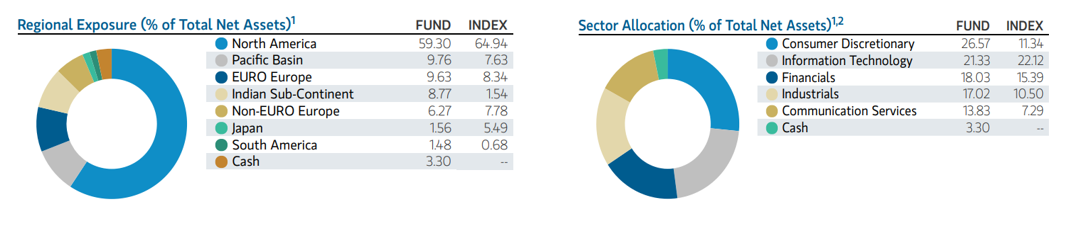

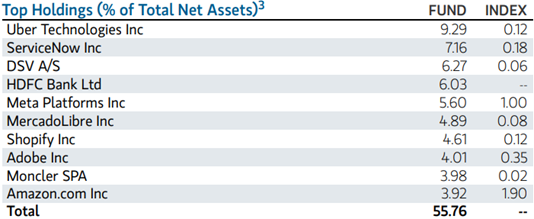

จากปัจจัยข้างต้นนักลงทุนที่มีสัดส่วนการลงทุนในหุ้นเทคโนโลยี หรือหุ้นเติบโตสูง เช่น PRINCIPAL GOPP กองทุนเปิดพรินซิเพิล โกลบอล ออพพอร์ทูนิตี้ และ PRINCIPAL GCLOUD กองทุนเปิดพรินซิเพิล โกลบอล คลาวด์ คอมพิวติ้ง ทั้งสองกองทุนนับตั้งแต่ต้นปีสามารถสร้างผลตอบแทนได้ที่ 30.38% และ 24.69% เทียบกับดัชนีเปรียบเทียบ 12.66% และ 25.44% ตามลำดับ

กองทุนเปิดพรินซิเพิล โกลบอล ออพพอร์ทูนิตี้ (PRINCIPAL GOPP) ที่มีกองทุนหลักคือ Morgan Stanley Global Opportunity ซึ่งมุ่งเน้นหาโอกาสลงทุนในธุรกิจทั่วโลกที่มีคุณภาพดี มีศักยภาพในการแข่งขันสูง เกาะกระแสโลกที่เปลี่ยนแปลงได้ (Disruptive Innovation) ลงทุนในบริษัทที่มีศักยภาพแข่งขันระดับโลก เช่น Uber Technologies, Meta Platforms หรือ Walt Disney

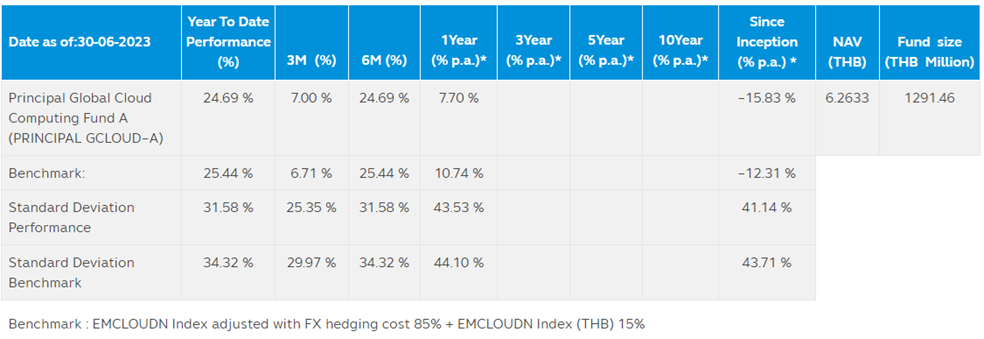

กองทุนเปิดพรินซิเพิล โกลบอล คลาวด์ คอมพิวติ้ง (PRINCIPAL GCLOUD) ที่ลงทุนใน WisdomTree Cloud Computing UCITs ETF เน้นลงทุนในหุ้นของบริษัทที่มีรายได้หลักจาก Cloud Computing

คำแนะนำ มองโอกาสที่นักลงทุนจะทำการปรับพอร์ตการลงทุน โดยขายทำกำไรออกบางส่วนได้จากผลตอบแทนที่ปรับเพิ่มขึ้นต่อเนื่องจากต้นปี อย่างไรก็ตามสำหรับนักลงทุนระยะยาว หุ้นกลุ่มเทคโนโลยียังเป็นหนึ่งใน Mega trend ของโลก และมีการเติบโตของกำไรในระยะ 2 – 3 ปีข้างหน้าค่อนข้างดี พอร์ตนักลงทุนอาจจะกำหนดสัดส่วนการลงทุนในระดับที่เหมาะสมและพิจารณาถือกองทุนเพื่อโอกาสการสร้างผลตอบแทนที่ดีได้ในระยะยาว

ผลการดําเนินงานและพอร์ตการลงทุน PRINCIPAL GOPP

ผลการดําเนินงานและพอร์ตการลงทุน PRINCIPAL GCLOUD

อ่าน Special Report: PRINCIPAL GOPP และ PRINCIPAL GCLOUD Update

ผู้ลงทุนควรทําความเข้าใจลักษณะสินค้า (กองทุน) เงื่อนไข ผลตอบแทน และ ความเสี่ยงก่อนตัดสินใจลงทุน / PRINCIPAL GOPP กองทุนหลักลงทุนกระจุกตัวในอเมริกาเหนือ ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL GCLOUD ลงทุนกระจุกตัวในประเทศสหรัฐอเมริกา ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL GCLOUD ลงทุนกระจุกตัวในกลุ่มอุตสาหกรรมเทคโนโลยี ซึ่งมีความเสี่ยงจากการเปลี่ยนแปลงพฤติกรรมของผู้บริโภค และ ความล้าสมัยของสินค้า ดังนั้น หากมีปัจจัยลบที่ส่งผลกระทบต่อการลงทุนดังกล่าว ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก และอาจมีความเสี่ยงและความผันผวนของราคาสูงกว่ากองทุนรวมทั่วไปที่มีการกระจายหลายอุตสาหกรรม/ บริษัทจัดการใช้สัญญาซื้อขายล่วงหน้าเพื่อเป็นเครื่องมือในการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนของกองทุน (Hedging) ขึ้นอยู่กับดุลย พินิจของผู้จัดการกองทุน / ผลการดําเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดําเนินงานในอนาคต