Monthly Report ประจำเดือนสิงหาคม2566 สำหรับสมาชิกกองทุนสำรองเลี้ยงชีพ บลจ.พรินซิเพิล

ภาพรวมการลงทุนในเดือนกรกฎาคม 2566

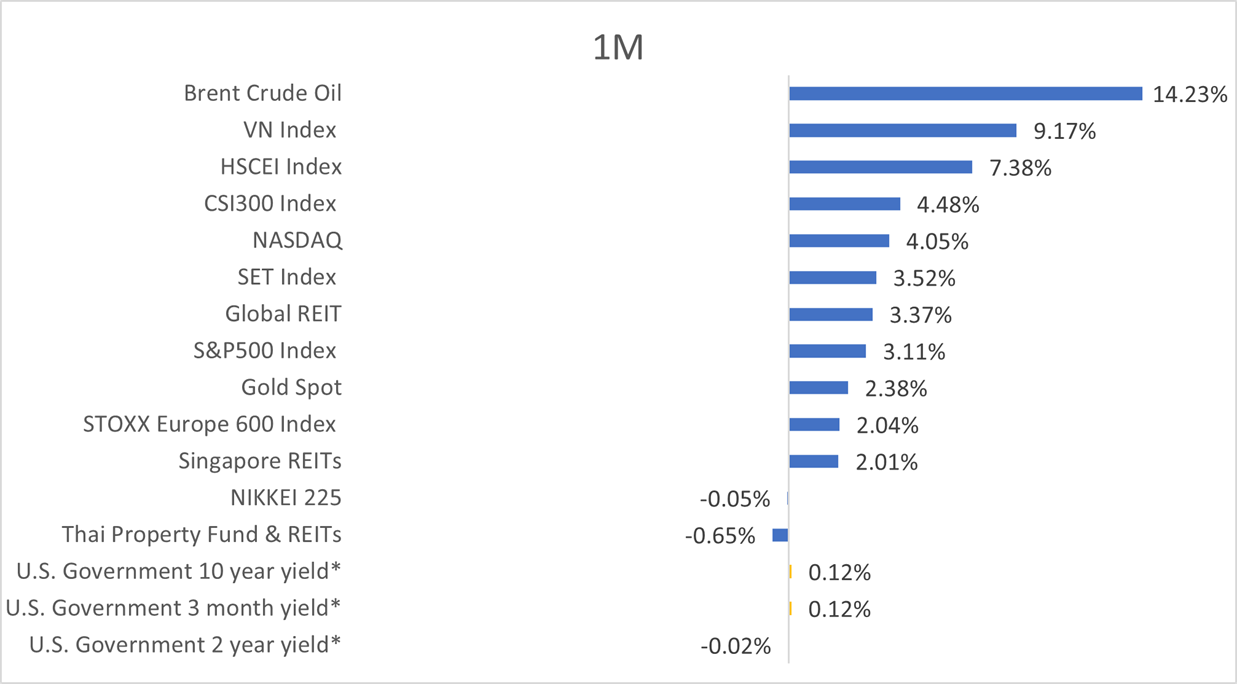

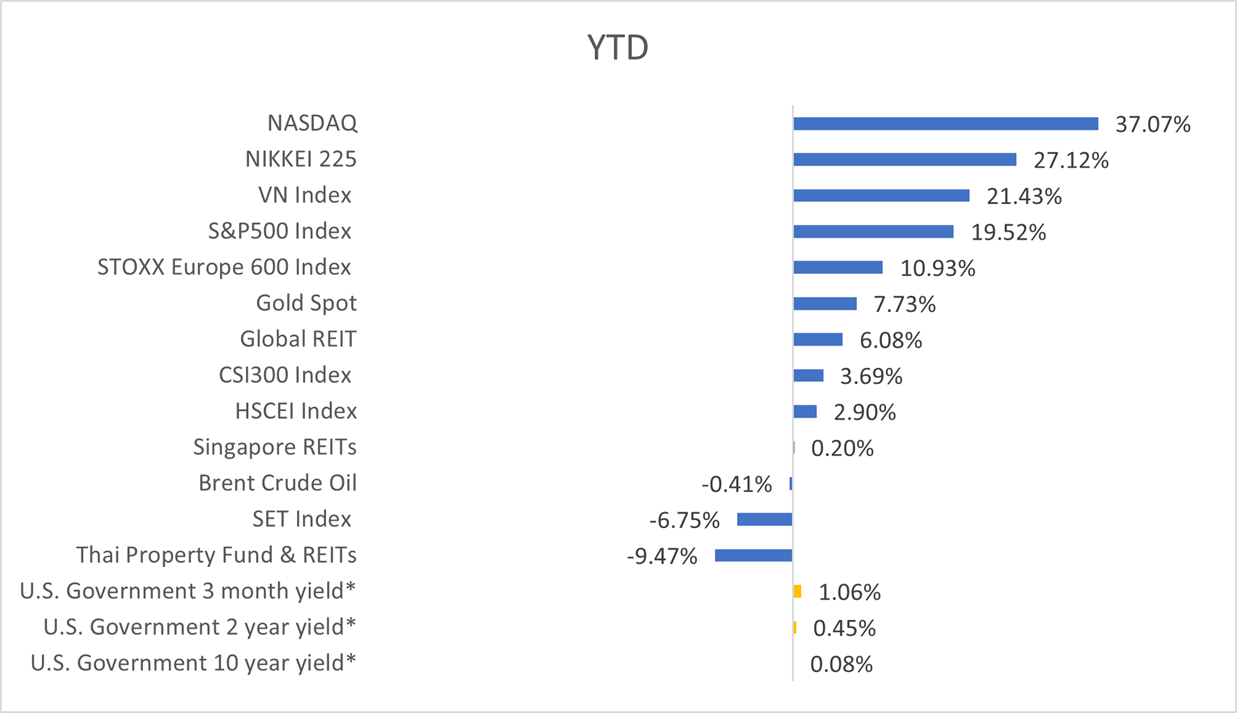

ตลาดหุ้นสหรัฐปรับตัวขึ้นได้จากอัตราเงินเฟ้อ CPI ปรับลดลงมากกว่าคาด ซึ่งเพิ่มความมั่นใจให้นักลงทุนคาดว่าการประชุมครั้งหน้าของ Fed จะเป็นการหยุดขึ้นอัตราดอกเบี้ย ตลาดหุ้นยุโรปปรับตัวขึ้นเช่นกันหลัง ECB ส่งสัญญาณว่าอาจหยุดขึ้นอัตราดอกเบี้ยในครั้งถัดไป ในส่วนของตลาดหุ้นจีนก็สามารถปรับเพิ่มขึ้นได้เนื่องจากการประกาศมาตรการกระตุ้นเศรษฐกิจชุดใหม่ของรัฐบาล แม้ว่าตัวเลขเศรษฐกิจยังฟื้นตัวได้ไม่เท่าที่คาด ตลาดหุ้นไทยเพิ่มขึ้นได้จากแรงหนุนเชิงบวกจากปัจจัยต่างประเทศ แม้การเมืองในประเทศยังมีความไม่แน่นอน ตลาดหุ้นเวียดนาม (VN Index) ปรับขึ้นแรงที่ 9.17% จากตัวเลขเศรษฐกิจเริ่มดูดีขึ้น และนักลงทุนรายย่อยกลับเข้ามาเทรดในตลาดหุ้นมากขึ้น ด้านตราสารหนี้ พันธบัตรรัฐบาลสหรัฐฯ และไทยปรับเพิ่มขึ้นหลัง Fed และ BoT ปรับขึ้นดอกเบี้ยตามคาดการณ์ และสุดท้าย Global REITs กับ Singapore REITs ก็สามารถปรับขึ้นได้จากแนวโน้มใกล้การจบวัฏจักรการขึ้นดอกเบี้ย

ตลาดหุ้นสหรัฐฯ: ดัชนี S&P500 ปรับขึ้น 3.11% ในเดือนก.ค. 2566 หลัง Fed ปรับขึ้นดอกเบี้ย 0.25% ตามคาดการณ์ และอัตราเงินเฟ้อทั่วไปในเดือนมิ.ย. ปรับลดลงที่ 3% ซึ่งเป็นระดับต่ำสุดในรอบกว่า 2 ปี โดยธนาคารกลางสหรัฐ (Fed) ขึ้นอัตราดอกเบี้ย 0.25% ส่งผลให้อัตราดอกเบี้ยนโยบายอยู่ที่ 5.25 – 5.50% สอดคล้องกับการคาดการณ์ของตลาด ซึ่งโดยภาพรวมถ้อยแถลงของ Fed ไม่ได้เปลี่ยนแปลงอย่างมีนัยสำคัญจากการประชุมครั้งที่แล้ว ประโยคที่ว่าการพิจารณาข้อมูลเพิ่มเติมยังจำเป็นสำหรับการตัดสินใจในการประชุมครั้งถัดไป และการใช้นโยบายที่เข้มงวดยังจำเป็น ถูกกล่าวในถ้อยแถลงตามปกติ อย่างไรก็ตามในปัจจุบันตลาดมองว่า Fed จะหยุดขึ้นอัตราดอกเบี้ยในการประชุมครั้งหน้าซึ่งค่อนข้างแตกต่างกับมุมมองของ Fed ในด้านของเงินเฟ้อ CPI เดือนมิ.ย.ปรับลดลงมากกว่าคาดอยู่ที่ 3% YoY จาก 4% YoY ในการประกาศครั้งที่แล้ว ขณะที่เงินเฟ้อพื้นฐานเติบโตที่ 4.8% YoY ต่ำกว่าการคาดการณ์ของตลาดที่ 5% YoY นอกจากนี้อีกหนึ่งปัจจัยบวกที่ช่วยหนุนตลาดคือ GDP ของสหรัฐในไตรมาส 2 2566 ที่ดีกว่าคาด โดยเติบโตที่ 2.4% YoY สูงกว่าที่ตลาดคาดการณ์ที่ 2% ซึ่งได้รับแรงหนุนจากการใช้จ่ายของผู้บริโภคและรัฐบาล รวมถึงอัตราเงินเฟ้อ PCE ที่ชะลอตัวลง

ตลาดหุ้นยุโรป: ดัชนี STOXX Europe 600 ปรับเพิ่มขึ้น 2.04% ในเดือนก.ค 2566 เนื่องจาก ECB ได้สร้างความหวังให้กับตลาดสำหรับการหยุดขึ้นอัตราดอกเบี้ยในการประชุมเดือนก.ย. โดย ECB ได้ตัดสินใจขึ้นอัตราดอกเบี้ยที่ 0.25% ทำให้อัตราดอกเบี้ยเงินฝากปรับขึ้นที่ 3.75% ตามที่ตลาดคาดการณ์ อย่างไรก็ตามคริสติน ลาการ์ด ประธาน ECB ชี้แจงว่าถึงแม้ว่าการหยุดขึ้นดอกเบี้ยจะเป็นทางเลือกในการประชุมครั้งหน้า แต่ไม่ได้หมายความว่าวัฏจักรการขึ้นอัตราดอกเบี้ยจะจบลง ในด้านของตัวเลขเศรษฐกิจ PMI ภาคการผลิตของ Eurozone ปรับลดลงที่ 42.7 ในเดือนก.ค. สอดคล้องกับการคาดการณ์ของตลาด และยังคงอ่อนแอเนื่องจากต้นทุนการกู้ยืมเงินที่สูงซึ่งเกิดจากการขึ้นดอกเบี้ยของ ECB ขณะที่ composite PMI ก็อยู่ในระดับต่ำ 50 ที่ 48.9 ในเดือนก.ค. บ่งชี้ถึงการหดตัวของเศรษฐกิจในอนาคต

ตลาดหุ้นจีน: ตลาดหุ้นจีนทั้ง A-Shares และ H-Shares ในเดือน ก.ค. 2566 ปรับขึ้นจากเดือนที่แล้ว 4.48% และ 7.38% ตามลำดับ เนื่องจากการประกาศมาตรการกระตุ้นเศรษฐกิจจากรัฐบาล เพื่อกระตุ้นเศรษฐกิจในประเทศ โดยเฉพาะการบริโภคในกลุ่มสินค้าขนาดใหญ่ เช่น อสังหาริมทรัพย์ ของใช้ในครัวเรือน และรถยนต์ และยังส่งเสริมให้เกิดการบริโภคในพื้นที่ชนบทเพิ่มขึ้น หลังดัชนีชี้วัดทางเศรษฐกิจหลายตัวอ่อนแอในช่วงที่ผ่านมา จากข้อมูลของสำนักงานสถิติแห่งชาติจีน (NBS) พบว่าดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิต (Manufacturing PMI) เพิ่มขึ้นจาก 49.0 ในเดือนมิ.ย. เป็น 49.3 ในเดือนก.ค. โดยเป็นเดือนที่ 4 ติดต่อกันที่ดัชนีแสดงถึงการหดตัวของภาคการผลิต ในขณะที่ผู้จัดการฝ่ายจัดซื้อนอกเหนือจากภาคการผลิต (Non-Manufacturing PMI) ลดลงจาก 53.2 ในเดือนมิ.ย. เป็น 51.2 ในเดือนก.ค. โดยภาคอสังหาริมทรัพย์ซึ่งมีมูลค่าประมาณ 14% ของผลิตภัณฑ์รวมในประเทศ (GDP) จีนแสดงถึงการตกลงอย่างต่อเนื่อง โดยยอดขายใหม่ของอสังหาริมทรัพย์ของบริษัทผู้พัฒนาอสังหาริมทรัพย์ที่ใหญ่ที่สุด 100 อันดับแรกในเดือน ก.ค. ลดลง 33.1% YoY และลดลง 33.5% MoM ยอดขายที่ตกลงนี้อาจมีส่วนให้สภาพคล่องของบริษัทพัฒนาอสังหาริมทรัพย์หลายแห่งตกลง ซึ่งเพิ่มโอกาสในการผิดชำระหนี้ ในส่วนของอัตราเงินเฟ้อในเดือนก.ค.ติดลบ 0.3% YoY บ่งชี้ถึงการลดลงของอุปสงค์ในระบบเศรษฐกิจซึ่งอาจส่งผลให้เกิดการชะลอตัวทางเศรษฐกิจได้ โดยทางการจีนตั้งเป้าหมายอัตราเงินเฟ้อในปีนี้ไว้ที่ 3% อัตราเงินเฟ้อที่ลดลงนั้นส่วนหนึ่งมาจากการที่ราคาอาหารปรับลดลง ทำให้อัตราเงินเฟ้อพื้นฐานเพิ่มสูงขึ้น 0.8% YoY

ตลาดหุ้นญี่ปุ่น: ดัชนี NIKKEI 225 ในเดือนก.ค. 2566 อยู่ในระดับใกล้เคียงกันกับเดือนที่แล้ว โดยติดลบ 0.05% หลังจากปรับตัวสูงขึ้นในช่วงหลายเดือนที่ผ่านมา โดยตัวเลขทางเศรษฐกิจดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิต (Manufacturing PMI) อยู่ที่ 49.6 ลดลงจากเดือนที่แล้วที่อยู่ 49.8 เช่นเดียวกับดัชนีผู้จัดการฝ่ายจัดซื้อภาคการบริการ (Service PMI) ที่ลดลงจาก 54.0 เดือนมิ.ย. เหลือ 53.8 ในเดือนก.ค. เนื่องจากได้รับผลกระทบจากการที่อุปสงค์ทั่วโลกชะลอตัว โดยธนาคารกลางญี่ปุ่น (BoJ) ยังคงอัตราดอกเบี้ยนโยบายไว้ที่ -0.1% แต่มีการปรับเพิ่มความยืดหยุ่นให้กรอบมาตรการควบคุมอัตราผลตอบแทนพันธบัตรระยะยาว (Yield Curve Control) เพิ่มขึ้น โดยมีการขยายกรอบอัตราผลตอบแทนอ้างอิงของพันธบัตรอายุ 10 ปีให้เพิ่มขึ้นได้ไม่เกิน 1% จากเดิมที่ตั้งไว้ว่าให้เพิ่มขึ้นได้ไม่เกิน 0.5% และอาจส่งผลให้ค่าเงินเยนแข็งค่าขึ้นได้ ปัจจุบันค่าเงินเยนยังคงอ่อนตัวลงเมื่อเทียบกับดอลลาร์ ทำให้ค่าใช้จ่ายภาคครัวเรือนสูงขึ้นจากการที่ต้นทุนการนำเข้าสูงขึ้น แต่ในภาพรวมแล้วยอดค้าปลีก (Retail Sales) ของญี่ปุ่นยังคงสูงขึ้นที่ประมาณ 6% YoY จากการเปิดประเทศในเดือนตุลาคม 2565 และความเชื่อมั่นของผู้บริโภคยังอยู่ในระดับที่ดี

ตลาดหุ้นไทย: ดัชนี SET Index ปรับเพิ่มขึ้น 3.52% ในเดือน ก.ค. 2566 ซึ่งเป็นการปรับขึ้นแบบ sideways up ตลอดทั้งเดือนและยังมีความผันผวนสูง โดยปัจจัยบวกที่ช่วยหนุนตลาดส่วนใหญ่จะมาจากต่างประเทศ เช่น การปรับลดลงของเงินเฟ้อสหรัฐ และแนวโน้มที่ Fed จะขึ้นดอกเบี้ยจนใกล้ถึงจุดสูงสุด รวมถึงนโยบายกระตุ้นเศรษฐกิจของจีนเพิ่มเติมที่สามารถสร้าง sentiment เชิงบวกให้หุ้นฝั่งเอเชีย อย่างไรก็ตามปัจจัยภายในประเทศ โดยเฉพาะความไม่แน่นอนในการจัดตั้งรัฐบาลจะยังคงเป็นปัจจัยหลักที่กดดันตลาดในช่วงนี้

ตลาดหุ้นเวียดนาม: ตลาดหุ้นเวียดนามเดือนก.ค. VN Index ปรับตัวขึ้น 9.17% ในเดือนก.ค. 2566 โดยดัชนีชี้วัดทางเศรษฐกิจหลายตัวบ่งชี้ในทิศทางที่ดีขึ้น ดังนี้ อัตราเงินเฟ้อของเวียดนามคงอยู่ในระดับต่ำที่ 2.06% YoY ใกล้เคียงกับเดือนก่อนที่ระดับ 2.00% YoY ในขณะที่ดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิต (PMI) เดือนก.ค.อยู่ที่ระดับ 48.7 เพิ่มขึ้นจากเดือนที่แล้ว 2.5 จุด ทั้งนี้ดัชนีที่ต่ำกว่า 50 จุดแสดงถึงการหดตัวของภาคการผลิตของเวียดนามที่หดตัวมา 5 เดือนติดต่อกันแต่มีสัญญาณในทิศทางที่ดีและมีเสถียรภาพมากขึ้น สำหรับตัวเลขค้าปลีกของเวียดนามปรับตัวสูงขึ้นจากเดือนที่แล้ว 7.1% YoY ตัวเลขที่ปรับขึ้นของ PMI และการค้าปลีกส่วนหนึ่งเป็นผลมาจากการที่ธนาคารกลางเวียดนาม (SBV) ทำการลดดอกเบี้ยอย่างต่อเนื่องตั้งแต่เดือน เม.ย. 2566 ทำให้ประชาชนมีกำลังซื้อมากขึ้นจากการลดลงของอัตราดอกเบี้ยผ่อนชำระอสังหาริมทรัพย์ และต้นทุนทางการเงินของบริษัทต่าง ๆ อีกทั้งตัวเลขนักท่องเที่ยวต่างชาติของเวียดนามก็เพิ่มขึ้น โดยตั้งแต่เดือน ม.ค. ถึง ก.ค. มีนักท่องเที่ยวแล้วกว่า 6.6 ล้านคน คิดเป็น 83% ของเป้าหมายที่รัฐบาลตั้งไว้สำหรับปีนี้ ในส่วนของตลาดหุ้นเวียดนาม ก็มีนักลงทุนรายย่อยเข้ามาลงทุนในตลาดมากขึ้นทำให้ตลาดหุ้นเวียดนามมีมูลค่าการซื้อขายในตลาดมากขึ้นกว่าหนึ่งพันล้านสหรัฐ ฯ ในเดือน ก.ค. ที่ผ่านมา จากปัจจัยมหภาคที่มีแนวโน้มแข็งแกร่งขึ้นและจากการที่ราคาของหุ้นที่มีคุณภาพและการเติบโตสูงหลายตัวในตลาดหุ้นเวียดนามยังคงมีมูลค่าน่าดึงดูด โดยเฉพาะในภาคการเงินและอสังหาริมทรัพย์ที่ได้รับผลดีจากมาตรการรัฐที่ออกมาบรรเทาปัญหาหนี้เสียและหุ้นกู้ที่ผิดนัดชำระหนี้ ปัจจัยมหภาคและมูลค่าตลาดหุ้นที่ยังถูก เป็น 2 ปัจจัยหลักหนุนให้ตลาดหุ้นเวียดนามเติบโตสูงขึ้นอย่างต่อเนื่อง อย่างไรก็ตามนักลงทุนควรติดตามตัวเลขภาคการส่งออกของเวียดนาม ซึ่งขึ้นกับการขยายตัวของเศรษฐกิจโลกอย่างใกล้ชิด

ตราสารหนี้: อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ 2 ปี และ 10 ปี ปรับตัวเพิ่มขึ้น 0.24% และ 0.21% ในช่วงกลางเดือนถึงปลายเดือน ก.ค. 2566 สู่ระดับ 4.88% และ 3.96% ตามลำดับ หลัง Fed มีมติปรับขึ้นอัตราดอกเบี้ย 0.25% ตามตลาดคาดการณ์ สู่ระดับ 5.25-5.50% แต่ยังไม่ได้ส่งสัญญาณชัดเจนในการหยุดขึ้นอัตราดอกเบี้ย โดยการพิจารณาอัตราดอกเบี้ยในครั้งหน้าจะขึ้นอยู่กับข้อมูลทางเศรษฐกิจโดยเฉพาะอัตราเงินเฟ้อ และตัวเลขตลาดแรงงาน อย่างไรก็ตามเรามองว่าวัฎจักรการขึ้นอัตราดอกเบี้ยใกล้ถึงจุดสูงสุดแล้ว ทำให้ระดับอัตราดอกเบี้ยปัจจุบันเป็นระดับที่น่าสนใจในการเข้าลงทุนตราสารหนี้ต่างประเทศ โดยเฉพาะพันธบัตรรัฐบาล

ขณะที่อัตราผลตอบแทนพันธบัตรรัฐบาลไทยอายุ 2 ปี และ 10 ปีปรับเพิ่มขึ้นสู่ระดับ 2.25% และ 2.57% ตามลำดับ ณ สิ้นเดือน ก.ค. 2566 จากแนวโน้มที่คาดว่าธนาคารแห่งประเทศไทย (BoT) ปรับขึ้นอัตราดอกเบี้ยอีก 0.25% สู่ระดับ 2.25%. ในการประชุมเดือนสิงหาคม อย่างไรก็ตามจากการที่เงินเฟ้อทั่วไป และอัตราเงินเฟ้อพื้นฐานปรับตัวลดลงอย่างต่อเนื่อง และภาพรวมเศรษฐกิจไทยที่ยังคงฟื้นตัวจากภาคการท่องเที่ยวและบริโภค ส่งผลให้ BoT มีแนวโน้มคงอัตราดอกเบี้ยในช่วงที่เหลือของปี

ตราสารทางเลือก

REITs: ดัชนี Global REITs และ Singapore REITs ปรับตัวเพิ่มขึ้น 3.37% และ 2.01% ตามลำดับในเดือน ก.ค. 2566 จากการที่ Fed มีแนวโน้มใกล้จะจบวัฎจักรการขึ้นอัตราดอกเบี้ย ทำให้ Bond yield ไม่น่าจะกลับไปปรับตัวพุ่งขึ้นแรงเหมือนปีก่อน โดย Singapore REITs กลุ่มอุตสาหกรรมที่ทำผลการดำเนินงานได้ดี คือกลุ่ม Chinese-focused ที่มีสินทรัพย์อยู่ที่จีนปรับตัวเพิ่มขึ้น +3.1% จากการที่รัฐบาลจีนมีแนวโน้มกระตุ้นเศรษฐกิจ และกลุ่มอุตสาหกรรมย่อยประเภทโครงสร้างพื้นฐานด้านการจัดการข้อมูลหรือ data center ปรับตัวเพิ่มขึ้น +2.7% จากความต้องการที่เพิ่มขึ้นในด้าน cloud computing, e-commerce และ Artificial Intelligence (AI)

ขณะที่ REITs ไทยปรับตัวลดลง -0.65% ในเดือน ก.ค. 2566 ถูกกดดันหลักจากกลุ่มออฟฟิศที่ปรับตัวลดลงถึง -3.3% จากความกังวลถึงผลประกอบการที่มีแนวโน้มซบเซา จากความต้องการเช่าพื้นที่สำนักงานลดลง เนื่องจากหลายบริษัทมีนโยบายเน้น Work From Home มากขึ้น ประกอบกับ อุปทานอาคารสำนักงานที่เพิ่มขึ้นอย่างต่อเนื่อง ส่งผลกระทบต่ออัตราการเช่าและค่าเช่าในกลุ่มออฟฟิศในระยะถัดไป

Gold: ราคาทองคำปรับตัวเพิ่มขึ้น 2.38% ในเดือน ก.ค. 2566 จากค่าเงินดอลล่าร์ที่อ่อนค่า หลังจากที่อัตราเงินเฟ้อสหรัฐฯเดือนมิถุนายนปรับตัวลดลงอย่างต่อเนื่องและน้อยกว่าที่ตลาดคาด อย่างไรก็ตามโอกาสในการเกิดเศรษฐกิจถดถอยมีแนวโน้มสูงขึ้นในอนาคต ส่งผลให้ราคาทองคำมีแนวโน้มปรับตัวเพิ่มขึ้นเนื่องจากเป็นสินทรัพย์ปลอดภัยสำหรับนักลงทุน

กลยุทธ์การลงทุน 3 เดือนข้างหน้า

- แม้ว่าเงินเฟ้อสหรัฐจะเริ่มทรงตัวได้อยู่ในระดับประมาณ 3% แต่ Fed อาจยังมีโอกาสขึ้นอัตราดอกเบี้ยในการประชุมครั้งหน้าตามถ้อยแถลงในการประชุมล่าสุด รวมถึงมูลค่าของหุ้นกลุ่มเทคโนโลยีของสหรัฐที่มีราคาแพง และแนวโน้มเศรษฐกิจถดถอยของสหรัฐที่อาจเกิดขึ้นในไตรมาส 4 ปีนี้ จะเป็นปัจจัยกดดันตลาดหุ้นสหรัฐได้ในช่วงครึ่งปีหลัง เราจึงคงมุมมองระมัดระวังในการลงทุนหุ้นเติบโตสูงในสหรัฐ

- เราให้น้ำหนัก Neutral ต่อ Global Equities โดยเราแนะนำการลงทุนในหุ้นคุณภาพ และ defensive เนื่องจากหุ้นประเภทนี้จะได้รับผลกระทบจำกัดจากความไม่แน่นอนของเศรษฐกิจในช่วงครึ่งปีที่เหลืออยู่

- ในส่วนของตลาดหุ้นจีน เรามีมุมมองระมัดระวังต่อการลงทุนระยะสั้น เนื่องจากเศรษฐกิจจีนในปัจจุบันกำลังถูกกดดันจากความต้องการสินค้าจากต่างประเทศที่อ่อนแอ การฟื้นตัวของการบริโภคในประเทศที่ต่ำคาด รวมถึงประเด็นของภาคอสังหาฯที่เริ่มกลับมาน่ากังวลอีกครั้ง อย่างไรก็ตาม ด้วยมูลค่าตลาดหุ้นจีน (Forward P/E) อยู่ต่ำกว่าค่าเฉลี่ยเล็กน้อย รวมถึงนโยบายการคลังและการเงินยังมีแนวโน้มผ่อนคลายในเชิงรุกอย่างเต็มที่ เราจึงมีมุมมอง Neutral ต่อการลงทุนระยะยาวในหุ้นจีน

- เราคงน้ำหนักตราสารหนี้ที่ Slightly Overweight โดยชอบการลงทุนในตราสารหนี้โลกเป็นหลัก เนื่องจากยีลด์ (YTM) ปัจจุบันอยู่ในระดับน่าสนใจ รวมถึงความเสี่ยงเศรษฐกิจถดถอยของสหรัฐ และแนวโน้มการสิ้นสุดของวัฏจักรการขึ้นดอกเบี้ยจะช่วยให้ตราสารหนี้โลกปรับตัวดีขึ้น โดยล่าสุดกองทุน PIMCO GIS Income Fund ซึ่งเป็นกองทุนหลักของ PRINCIPAL GFIXED มีระดับของยีลด์ (YTM) ที่ค่อนข้างสูงซึ่งอยู่ที่ 7.23% ณ วันที่ 31 ก.ค. 2023

- บลจ. พรินซิเพิลเน้นย้ำนักลงทุนควรให้ความสำคัญกับ Asset allocation เพื่อสร้างพอร์ตการลงทุนที่เหมาะสม โดยกระจายการลงทุนไปในหลายสินทรัพย์และหลายประเทศ ตามความเสี่ยงที่รับได้ เพื่อช่วยจำกัดความผันผวนของพอร์ตการลงทุน

การปรับพอร์ตการลงทุน

- ด้วยตัวเลขเงินเฟ้อที่ทรงตัวอยู่ในระดับต่ำ ทำให้ตลาดคลายความกังวลเกี่ยวกับการปรับขึ้นดอกเบี้ยของ Fed ในการประชุมครั้งหน้า อย่างไรก็ตามด้วยมูลค่าตลาดที่ค่อนข้างแพง และปัจจัยของเศรษฐกิจถดถอยที่อาจเกิดขึ้น เราจึงมีมุมมองระมัดระวังต่อตลาดหุ้นสหรัฐ แต่หากนักลงทุนที่มีสัดส่วนการลงทุนในสหรัฐที่ยังต่ำกว่าระดับเป้าหมายในพอร์ตมากก็สามารถหาจังหวะเริ่มทยอยแบ่งไม้เข้าเพิ่มน้ำหนักในช่วงที่ตลาดปรับลง (buy on dip) ได้

- ตลาดหุ้นญี่ปุ่น เรามองว่ามีแนวโน้มปรับฐาน จากระดับราคาที่ปรับตัวสูงขึ้นอย่างมากในช่วงที่ผ่านมา ประกอบกับธนาคารกลางญี่ปุ่นเริ่มส่งสัญญาณยุตินโยบายการเงินแบบผ่อนคลายในอนาคต โดยล่าสุด มีการปรับกรอบของอัตราผลตอบแทนพันธบัตรรัฐบาลญี่ปุ่นเพิ่มขึ้น ทั้งนี้เรามองว่าการยุตินโยบายการเงินแบบผ่อนคลายของญี่ปุ่นอาจทำได้ยาก เนื่องจากสัดส่วนหนี้สาธารณะต่อ GDP ของญี่ปุ่นอยู่ในระดับที่สูงมาก การปรับขึ้นอัตราดอกเบี้ยจะส่งผลให้ภาระหนี้ของรัฐบาลปรับตัวเพิ่มขึ้น อย่างไรก็ตาม ปัจจัยสำคัญที่มีผลต่อตลาดหุ้นญี่ปุ่นในปัจจุบันคือมูลค่าที่แพง เราจึงแนะนำขายทำกำไร และรอจังหวะกลับเข้าลงทุนญี่ปุ่นอีกครั้ง

- ตลาดหุ้นจีนปรับตัวเพิ่มขึ้นในเดือนกรกฎาคม จากการที่รัฐบาลมีแนวโน้มออกมาตรการกระตุ้นเศรษฐกิจเพิ่มเติม แต่ในระยะสั้นตลาดหุ้นจีนมีความผันผวนจากความกังวลของภาคอสังหาริมทรัพย์ หนี้ของรัฐบาลท้องถิ่น และเศรษฐกิจจีนฟื้นตัวน้อยกว่าการคาดการณ์ตั้งแต่เปิดเมือง เราจึงคิดว่าหุ้นจีนจะมีความผันผวน และมีมุมมองระมัดระวังต่อตลาดหุ้นจีนในระยะสั้น อย่างไรก็ตามหากนักลงทุนที่มีต้นทุนการการซื้อหุ้นจีนต่ำกว่าราคาในปัจจุบัน ในระยะยาวยังถือต่อได้ เนื่องจากมูลค่าหุ้นจีนอยู่ในระดับที่ค่อนข้างถูก

- ตลาดหุ้นยุโรปมีความน่าสนใจลดลง หลังจากที่การเปิดเมืองของจีนทำให้เศรษฐกิจจีนฟื้นตัวไม่ได้ตามคาด ส่งผลให้นักท่องเที่ยวจีนไปเที่ยวยุโรปเป็นจำนวนน้อยกว่าสิ่งที่ตลาดคาดการณ์ อีกทั้งเงินเฟ้อของยุโรปยังอยู่ในระดับสูง ซึ่งอาจจะได้รับปัจจัยจากราคาพลังงานที่ปรับตัวเพิ่มขึ้น หลัง OPEC+ ลดกำลังการผลิต อย่างไรก็ตามมูลค่าหุ้นยุโรปยังถูกกว่าหุ้นสหรัฐ เราจึงแนะนำให้มีสัดส่วนหุ้นยุโรปต่ำกว่าเป้าหมายเพียงเล็กน้อย

- ส่วนของอสังหาริมทรัพย์ แม้ราคาปรับตัวลดลงมาจนถึงจุดที่น่าสนใจ โดยอัตราปันผลอสังหาริมทรัพย์ไทยอยู่ที่ประมาณ 7% และอสังหาริมทรัพย์สิงคโปร์ อยู่ที่ประมาณ 6% และอัตราดอกเบี้ยน่าจะใกล้สู่จุดสูงสุด อย่างไรก็ตามปัจจัยเศรษฐกิจถดถอย และแนวโน้มที่ Fed จะคงอัตราดอกเบี้ยไว้ในระดับสูงจะยังสร้างความกดดันต่อกองทุนอสังหาฯ เราจึงแนะนำให้ยังคงน้ำหนักต่ำกว่าเป้าหมายในการจัดสรรการลงทุน

คำอธิบายสำหรับตัวย่อ

- Fed หรือ เฟด หมายถึง ธนาคารกลางสหรัฐฯ

- ECB หรือ อีซีบี หมายถึง ธนาคารกลางยุโรป

- BOT หมายถึง ธนาคารแห่งประเทศไทย

- REITs (รีท) คือ REAL ESTATE INVESMENT TRUST หรือ ทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์

- YoY หมายถึง เมื่อเทียบกับช่วงเดียวกันของปีก่อนหน้า

- CPI หมายถึง ดัชนีราคาผู้บริโภค นิยมใช้เป็นตัวแทนเงินเฟ้อ

- PCE หมายถึง ดัชนีราคาจากรายจ่ายเพื่อการบริโภคส่วนบุคคล เงินเฟ้ออีกหนึ่งประเภทที่ Fed ให้ความสำคัญ

- PMI หมายถึง ดัชนีผู้จัดการฝ่ายจัดซื้อ มักใช้เป็นตัวบ่งชี้สภาวะทางเศรษฐกิจในอนาคต

- H-Shares หมายถึง หุ้นจีนที่จดทะเบียนในตลาดหุ้นฮ่องกง (Hong Kong Stock Exchange)

- A-Shares หมายถึง หุ้นจีนที่จดทะเบียนในตลาดหุ้นจีนแผ่นดินใหญ่ (Shanghai or Shenzhen Stock Exchanges)

- Overweight หมายถึง ให้น้ำหนักการลงทุนมากกว่าดัชนีเทียบเคียง

- Neutral หมายถึง ให้น้ำหนักการลงทุนเท่ากับดัชนีเทียบเคียง

- Underweight หมายถึง ให้น้ำหนักการลงทุนน้อยกว่าดัชนีเทียบเคียง

- คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า (กองทุน) เงื่อนไข ผลตอบแทน และ ความเสี่ยงก่อนตัดสินใจลงทุน

ผู้จัดทำ

คุณศุภจักร เอิบประสาทสุข – Head of Investment Strategy

คุณธเนศ เลิศเพชรพันธ์ – Investment Strategist

คุณมินตรา จันทวิชชประภา – Investment Strategist

คุณมนสิชา อุทิศชลานนท์ – Investment Strategist่ร

อ่าน Monthly Report ประจำเดือนสิงหาคม2566 สำหรับสมาชิกกองทุนสำรองเลี้ยงชีพ บลจ.พรินซิเพิล