Monthly Report ประจำเดือนพฤศจิกายน 2566 สำหรับสมาชิกกองทุนสำรองเลี้ยงชีพ บลจ.พรินซิเพิล

ภาพรวมตลาด

*ข้อมูลแสดงการเปลี่ยนแปลงของอัตราผลตอบแทนพันธบัตร (Bond yield) ไม่ใช่ผลตอบแทน

ที่มา: Bloomberg ข้อมูล ณ วันที่ 31 ต.ค. 2566

ตลาดหุ้นหลักทั่วโลกในเดือน ต.ค. ปรับตัวลดลงจากเดือน ก.ย. หลังดัชนีทางเศรษฐกิจประเทศหลักที่ประกาศของไตรมาส 3/2566 ต่ำกว่าที่ตลาดคาดการณ์ไว้ โดยนักวิเคราะห์ส่วนใหญ่ในตลาดคาดการณ์ว่าเศรษฐกิจโลกจะชะลอตัวลงในอนาคตจากการขึ้นดอกเบี้ยนโยบายในหลายประเทศจนทำให้อัตราผลตอบแทนพันธบัตรสหรัฐฯ 10 ปีปรับขึ้นสูงสุดในรอบ 16 ปี ส่งผลลบกับกลุ่มอสังหาริมทรัพย์และตลาดหุ้น โดยตลาดหุ้นในกลุ่มประเทศพัฒนาแล้วมีผลการดำเนินงานที่ดีกว่ากลุ่มประเทศกำลังพัฒนาในรอบ 1 เดือนที่ผ่านมา เนื่องจากประเทศกำลังพัฒนาหลายประเทศ เช่น จีน ไทย และเวียดนามมีพึ่งพาการส่งออกสูง ในส่วนของราคาทองคำนั้นมีการปรับขึ้นแรงจากการเป็นสินทรัพย์ปลอดภัยหลังจากเกิดความขัดแย้งระหว่างกลุ่มฮามาส-อิสราเอลตั้งแต่ช่วงต้นเดือน ต.ค.ในขณะที่ราคาน้ำมันปรับตัวลงจากเดือนก่อนเล็กน้อย แต่มีการปรับขึ้นในระหว่างเดือนตั้งแต่เกิดความขัดแย้ง

ตราสารหนี้ : อัตราผลตอบแทนพันธบัตรรัฐบาล (Bond yield ) อายุ 10 ปี ของสหรัฐฯ ปรับตัวสูงขึ้นแตะระดับ 5% ในช่วงระหว่างเดือน ต.ค. สูงสุดในรอบ 16 ปี จากตัวเลขเศรษฐกิจสหรัฐฯ ที่ออกมาแข็งแกร่ง ทั้งยอดค้าปลีกและตัวเลขการจ้างงาน รวมถึงถ้อยแถลงของประธานธนาคารกลางสหรัฐฯ (Fed) ที่ส่งสัญญาณมีโอกาสขึ้นดอกเบี้ยหากจำเป็น ทำให้นักลงทุนคาดว่า Fed อาจคงอัตราดอกเบี้ยในระดับสูงในระยะเวลานาน (Higher for Longer) ส่งผลให้ Bond yield ปรับตัวสูงขึ้นในช่วงที่ผ่านมา ขณะที่อัตราผลตอบแทนพันธบัตรรัฐบาลไทยปรับตัวสูงขึ้นสอดคล้องกับอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐที่ปรับตัวเพิ่มขึ้น โดยอัตราเงินเฟ้อไทยเดือน ก.ย. ปรับเพิ่มขึ้น 0.3%YoY ชะลอตัวจากเดือนก่อนหน้าที่ 0.88% จากการชะลอตัวของราคาพลังงาน มาตรการลดค่าครองชีพของรัฐบาล และราคาอาหารที่ลดลงอย่างต่อเนื่อง ทำให้เรามองว่าธนาคารแห่งประเทศไทยมีแนวโน้มคงอัตราดอกเบี้ยที่ระดับ 2.5% ในการประชุมครั้งสุดท้ายของปีนี้

ตราสารทุน : ตลาดหุ้นสหรัฐฯ ปรับลดลง -2.20% ในเดือน ต.ค. ถึงแม้ว่าผลประกอบการงบไตรมาส 3/2566 ของบริษัทในตลาดหุ้นสหรัฐฯ ที่เริ่มประกาศออกมาในภาพรวมดีกว่าที่ตลาดคาด ในส่วนของตลาดหุ้นยุโรปปรับตัวลงจากเดือนก.ย. -3.68% ในเดือน ต.ค. โดยแรงกดดันมาจากตัวเลขเศรษฐกิจของยุโรปในภาพรวมที่ยังคงอ่อนแอ จากดัชนีผู้จัดการฝ่ายจัดซื้อทั้งภาคผลิตและภาคการบริการในเดือน ก.ย. ยังคงหดตัวออกมาต่ำกว่าระดับ 50 จุด ในภาพรวมแล้วตลาดหุ้นทั้งในสหรัฐฯ และยุโรปโดนกดดันจากหลายปัจจัย ได้แก่ 1) อัตราผลตอบแทนพันธบัตรรัฐบาลที่ปรับขึ้นสูง 2) ความกังวลว่าจะเกิดเศรษฐกิจชะลอตัวทั่วโลกในปี 2567 3) ถ้อยแถลงของประธาน Fed ที่ยังไม่ปิดโอกาสการขึ้นอัตราดอกเบี้ย 4) ความตึงเครียด ระหว่างอิสราเอล-กลุ่มฮามาสที่ยังดำเนินอยู่ สำหรับตลาดหุ้นประเทศกำลังพัฒนาที่พึ่งพาการส่งออกมาก เช่น จีนและไทยก็ปรับตัวลดลงจากเดือน ก.ย. จากการที่อุปสงค์ (Demand) ทั่วโลกลดลง รวมถึงสถานการณ์ความขัดแย้งระหว่าง อิสราเอล-กลุ่มฮามาส ส่งผลให้ยังไม่เห็นทิศทางเงินลงทุนจากต่างชาติไหลเข้าอย่างชัดเจน

กองทุนอสังหาริมทรัพย์ : ดัชนี Global REITs และ Singapore REITs ปรับตัวลง -4.73% และ -6.91% ตามลําดับในเดือน ต.ค. 2566 จาก Bond Yield 10 ปี สหรัฐ ปรับตัวขึ้นแตะ 5% ในระหว่างเดือน และถ้อยคำแถลงจากประธาน Fed ที่ยังเปิดโอกาสการขึ้นดอกเบี้ยหากตัวเลขทางเศรษฐกิจออกมาไม่เป็นไปตามที่คาด

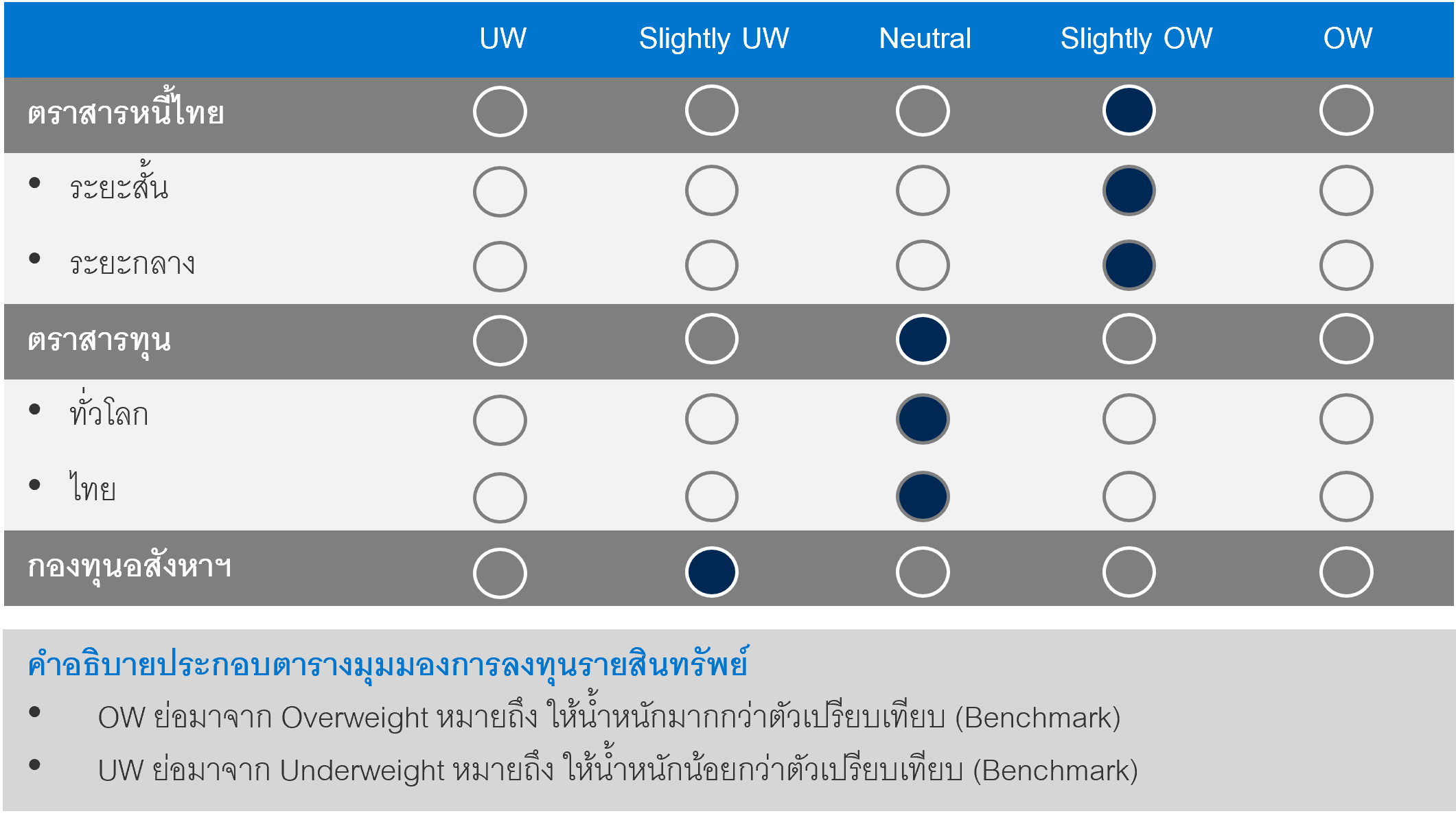

มุมมองการลงทุนรายสินทรัพย์

ในเดือน ต.ค. เรามีมุมมอง Slightly Overweight ในกลุ่ม ตราสารหนี้ โดยเฉพาะตราสารหนี้ประเภท Investment grade ที่มีคุณภาพดีจากการเพิ่มขึ้นของอัตราผลตอบแทนพันธบัตร ในขณะที่ ตราสารทุน เราก็มีมุมมอง Neutral จากแนวโน้มการเกิดเศรษฐกิจชะลอตัวในปี 2024 และการเพิ่มขึ้นอัตราผลตอบแทนพันธบัตร ที่ทำให้ความน่าสนใจในการลงทุนในตลาดหุ้นลดลง แต่มูลค่าของตลาดหุ้นโดยรวมเริ่มอยู่ในจุดน่าสนใจ ในส่วนของ กองทุนอสังหาฯ เรามีมุมมอง Slightly UW ในภาพรวมยังคงในน้ำหนักต่ำกว่าดัชนีชี้วัดจากการขึ้นดอกเบี้ยสหรัฐฯ ที่ยังไม่แน่นอน อีกทั้งกองทุนอสังหาฯ ไทยที่น่าสนใจน้อยลงจากทิศทางเงินลงทุนจากต่างชาติที่ยังไม่ชัดเจน

คำเตือน : Principal Asset Allocation Plan เป็นบริการการแนะนำการจัดพอร์ตการลงทุนแบบการกระจายการลงทุนไปในสินทรัพย์ต่าง ๆ (Asset Allocation) ตามระดับความเสี่ยงในการลงทุนของผู้ลงทุน โดยเป็นการพิจารณาและประเมินภาวะการลงทุน เพื่อการสร้างและปรับพอร์ตอย่างสมดุล และอาจจะพิจารณาและนำเสนอการปรับเปลี่ยนสัดส่วนการลงทุนหรือปรับพอร์ตลงทุนเป็นรายเดือน เพื่อให้มั่นใจได้ว่าพอร์ตการลงทุนมีการกระจายความเสี่ยงอย่างเหมาะสมและสอดรับกับภาวะการลงทุน เนื่องจากการเปลี่ยนแปลงของราคาที่เปลี่ยนไปตามภาวะตลาดส่งผลให้สัดส่วนของแต่ละสินทรัพย์ที่ลงทุนมีการปรับเปลี่ยนไปจากสัดส่วนการลงทุนที่เหมาะสม อาจทำให้พอร์ตการลงทุนมีความเสี่ยงสูงหรือต่ำไปกว่าที่ควรจะเป็น เพื่อให้สัดส่วนการลงทุนเข้าสู่สัดส่วนการลงทุนที่เหมาะสม Principal Asset Allocation Plan เป็นเพียงคำแนะนำของ บริษัทจัดการ ผู้ลงทุนอาจ ไม่ได้รับผลตอบแทนตามคาดหวัง ทั้งนี้ ผู้ลงทุนควรทำความ เข้าใจการจัดสรรการลงทุน (Basic Asset Allocation) ตามคำแนะนำของสำนักงาน ก.ล.ต.

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า (กองทุน) เงื่อนไข ผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน

ผู้จัดทำ

ศุภจักร เอิบประสาทสุข – Head of Investment Strategy

ธเนศ เลิศเพชรพันธ์ – Investment Strategist

มินตรา จันทวิชชประภา – Investment Strategist

มนสิชา อุทิศชลานนท์ – Investment Strategist

อ่าน Monthly Report ประจำเดือนพฤศจิกายน 2566 สำหรับสมาชิกกองทุนสำรองเลี้ยงชีพ บลจ.พรินซิเพิล