CIO View: กันยายน 2566 - Bond fundamentals turn back to being supportive in Q4

โดย คุณศุภกร ตุลยธัญ, CFA - ประธานเจ้าหน้าที่การลงทุน

29 กันยายน 2566

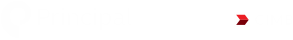

ในช่วงเดือนกรกฎาคมถึงกันยายนที่ผ่านมาเป็นไตรมาสที่ตลาดพันธบัตรต้องรองรับพันธบัตรรัฐบาลสหรัฐฯ ปริมาณมหาศาลที่ถูกนำเข้ามาประมูลซึ่งเป็นผลมาจากข้อพิพาทระหว่างพรรครีพับลิกันและพรรคเดโมแครตที่เกิดขึ้นในช่วงไตรมาสที่ 2 ที่ผ่านมา ทำให้กระทรวงการคลังสหรัฐใช้เงินสดซึ่งเก็บไว้ในบัญชีเงินฝากของกระทรวงการคลัง (US Treasury General Account) ไปจนเกือบหมด โดยสถานะ ณ สิ้นเดือนพฤษภาคม กระทรวงการคลังสหรัฐฯ มีสภาพคล่องคงเหลืออยู่เพียง 4.85 หมื่นล้านดอลลาร์สหรัฐ (ตามภาพด้านล่าง) อย่างไรก็ตามส่วนหนึ่งของเอกสารการสื่อสารของวันที่ 31 กรกฎาคม 2566 แสดงให้เราเห็นว่ากระทรวงการคลังสหรัฐฯ ตั้งเป้าที่จะมีเงินสดคงคลังอยู่ที่ 6.5 แสนล้านเหรียญสหรัฐ ในไตรมาสที่ 3 และ 7.5 แสนล้านเหรียญสหรัฐ ในไตรมาสที่ 4 ของปีนี้ ส่งผลให้มีส่วนต่างอยู่ที่ประมาณ 7 แสนล้านเหรียญสหรัฐที่เราคาดว่าทางกระทรวงการคลังจะต้องหามาเพิ่มจากการระดมทุนผ่านการประมูลพันธบัตรรัฐบาล จากแผนภาพด้านล่างจะเห็นว่าปริมาณพันธบัตรที่อยู่ในแผนที่จะออกโดยกระทรวงการคลังในช่วงเดือนกรกฎาคมถึงกันยายนปีนี้สูงถึง 1.007 ล้านล้านเหรียญสหรัฐ ซึ่งถือเป็นปริมาณที่สูงมากเมื่อเทียบกับจำนวนเงินที่กู้ยืมในไตรมาสก่อนที่ 6.57 แสนล้านเหรียญสหรัฐ และยังสูงกว่าการกู้ยืมในช่วงเดียวกันของปีก่อนหน้าที่มีมูลค่าเพียง 4.57 แสนล้านเหรียญสหรัฐ ปริมาณ Bond Supply ที่เพิ่มขึ้นอย่างมีนัยสำคัญได้สร้างแรงกดดันต่ออัตราผลตอบแทนพันธบัตรรัฐบาลในไตรมาสปัจจุบันให้สูงขึ้น อย่างไรก็ตามเราคาดว่าสถานการณ์จะดีขึ้นในช่วงเดือนตุลาคมเป็นต้นไป จากปริมาณพันธบัตรที่จะมีการประมูลที่คาดว่าจะลดลงเหลือ 8.52 แสนล้านเหรียญสหรัฐฯ ในช่วงไตรมาสสุดท้ายของปีตามแผนการประมูลที่มีการประกาศไว้ก่อนหน้า เว้นแต่กระทรวงการคลังสหรัฐฯ จะเปลี่ยนแปลงตัวเลขเป้าหมายอย่างมีนัยสำคัญซึ่งควรจะมีการประกาศออกมาในช่วงต้นเดือนตุลาคม

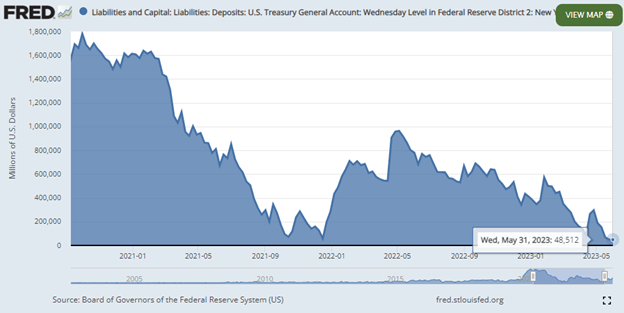

อีกหนึ่งประเด็นที่ควรกล่าวถึงคือขนาดงบดุลของ Fed (Fed’s Balance Sheet) ที่ปรับตัวลดลงอย่างต่อเนื่องจากการที่ Fed ลดการถือครองพันธบัตรที่เข้าซื้อมาตลอดช่วงที่ดำเนินนโยบายการเงินแบบผ่อนคลาย (Quantitative Easing: QE) จนขนาดงบดุลปรับตัวขึ้นไปสูงถึงเกือบ 9 ล้านล้านดอลลาร์สหรัฐลง โดยตัวเลขล่าสุดที่ได้มีการประกาศออกมา ณ วันที่ 20 กันยายน แสดงให้เห็นว่าขนาดงบดุลของ Fed นั้นปรับตัวลดลงมาอยู่ที่ระดับ 8.02 ล้านล้านดอลลาร์สหรัฐ และเมื่อเปรียบเทียบกับตัวเลขที่ประกาศ ณ สิ้นเดือนมิถุนายน ทำให้เห็นว่า Fed ได้ดึงสภาพคล่องออกจากระบบผ่านมาตรการ Quantitative Tightening (QT) ไปแล้วกว่า 3.16 แสนล้านเหรียญสหรัฐ ซึ่งเป็นปัจจัยเพิ่มเติมที่กดดันอัตราผลตอบแทนพันธบัตรรัฐบาลในช่วงไตรมาสที่ผ่านมา

Chart: US Treasury General Account (millions of US dollars)

Source: US Board of Governors of the Federal Reserve System (US). Retrieved from FRED, Federal Reserve Bank of St. Louis; https://fred.stlouisfed.org/series/D2WLTGAL, 26 September 2023.

Chart: US Treasury Quarterly Borrowing Amount (billions of US dollars)

Source: US Department of the Treasury, Principal Asset Management. Data as of 31 July 2023.

Chart: Fed’s Balance Sheet

Source: Board of Governors of the Federal Reserve System. Retrieved from FRED, Federal Reserve Bank of St. Louis; https://fred.stlouisfed.org/series/WALCL, 26 September 2023.

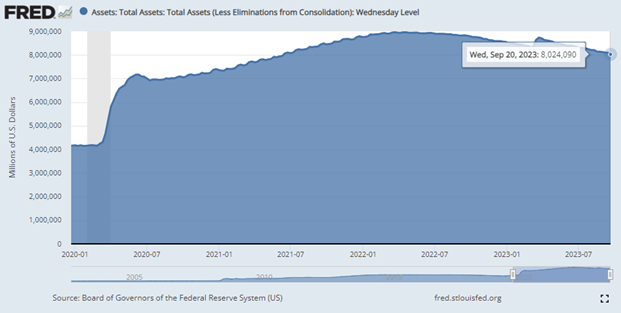

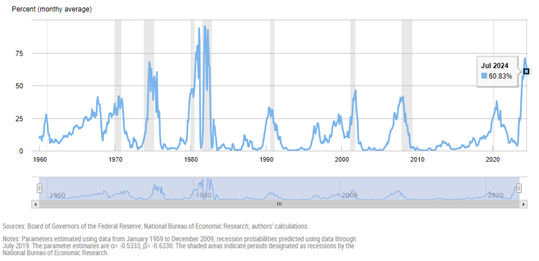

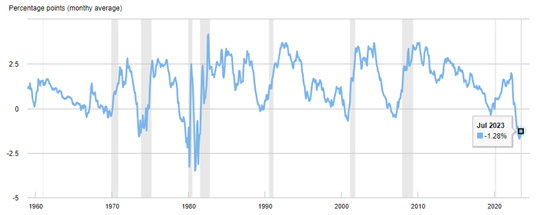

เมื่อวันที่ 20 กันยายน 2566 ที่ผ่านมาธนาคารกลางสหรัฐฯ (Fed) มีมติคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ 5.25% ถึง 5.50% แต่ได้ส่งสัญญาณว่าอาจจะพิจารณาปรับขึ้นอัตราดอกเบี้ยอีกหนึ่งครั้งภายในสิ้นปีนี้ รวมถึงส่งสัญญาณการปรับลดอัตราดอกเบี้ยลงในปีหน้าน้อยกว่าที่เคยคาดการณ์ไว้ในการประชุมคณะกรรมการนโยบายการเงินของธนาคารกลางสหรัฐฯ (FOMC) เดือนมิถุนายนตามตารางด้านล่าง นอกจากนี้ Fed ยังได้ปรับเพิ่มตัวเลขการคาดการณ์การเติบโตของ GDP ในปีนี้เป็น 2.1% จาก 1.0% และในปีหน้าเป็น 1.5% จาก 1.1% ถือว่าเป็นการปรับเพิ่มตัวเลขการเติบโตของ GDP ถึง 1.5% ในระยะเวลา 2 ปี แสดงให้เห็นว่าไม่เพียงแต่ FOMC จะมองว่าเศรษฐกิจสหรัฐฯ จะไม่เข้าสู่ภาวะถดถอยแล้ว ยังมองว่าเศรษฐกิจมีแนวโน้มที่จะขยายตัวได้มากกว่าที่เคยคาดการณ์ไว้เมื่อสามเดือนที่แล้ว การปรับเพิ่มการคาดการณ์ดังกล่าวถือเป็นเรื่องที่เหนือจากความคาดหมายของนักลงทุน เนื่องจากนักลงทุนส่วนใหญ่มองว่าเศรษฐกิจสหรัฐฯ มีความเป็นไปได้สูงที่จะเข้าสู่สภาวะเศรษฐกิจถดถอยในช่วงครึ่งปีแรกของปีหน้า อ้างอิงจาก Recession Model ของ Fed สาขานิวยอร์กที่แสดงให้เห็นว่าโอกาสในการเกิดภาวะเศรษฐกิจถดถอยของสหรัฐฯ ในระยะ 12 เดือนข้างหน้านี้สูงถึง 60% ทั้งนี้การส่งสัญญาณดังกล่าวของ Fed ได้ส่งผลให้อัตราผลตอบแทนของพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปีปรับตัวเพิ่มขึ้น 0.70% มาอยู่ที่ระดับ 4.54% เมื่อวันที่ 26 กันยายน 2566 เมื่อเทียบกับสิ้นเดือนมิถุนายน สืบเนื่องมาจากสภาวะ Inverted Yield Curve นั้นได้มีการสะท้อนการคาดการณ์ของนักลงทุนตามประมาณการของ Fed จากก่อนหน้านี้ที่นักลงทุนคาดว่าเศรษฐกิจสหรัฐฯ จะเข้าสู่ภาวะถดถอย ดังนั้นสภาวะ Inverted Yield Curve จึงได้มีการเปลี่ยนแปลงไปในทิศทางที่ดีขึ้นพร้อมกับแนวโน้มเศรษฐกิจที่มีการปรับประมาณการขึ้นโดย Fed นั่นเอง

Chart: Economic Projections from September 2023 FOMC Meeting

Source: Source: Federal Reserve Bank of New York, The Yield Curve as a Leading Indicator, https://www.newyorkfed.org/research/capital_markets/ycfaq.html. Data as of 10 September 2023.

Chart: Probability of US Recession, 12 Months Ahead

Source: Federal Reserve Bank of New York, The Yield Curve as a Leading Indicator, https://www.newyorkfed.org/research/capital_markets/ycfaq.html. Data as of 10 September 2023.

Chart: US Treasury Term Spread between 10-year and 3-month Bond Yields

Source: Federal Reserve Bank of New York, The Y Leading Indicator, https://www.newyorkfed.org/research/capital_markets/ycfaq.html. Data as of 10 September 2023.

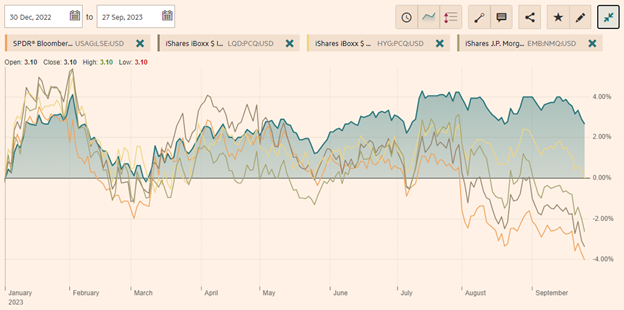

สุดท้ายนี้แล้วเมื่อพิจารณาถึงอัตราผลตอบแทนของตราสารหนี้ที่อยู่ในระดับที่สูง ประมาณการเติบโตของเศรษฐกิจที่ Fed คาดว่าจะขยายตัวอย่างช้าๆ ที่ 1.50% และแนวโน้มการปรับลดอัตราดอกเบี้ยนโยบาย 0.50% ในปีหน้า ทำให้เรามองว่าช่วงเวลาปัจจุบันถือเป็นช่วงที่เหมาะสมสำหรับการพิจารณาเพิ่มการลงทุนในตราสารหนี้ต่างประเทศ เนื่องจากอัตราผลตอบแทนของตราสารหนี้อยู่ในระดับสูงที่สุดตั้งแต่ปี 2550 ฉะนั้นเราจึงยังคงแนะนำให้ลงทุนในกองทุนเปิดพรินซิเพิล โกลบอล ฟิกซ์ อินคัม (PRINCIPAL GFIXED) ที่ลงทุนในตราสารหนี้ทั่วโลกในจังหวะนี้ ทั้งนี้เราได้ทำการเปรียบเทียบผลตอบแทนของกองทุนหลัก กับ ETF ของตราสารหนี้ต่างประเทศประเภทต่างๆ ในภาพด้านล่าง เพื่อให้ผู้อ่านเห็นถึงความสามารถของทีมการลงทุนที่บริหารกองทุน PIMCO GIS Income ซึ่งเป็นกองทุนหลักของ PRINCIPAL GFIXED โดย ETF ที่อ้างอิงประกอบไปด้วย USAG พันธบัตรรัฐบาลและตราสารหนี้ของสหรัฐฯ LQD ตราสารหนี้ที่มีอันดับความน่าเชื่อถืออยู่ในอันดับที่สามารถลงทุน (Investment grade) HYG ลงทุนในตราสารหนี้สหรัฐที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุน (High yield) และ EMB ตราสารหนี้กลุ่มประเทศกำลังพัฒนาในสกุลเงินดอลล่าร์สหรัฐ โดยจากการเปรียบเทียบพบว่าตั้งแต่ต้นปีกองทุน PIMCO GIS Income Fund สามารถสร้างอัตราผลตอบแทนได้เหนือกว่าตราสารหนี้ในกลุ่มต่างๆ โดยกองทุน PIMCO GIS Income Fund มีอายุเฉลี่ยของตราสาร (Duration) ประมาณ 3 ปีกว่า โดยถือว่าสั้นกว่าตราสารหนี้ต่างประเทศหลักๆอย่างมีนัยสำคัญ ประกอบกับกระบวนการลงทุนที่แข็งแกร่ง เลือกตราสารหนี้ที่มีคุณภาพ ทำให้กองทุนสามารถสร้างผลตอบแทนได้เหนือกว่าอย่างยั่งยืนในระยะยาวด้วยเช่นเดียวกัน

Chart: YTD Return Chart of PIMCO GIS Income Fund (shaded line) Compared to other ETFs

Source: Financial Times. Data as of 26 September 2023.

กองทุนแนะนำ

อ่าน CIO View: กันยายน 2566 - Bond fundamentals turn back to being supportive in Q4

คำเตือน: ผู้ลงทุนควรทําความเข้าใจลักษณะสินค้า (กองทุน) เงื่อนไข ผลตอบแทน และ ความเสี่ยงก่อนตัดสินใจลงทุน/ บริษัทจัดการใช้สัญญาซื้อขายล่วงหน้าเพื่อเป็นเครื่องมือในการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนของกองทุน (Hedging) ขึ้นอยู่กับดุลย พินิจของผู้จัดการกองทุน / กองทุนมีนโยบายลงทุนในต่างประเทศ กองทุนอาจมีความเสี่ยงด้านอัตราแลกเปลี่ยน ผู้ลงทุนอาจขาดทุนหรือได้รับกำไร จากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าทุนเริ่มแรกได้ / ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต